Избранное трейдера dennet

День, когда растет все

- 18 июня 2019, 23:13

- |

Даже с казалось бы, обратной корреляцией.

Что же будет через сутки?;)

- комментировать

- ★1

- Комментарии ( 8 )

Вы хотите знать, будет ли крэш S&P? Их есть у меня!

- 12 октября 2018, 00:10

- |

февраль 2017 — номер раз

январь 2018 — номер два

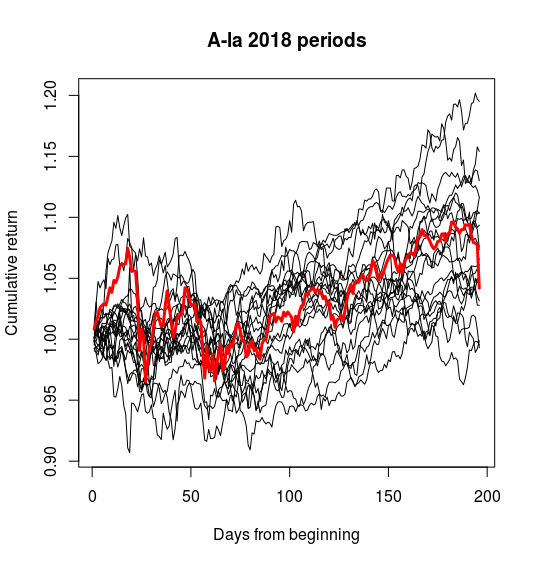

В очередной раз рынки слегка штормит (и за вчера, например, на омэриге слита месячная зарплата, сегодня — чуть меньше), поэтому я решил прогнать свой старый одномерный a-la pattern recognition анализ и посмотреть ситуации на истории, напоминающие недавнюю (с начала 2018-го года) и посмотреть, а что же происходило с рынком после этого.

Использую методологию (и даже код) одного из старых постов, вкратце напомню что там делается: на истории отбираются все участки, максимально похожие на анализируемый, и смотрится, а что же было с рынком после них. Участки отбираются по максимальному сходству (в терминах MSE) профиля среднемесячных ретурнов анализируемого участка и соответствующих участков истории (ретурны среднемесячные, а не дневные, для того, чтобы исключить всякий мелкий незначительный шум и аутлаеров). Для анализа в этот раз использовался индекс полной доходности S&P 500 (yf: ^GSPC) как индекс с максимально длинной историей (с 1951-01-31).

( Читать дальше )

СЕГОДНЯ ПРЕДПОЛАГАЕТСЯ ЖАРКИЙ ДЕНЬ, Вчерашнее падение Aмерики можно было предсказать.

- 11 октября 2018, 12:48

- |

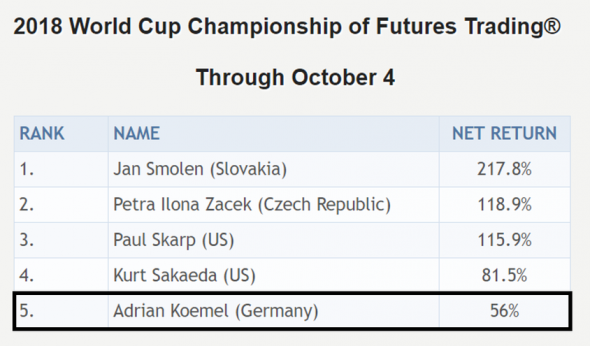

С недавних пор за слежу за одним трейдером, он торгует успешно фьючерсы. Его стратегии базируется на Forward Curves, COT-Report, Seasonality и Volume Profile для входов.

Доказательством что он успешный трейдер является участие в World Cup Championship of Futures Trading, где он на сегодняшний момент занимает 5 место.

Так вот, посмотрев его пару бесплатных вебинаров, он в первую очередь смотрит на изменение Forward Curves, сигналов по Forward Curves в год очень мало, но они точный на 90%. (его собственный сайт с Forward Curves: https://www.suricate-trading.de/terminkurven/ )

А теперь к делу по Америке. В Forward Curves есть две фазы, Contango и Backwardation. Индекс S&P 500, а точнее VIX Futures (волатильность на индекс S&P 500) находился последние месяцы в фазе Contango. Суть этой фазы в том что каждый последующий контракт дороже предыдущего. Пример с 02.10.18 по 05.10.18.

( Читать дальше )

График выплат и погашений ОФЗ в наглядной форме

- 09 октября 2018, 14:05

- |

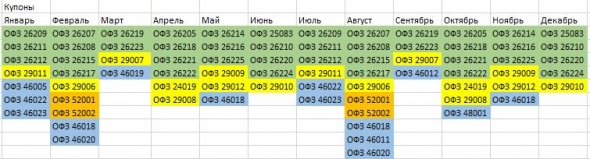

Для начала разберемся с погашениями:

Зеленым обозначены ОФЗ с фиксированным номиналом и купоном

Желтым — бумаги с переменным купоном

Оранжевым — облигации с индексируемым номиналом (ОФЗ-ИН)

Синим — с амортизируемым номиналом ОФЗ-АД

Небольшой нюанс, т.к., год заканчивается, то обновил таблицу уже сразу с расчетом будущее, т.е. трехлетки (по сроку погашения) это бумаги до конца 2022, а не до 2021 г. и т.д.

Теперь определимся с купонами. Вот:

( Читать дальше )

Портфель из акций компаний России на 10 лет

- 06 октября 2018, 20:25

- |

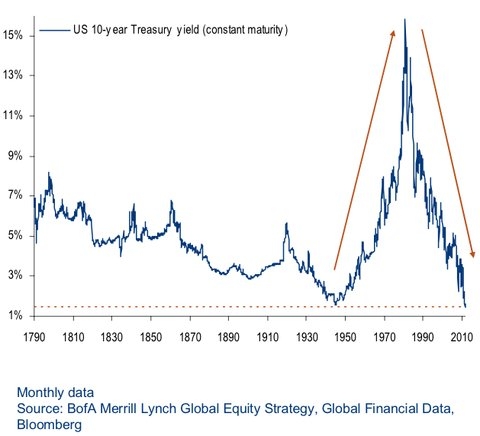

Все мы прекрасно знаем, какие события в мире произошли в прошлый период минимальных процентных ставок. Подготовится к подобному сценарию не удастся, с учетом современного вооружения очередная мировая война сотрет с лица земли все живое. Поэтому такой вариант лучше просто не рассматривать, хотя и исключать его полностью, увы, нельзя. Будем надеется что все самое худшее в мире уже произошло и мы сейчас наблюдаем пик торговых войн и локальных военных конфликтов с переделом сфер влияния. Если это так, то дальше ситуация будет постепенно налаживаться.

При этом повторения 2008-2009 года ожидать не стоит, нас ждет период длительной волатильности со взлетами и падениями различных активов. Стоимость компаний одного сектора может быть существенно выше обоснованной, при этом других — болтаться у дна. Через некоторое время ситуация изменится, но процесс быстрым не будет — на это как раз может уйти следующие 10 лет.

Пока не понятно, как подобные процессы отразятся на нашем рынке. Высказываются разные идеи — от безудержного роста до полного коллапса. Причем, судя по ощущениям обывателей, люди не ждут ничего хорошего. Но, как известно, покупать активы нужно в момент максимального пессимизма. И думаю мы близки к этому.

В целом наш рынок весь недооценен, исключение — нефтяная отрасль. Стоимость многих акций экспортеров черного золота на максимуме, при этом их дальнейшая судьба — под вопросом. Во-первых, в течении 10 лет мы как раз можем увидеть пик потребления нефти. Во-вторых, отдача нефтяных месторождений в России падает. В-третьих, быстро торговые войны не закончатся, а ограничения на нефть, как инструмент давления, очень удобны. В-четвертых, Россия постепенно слезает с «нефтяной иглы», доля поступлений от экспорта углеводородов в бюджет все-таки снижается. Думаю в течении 10 лет нефтяная отрасль может даже перестать быть образующей.

А остальные сектора? Тут полное раздолье: финансовый сектор, телекомы, ритейл, энергетика — все на минимуме. Начнем формировать портфель:

( Читать дальше )

Почему ипотека - самая плохая инвестиция?

- 03 октября 2018, 19:42

- |

Всем доброго времени суток! С вами Чеширский.

Сколько ваших знакомых брали квартиру в ипотеку как «инвестицию»? У меня уже вторые знакомые взяли квартиру в ипотеку, как «инвестицию»!

Ну вроде как денежные средства позволяли и они влезли в этот ад, мотивируя тем, что это отличное подспорье на будущее! Мол и деньги вложатся и потом еще и в аренду будут сдавать, считай почти бесплатная ипотека. Красота. Может и вы так думаете? Я попытался объяснить им, и решил что хочу написать небольшой опус на эту тему. Сейчас я продемонстрирую почему «инвестиции» в ипотеку — это одна из самых хреновых идей, которые только могут быть.

Давайте пройдем весь путь от самого начала.

Начнем с того, что выбирая квартиру стоит оценивать риски. То есть вы должны руководствоваться в выборе не аргументами «красивый дом» и «ремонт вроде как есть» а конкретными факторами, которые будут влиять на будущую финансовую привлекательность. А именно:

1. Транспортная доступность.

( Читать дальше )

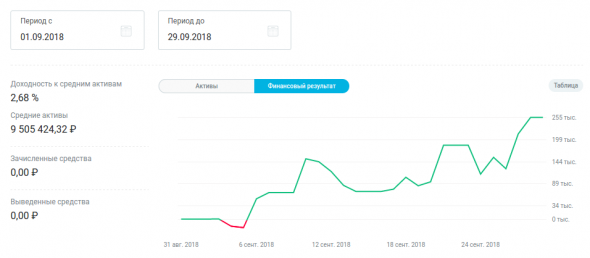

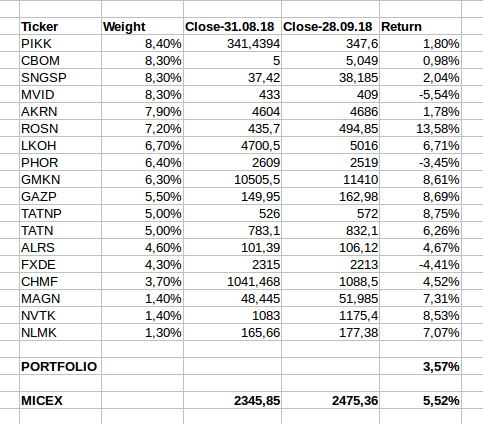

ФР МБ: итоги сентября и портфель на октябрь

- 29 сентября 2018, 02:09

- |

Продолжаю публикацию своих ежемесячных результатов и портфелей на следующий месяц (начало здесь: smart-lab.ru/blog/412664.php, результаты августа: smart-lab.ru/blog/491582.php).

Вот как вел бы себя портфель, рекомендованный на сентябрь:

( Читать дальше )

Индустрия (scale, мучаем EUR)

- 26 сентября 2018, 20:12

- |

Ну что там с нашим Евром? Напомню, мы запустили ордер. Мы продали 50 тыс евро и потом по 1000 покупаем продаем через каждые 0.00025. В моем, предыдущем блоге это есть. Сейчас мы имеем лимит 300 000 на уровне 1.1966, продали мы по 1.1341. На конец вчерашнего дня, у нас получилось 3 проданных кола, со страйком 1.1653. Цена закрытия БА 1.1766. Давайте теперь посчитаем, что у нас получилось.

Для этого посчитаем, сколько у нас было сделок. 13 425. Из них только 170 привели цену от 1,1341*170*0,00025 к 1.1766. И мы можем найти (13 425-170)/2=6727 сделок, которые ни куда не вели и пилили 0,00025 за каждый проход. 6727*0,00025*1000(лот)=1656 долларов. И это наш временной распад или премия опциона. Кроме этого мы продали 170 лотов по средней цене 1.1653 и у нас тут убыток 3612. Кроме того, наши 50 лотов проданные в начале дают убыток 2125. Всего минус 4080.

Почему так случилось? И что будет дальше? Для этого нам надо померять волатильность. У нас 30 дней с момента входа. LN(1.1766/1.340)*(256/30)^0.5=0.1074 или 10,74%. Можем возвести в квадрат, извлечь корень, все равно 10. Теперь надо сравнить с волатильностью, которая была на младшем ТФ или на нашем ДХ. У нас 13425 сделок по 0,00025.Так как они одинаковые мы не будем возводить их в квадрат и извлекать корень. Можем найти процент спреда от средней цены, а можем, 1-1/(exp(0.00025/1.1553)=0.02% в сделке. За 30 дней, таких сделок было 13425. То есть мы имеем это количество свечей. Тогда наше время это 256/30*13425^0.5. И мы умножаем его на процент нашей одной сделки, 1-1/(exp(0.00025/1.1553), при этом цену мы усреднили уже. Получим 7.32% волатильности на этом ДХ или на этом ТФ. (То же самое, мы получим, если возьмем минутные свечи по закрытию, возведем в квадрат, усредним и извлечем корень.) Но мы то знаем, что это не правильно. У нас волатильности должны совпасть. А тут у нас спред. Соответственно нам надо купить по 7,32 и продать по 10.74. То есть. Если у нас вола 7,32, то цена должна быть 1.1628. Тогда у нас получается 55 сделок лишних вверх и 55 сделок не хватает, которые ни куда не ведут (флет). Тогда весь уход в минус будет равен тому, что мы накосили во флете или через ДХ. И вы думаете, что ни кто этого не видит. Теперь цене надо, либо спустится к 1.1628 либо постоять на месте, пока ММейкер не сведет свой баланс.

( Читать дальше )

Взлом мозга "НЕФТЪ"

- 21 августа 2018, 10:02

- |

который позволит Вам сделать БИЗНЕС на БИРЖЕ

и стабильно забирать деньги с рынка!

Россия заинтересована в силе нефтедоллара

т.е чтобы нефть была дороже золота

ибо тогда за нефть можно многое себе позволить

Теперь у меня к вам всего лишь один вопрос

Стал бы так...?

Слушайте внимательно каждое слово...

( Читать дальше )

TreeMap для QUIK

- 09 марта 2018, 14:43

- |

Назвал (простите за spanglish) - All Liquidity of Hour

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал