Избранное трейдера destr

Несколько высоко-дивидендных историй для тех кто любит валютные дивиденды

- 21 сентября 2021, 15:39

- |

#AFG

American Financial Group, Inc. выплатит дивиденды в размере 4 USD на акцию 2021-09-27, что составляет 3.1% от текущей цены 130.29. В совокупности с предыдущими выплатами годовая дивидендная доходность составит 15.7% (доступна неквалам)

(2021-06-07: 14 USD)

(2021-01-14: 0.5 USD)

(2020-12-18: 2 USD)

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 18 )

Как я решил проблему с налогами у иностранного брокера?

- 07 сентября 2021, 18:04

- |

Я сходил в налоговую, где инспектор мне объяснил, что надо каждую сделку из отчета брокера внести в журнал, пересчитать на рубли и посчитать налог.

Сказать что я был шокирован — ничего не сказать, потому что в моем брокерском отчете только за 2020 год было пару десятков тысяч сделок😁

Добрый инспектор сказала: ну ничего, посидите денька 3 и заполните. Нам и по 500 листов сдавали отчеты.

К счастью, проблема решилась гораздо гораздо проще. Из недр смартлаба вышел святой человек — Виктор Бавин, который сказал, что их бухгалтеры сотнями такие налоговые отчеты заполняют и предложил помощь.

Что было дальше?

Я отправил Виктору брокерские отчеты за 3 года. Его бухгалтеры за 1 день посчитали мне налоги. Суммарно кстати получилось за 2020 год около 750 страниц😁

Далее я дал им логин/пароль от своего кабинета налогоплательщика и они автоматом занесли все данные туда.

Мне осталось лишь уплатить налог. Налоговая выставила счета, и я оплатил их со счета ИП, поскольку лично мне так было удобнее.

Кстати на прошлой неделе я получил очередное письмо счастья. Теперь просят явиться в налоговую и объяснить, почему я не уплатил налог вовремя.

Что им отвечать кстати? Кто знает?

В общем, кто хочет быстро и без гемора заполнить отчет для налоговой и подать его удаленно через кабинет, велкам ту Виктор Бавин.

Российские облигации в июле 2021 года, срез и 16 тезисов

- 19 июля 2021, 14:37

- |

Вчерашний эфир, как мне кажется, по объёму полезной информации стал рекордным. Дабы не тратить ваше время и не усложнять, вот 16 тезисов по облигациям:

▪️ Зафиксированная Росстатом инфляция составляет 6,5% г/г, а если считать с начала 2021, то накопленная инфляция уже 4,2% и продолжает расти;

▪️ Мои банки дают мне 4% (Тинькофф) и 4,7% (Открытие) по накопительным счетам (не вкладам). Реальная ставка в глубоком минусе;

▪️ При этом, 1-летние ОФЗ уже дают 6,6%, что с учётом налога на купоны даёт около 5,7% чистой доходности;

▪️ 10-летки ОФЗ дают сейчас 7,2% (около 6,2% чистыми);

▪️ Так как мы, очевидно, находимся в цикле повышения ключевой ставки ЦБ и конца и края пока не видно, лучше воздерживаться от покупки длинных облигаций, тем более что разница между 10-летками и 1-летками всего 0,6% (даже в США разница между 2- и 10-летками сейчас 1,2%);

▪️ При этом, 1-летки для тех, кому актуален вопрос наполнения портфеля облигациями, выглядят привлекательно;

▪️ В любом случае, на этой неделе не торопясь выписывайте себе наименования выпусков и ждите заседания ЦБ 23 июля, и только с 26 июля (когда рынок отыграет решение и намёки на дальнейшее движение ставки) — предпринимайте какие-то действия;

▪️ Субфедеральные облигации (облигации российских регионов) могут давать премию вплоть до 1% к ОФЗ;

▪️ Лично я бы воздерживался от покупок субфедералов от регионов, где отношение долга к ВВП больше 100% (из ярких примеров — Мордовия, Хакасия, Удмуртия). Зачем мне эти фантомные риски, если есть «здоровые» регионы;

▪️ Корпоративные короткие облигации от довольно надёжных эмитентов дают сейчас вплоть до 9% грязными (7,8% после налога на купон);

▪️ Мои облигации ЦППК (почти 3 года получаю 9,5%) и РОСНАНО (2,5 года получаю почти 9%) погашаются в августе и декабре этого года;

▪️ Мой принцип при выборе корп. облигаций простой: покупаю выпуски от аффилированных с государством компаний, что с ними будет;

▪️ ЦППК выпускают новые 3-летние бонды взамен старых, ориентировочная ставка купона очень жирная — под 9,5%, хотя не верится, наверное при выходе на широкий рынок доходность будет ниже;

▪️ Я б переложился из старого в новый выпуск, но по своей стратегии в обозримом будущем планирую заряжать всё в акции;

▪️ Самый «вкусный» момент для покупки облигаций — когда инфляция нащупала пики, Эльвира улыбается на заседаниях и намекает на то, что ставку пока что повышать не планирует. В такой момент можно приглядываться к длинным облигациям. Но такой момент очень сложно идеально поймать;

▪️ Я надеюсь, что такой момент к концу 2021 наступит (но это неточно) и, если интуиция даст сигнал, вновь переобуюсь в воздухе и прикуплю себе облигаций.

( Читать дальше )

Формирование пояснительной записки и заполнение декларации для доходов, полученных от торговли на иностранной бирже

- 08 апреля 2021, 19:10

- |

Всем привет! В прошлых статьях

smart-lab.ru/blog/605520.php

smart-lab.ru/blog/685884.php

smart-lab.ru/blog/593061.php

я рассказывал, как можно подсчитать налоги от работы на иностранной бирже с брокерами Freedom Finance и Examte. У нас получился excel файл с расчетами и возникает вопрос, как его корректно принести в налоговую. Данная статья будет полезна тем, у кого большое количество сделок и забивать вручную на сайте налоговой не вариант.

( Читать дальше )

"Танцы с бубнами" с 3-НДФЛ или почему в ЛК налоговой "кривые" справки о доходах от брокеров

- 05 апреля 2021, 17:22

- |

Что делать? Просто складывать вычеты и помещать их в один. Например, сумму 201 и 222 помещать под кодом 201, сумму 205 (сальдирование ЦБ и ПФИ на ЦБ и фондовые индексы) и 206 помещать на 201 (+222) или 206, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1530 и 1532, соответственно, сумму 206 и 209 (сальдирование ПФИ на ЦБ и фондовые индексы с ПФИ не на ЦБ) помещать на 206 или 207, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1532 и 1535, соответственно. Именно так эти коды расположены друг под другом в справке 2-НДФЛ.

Теперь понятно почему справки 2-НДФЛ от брокеров — неверные. Бухгалтерия то ведет вычеты по разным кодам, а налоговая для каждого дохода принимает лишь один из.

Поэтому в одной справке от брокера в ЛК налоговой у меня нет вычетов 201 и 209, в другой 222 и 205, и только третья справка, где один код вычета — 201, верная.

( Читать дальше )

Tiger Brokers: Открываем брокерский счет в Сингапуре

- 10 марта 2021, 15:48

- |

Общее описание

Сайт брокера находится тут. Tiger Brokers это брокер, который вышел из Китая, для предоставления доступа к мировым биржам в основном азиатским клиентам. По такой же модели работают другие большие брокеры вроде FUTU или Webull. У брокера серьёзные инвесторы, такие как Jim Rogers, Xiaomi и американский брокер Interactive Brokers (далее IB). Представитель IB сидит в совете директоров Tiger Brokers. О Tiger довольно много информации можно подчерпнуть из ведущих деловых СМИ. Акции Tiger Brokers торгуются на NASDAQ под тикером TIGR.

( Читать дальше )

Какие плечи в США и их стоимость. Interactive Brokers

- 17 ноября 2020, 18:34

- |

Вы будете удивлены стоимость кредита(плеча) значительно ниже чем в РФ.

Итак, начнем.

Примеры будут на IB.

Какие плечи (Леверидж)при торговле акциями в США.

Три типа аккаунта и их условия.

3 типа аккаунта:

1.Reg-T маржин

2. портфолио маржин

3. Простой КЕШ-аккаунт

Леверидж - они же плечи (далее по тексту)

Информация по акциям (Плечи и леверидж), как там, что происходит.

Далее, механизмы и примеры.

Акции, плечи — Леверидж. В Interactive Brokers — есть два типа аккаунтов для МАРЖИ.

Это Reg-T маржин и портфолио маржин.

------------------------------------------------------------------------------------------------------------------------------------------

Reg-T маржин — это маржа дает аккаунту плечи от 1-4 го.

( Читать дальше )

Ограничения участия в IPO. Разбор ЗПИФ “Фонд первичных размещений” от Фридом Финанс

- 07 августа 2020, 22:37

- |

В связи с последними обсуждениями ограничений участия в IPO и поиском выхода в виде покупки ЗПИФ “Фонд первичных размещений” от Фридом Финанс, с которым многие так и не разобрались, публикуем разбор этого ЗПИФ.

Плюсы, минусы, суть.

На всякий случай начнем с того, что вообще такое ЗПИФ, как формируется его цена. Затем про минус в сравнении с прямым участием в IPO, чтобы это не выглядело рекламой, а уже потом про плюсы. В конце выводы.

ЗПИФ – это закрытый паевой инвестиционный фонд. На пальцах: купили Вы акции Газпрома, Яндекса, Мосбиржи на 1 млн рублей. Сделали ЗПИФ, разделили этот портфель в 1 млн рублей на 1 млн частей (паев) и продали инвесторам. Каждую часть продали, конечно, за 1 рубль, так как одна миллионная от 1 млн должна стоить 1 рубль. Затем акции выросли в целом на 10%, портфель стал стоить 1100000, за сколько будут покупаться и продаваться части (паи)? За 1,1 рубль. Потому что это есть реальная цена одной миллионной от 1100000.

Если вдруг кто-то будет покупать по 1,2 рубля, например, то тогда Вы просто сможете продать, например, 10000 паев по 1,2 рубля на 12 т.р. и одновременно купить столько же Газпрома, Яндекса, Мосбиржи, сколько было в этих паях за 11 т.р., заработав на пустом месте 1 т.р.

( Читать дальше )

Позиции Норвежского пенсионного фонда по России

- 10 мая 2020, 13:42

- |

По состоянию на 31.12.2019 г. инвестиции фонда в ОФЗ составляли $2,303 млрд, а в акции российских компаний $4,054 млрд. Ниже приведен список акций, которые фонд купил. Крупнейшие инвестиции по доле владения более 2%: Петропавловск, Эталон, ЛСР, Соллерс, Обувь России, Мать и детя, Raven, Глобалтранс, Лента, МРСК Центра. Крупнейшие инвестиции по стоимости более $100 млн: Газпром, Лукойл, Сбербанк, Яндекс, Полиметалл, Евраз, Сургутнефтегаз, Новатек, Интер РАО.

Upd: дополнил таблицу Яндекс, Евраз, Полиметалл, Петропавловск, Raven

5 классных сервисов от инвестиционного гиганта BlackRock, которые помогут оценить рынок

- 04 мая 2020, 19:56

- |

BlackRock — одна из крупнейших инвестиционных компаний в мире. Под ее управлением находится $7 трлн активов. Кроме непосредственных финансовых услуг, компания обеспечивает инвесторов аналитикой. В статье — пять интерактивных сервисов BlackRock, которые отражают глобальные тренды.

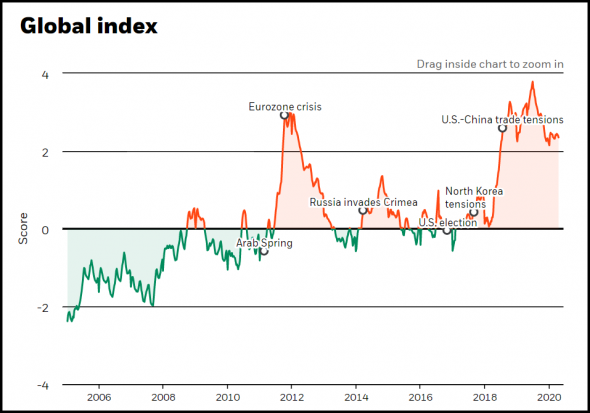

№1. Монитор геополитических рисков

Политика влияет на экономику, экономика влияет на финансовые рынки. Если где-то начинается торговая война, то котировки падают. Если в Багдаде все спокойно, а на подходе новый караван экономических соглашений — рынки растут. Отслеживать воинственность мировых настроений позволяет Geopolitical Risk Dashboard.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал