Избранное трейдера dimaz07

Даю торговую систему.

- 14 сентября 2015, 15:04

- |

Даю простую систему, которая опирается только на два важных уровня и на два математически рассчитанных уровня.

К данной системе я пришел благодаря одному подкованному в трейдинге и математике человеку.

Т.к. я так и не понял как обращаться с уровнями, и до сих пор считаю, что любой уровень это 50/50, но так или иначе есть важно-психологические точки от которых пляшут трейдеры. Такими точками являются минимум и максимумы предыдущего дня.

Многие технари знают, что пробитие экстремума и закрепления над/под ним это свидетельство начала/продолжения тенденции. Но в теханализе есть еще понятие как волатильность, данное понятие кто-то измеряет в АТР, но ее можно измерять с помощью среднеквадратичного отклонения цены. Которое рассчитывается по формуле «(Цена откр*Вола)/(Кв.корень252)» 252-рабочих дней в году.

Вот отсюда и будем плясать.

Суть стратегии: ждем пробития минимума, выставляем лимитник на лонг на нижней границе среднеквадратичного отклонения при пробитии минимума прошлого дня, тэйк на минимуме предыдущего дня, и наоборот для шорта.

( Читать дальше )

- комментировать

- ★59

- Комментарии ( 44 )

Корреляция и структура корреляции

- 08 сентября 2015, 09:03

- |

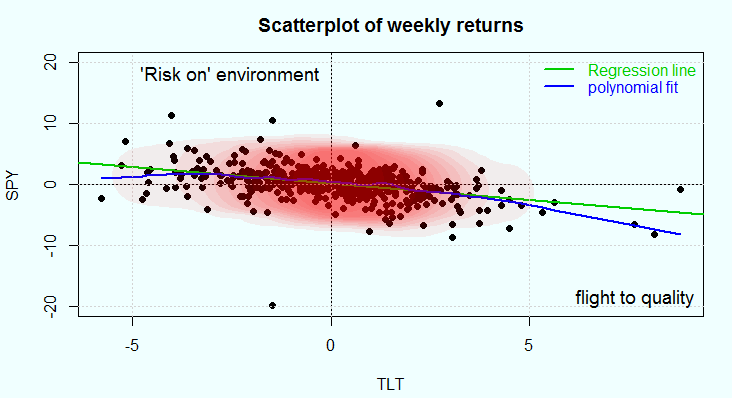

Интересные соображения по поводу вычисления правильной корреляции изложил в своем блоге Eran Raviv. По моему мнению данный подход можно попробовать использовать в статистическом арбитраже и парном трейдинге. Ниже даю полный перевод статьи с кодом на языке R.

В случае постоянной скорости, время и расстояние полностью коррелированы. Дайте мне одну переменную, я дам вам другую. Когда две переменные не имеют ничего общего между собой, мы говорим, что они не коррелированы.

Вы думаете, что это все, что можно сказать, но это не так. Как правило, ситуация более сложная. В большинстве обычных применений используется корреляция Пирсона. Коэффициент корреляции Пирсона отражает линейную зависимость. Поэтому мы говорим, что это параметрический показатель. На самом деле он может возвращать ноль даже если две переменные полностью зависимы ( наглядно показано здесь).

( Читать дальше )

Самый быстрый интерфейс FORTS = Plaza2 + CGate

- 05 сентября 2015, 21:48

- |

Прошу обратить внимание, что подобная работа требует от вас достаточно хорошей подготовки в программировании, во всяком случае выше базовой, иначе рискуете довольно быстро застрять на первых же плохо документированных или ошибочно описаных функциях и инструкциях.

( Читать дальше )

Алготорговля коинтегрированными активами. Часть 1

- 27 августа 2015, 12:37

- |

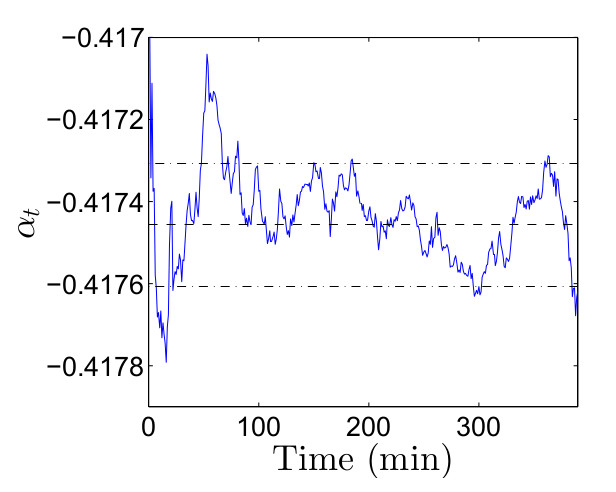

Итак, по результатам голосования на моем сайте в лидерах оказалась публикация Alvaro Cartea и Sebastian Jaimungal "Algorithmic Trading of Co-integrated Assets". Я тоже считаю эту работу очень интересной, так как она фактически расширяет понятие парного трейдинга до торговли произвольным количеством активов, с учетом их коинтеграционного взаимоотношения. Это сильно повышает устойчивость результирующего портфеля, в отличие от парного трейдинга, в связи с его диверсификацией.

Представляю здесь перевод этой статьи, которую я несколько сократил, убрав длинные математические выкладки и оставив только наиболее важные и окончательные формулировки. Думаю, это значительно облегчит понимание, без утраты основного смысла публикации.

Вступление

Успех многих торговых алгоритмов зависит от качества предсказаний движения цены актива. Предсказания цены отдельной акции в общем случае менее точно, чем предсказание значения портфеля активов. Классической стратегией, которая использует совместное поведение двух активов, является парный трейдинг, где портфель состоит из линейной комбинации этих активов. Для примера, это могут быть две акции, чей спред, представляющий собой разницу их цен, демонстрирует особый паттерн, отклонения от которого носят временный характер. Алгоритм парного трейдинга получает прибыль от ставки на тот факт, что отклонения спреда возвратятся к их историческому или предсказуемому уровню.

( Читать дальше )

Тест простых опционных конструкций. Стратегия 3. Исправление ошибки.

- 27 августа 2015, 11:28

- |

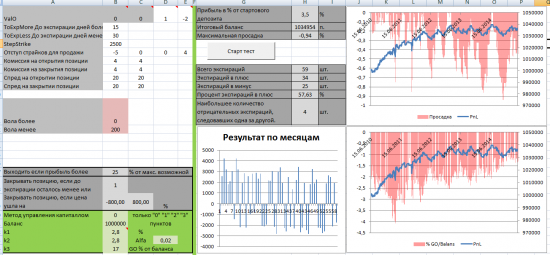

Исправил ошибку рассчета ГО. Протестировал заново. Вот результаты:

СУК №3:

Выходить если прыбыль более 25% от максимально возможного.

k=8,8

Доход получился 64,25%

Наибольшее задействованное ГО за всю историю примерно равно 21%

Прибыль немного упала, но и задействованное ГО упало в 2-3 раза.

Тест с завышенным риском:

( Читать дальше )

Нейросеть... день хрен знает какой...

- 27 августа 2015, 11:11

- |

Пришло осознание того, что информация, подаваемая на входные нейроны, должна быть осмысленной. Например, простые осцилляторы, как мне кажется, будут работать так, как это сейчас на моем графике — то есть никак. Как минимум, ножно комбинировать осцилляторы с различных таймфреймов, что бы сетка имела бОльшее представления о различных тенденциях и комбинациях с разных тф. Выход тоже нужно делать весьма осмысленным, недостаточно просто получить на выходе 0 или 1 (-1;1) и поиметь с этого сигнал на продажу и покупку, сигналы нейросети также необходимо фильтровать и использовать не каждый. В общем, пожалуй, это одна из наиболее сложных и неоднозначных тем в робостроительстве. Постараюсь сделать, что бы она начала-таки колюасить в + ;)

Мани-менеджмент при торговле опционнными конструкциями.

- 25 августа 2015, 18:05

- |

Что-то внятное найти по теме нереально из-за чертовых бинарных опционов.

Использование стоплоссов-3

- 25 августа 2015, 08:59

- |

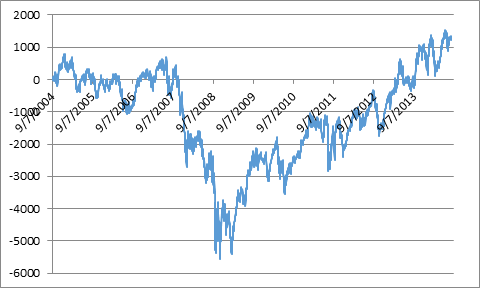

В прошлой части мы проводили симуляцию для одного определенного процесса — геометрического броуновского движения с положительным дрифтом. Можно сделать подобный же анализ для более сложных и более реалистичных наборов данных. Мы можем добавить толстые хвосты распределения, ассиметричность и т.п. Также можно сделать результат одной сделки зависимым от предыдущих. Во всех этих случаях результат будет одним и тем же — стоплоссы снижают средний доход и меняют его распределение на что-то подобное бимодальному. Но что произойдет на реальном рынке, где процесс приращения цен неизвестен и точно не соответствует нормальному? Давайте перенесем теорию в реальную торговлю.

Очевидно, многие инвесторы используют стопы. Некоторые настаивают, что стоплосс абсолютно естественнен и его правильное использование приводит, в общем, к долгосрочной успешной торговле. Не будем принимать это утверждение на веру просто из-за его распространенности и проверим, так это или нет. Учитывая, что большинство тестов показывают — стопы стоят денег, что по этому поводу думают трейдеры?

( Читать дальше )

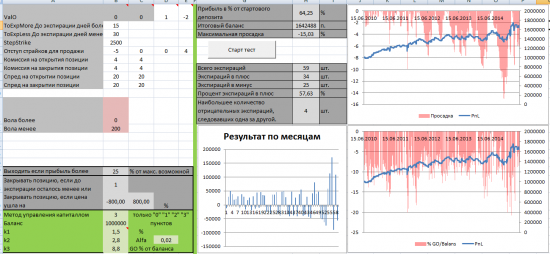

Тест простых опционных конструкций. Стратегия 3

- 22 августа 2015, 23:32

- |

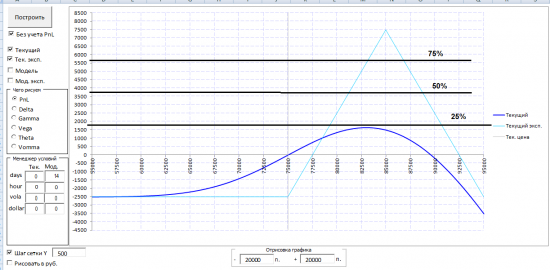

Здравствуйте дорогие друзья!

Разберем стратегию 3.

Честно говоря у меня был огромный соблазн применить всевозможные фильтры идентификации направления (так как стратегия то направленная), но удержался и решил её протестить в чистом виде.

Условия входа (немного модернизированные):

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

-2 шт. CALL страйк +4

Условия выхода:

— за 1 день до экспирации.

— или если прибыль превысила 25% от максимальновозможного, чего будет быстрее

Профиль:

( Читать дальше )

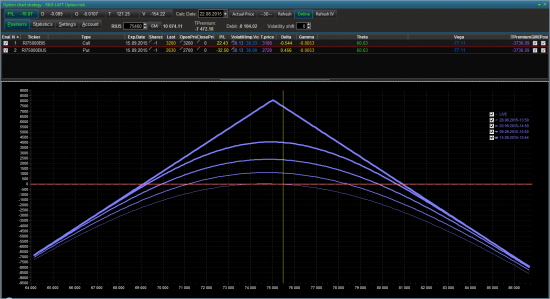

По мотивам топика Михаила Понамаренко «Арбитраж волатильности».

- 22 августа 2015, 13:47

- |

Вот сам исходный топик http://smart-lab.ru/blog/273554.php

И вот что получается в результате моделирования в Option-Lab.

Дабы не моделировать еще и изменение волатильности предполагается, что позиции держатся до экспирации.

Покупается (здесь есть некое отличие от первоначального топика) стренгл на Si (пут и кол около денег), в количестве лотов в 2 раза больше, чем Ri.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал