Избранное трейдера Denis Lisin

Об успехе. Пятничное

- 11 августа 2017, 11:14

- |

Мы сидели на уже знакомой террасе офиса Седого, только на этот раз в бокалах был не сок, а кое что покрепче. Пятница. Это обязывает. Седой никогда не упускал повода.

— Хочешь я открою тебе истину? — вдруг спросил он меня

— Про банки?

— Да какие нахер банки, — отмахнулся он, — настоящую ИСТИНУ.

( Читать дальше )

- комментировать

- ★77

- Комментарии ( 111 )

Перевод ИИСа от одного брокера к другому.

- 11 августа 2017, 05:52

- |

Если практически: перевод с Открытия в ВТБ 24.Хотя любой опыт подойдёт.Перевод бумагами.Нет ли скрытых комиссий, попадания на налог, бесконечной бумажной волокиты и.т.д. Плюсаните пожалуйста для вывода на главную.Думаю данный вопрос многим интересен, кто работает на акциях.Ну и хотелось бы услышать практический опыт людей.Буду переводить ИИС в этом месяце.

SWT-МЕТОД. Часть 7. Риск-менеджмент

- 10 августа 2017, 05:50

- |

СОДЕРЖАНИЕ

1. Классический технический анализ — smart-lab.ru/blog/410502.php

2. SWT-метод. Теория — smart-lab.ru/blog/412671.php

3. SWT-метод. Практика применения - https://smart-lab.ru/blog/412883.php

4. Принципы анализа трендов в SWT-методе — https://smart-lab.ru/blog/413125.php

5. Торговые тактики для позиционной и ситуационной торговли - https://smart-lab.ru/blog/413518.php

6. Дополнительные условия (фильтры сделок) - https://smart-lab.ru/blog/413684.php

7. Риск-менеджмент -

( Читать дальше )

SWT-метод. Часть 3. Практика применения

- 03 августа 2017, 07:27

- |

СОДЕРЖАНИЕ

1. Классический технический анализ — smart-lab.ru/blog/410502.php

2. SWT-метод. Теория — smart-lab.ru/blog/412671.php

3. SWT-метод. Практика применения - https://smart-lab.ru/blog/412883.php

4. Принципы анализа трендов в SWT-методе

5. Торговые тактики для позиционной и ситуационной торговли

6. Дополнительные условия (фильтры сделок)

( Читать дальше )

С++ Об одной хорошей книге

- 29 июля 2017, 12:37

- |

smart-lab.ru/blog/410604.php

Итак, да.

За прошедшие пол — года я вскользь прошелся по нескольким языкам (Python, F#, C#), я научился делать рекурсии и другие веселые игрушки. Но, а куда это применить и как на этом заработать? По сути эти пол года были введением в программирование. Недавно прикупил пару книг, вкратце одна книжка была в первом посте, вторая книга по машинному обучению. Суть какая, я понял что некомпетентен и книги эти для меня еще сложны. Плюс, в Windows Internal я вычитал о программировании пользовательского API Windows — это C++. И вот нашел эту книгу.

( Читать дальше )

Опционы глазами новичка

- 28 июля 2017, 21:06

- |

Заметки о том, как я приступил к знакомству с опционами.

Решил было сначала торговать направленно. Но много раз встречаю мнения, дескать, направленная торговля чем бы то ни было, в том числе и опционами — суть монетка. А вот продавать, говорят, стабильней и выгодней, обоcновывая это статистикой исполнения большинства опционов вне денег, и тем, что аккуратное управление и отключение жадности даст результаты. Сложно поспорить, выглядит правдоподобно. Синица в руках лучше, сказали они, имея в виду ограниченную прибыль за распад.

Выбрал для начала стренгл. Понравилась срезаная макушка, этакая шапка прибыли, держись под ней и терпи до финиша.

Первым неприятным впечатлением был подход цены к проданному краю моего стренгла (кто бы сомневался), напрягло нервишки, хотя я вроде и понимаю, что надо сделать в этом случае, но все равно, тот факт, что уже на второй день удержания позиции цена пошла к краю заставил поднапрячься) К слову, стренгл вышел не широкий, на недельных, прости господи, опционах. Считаю это ошибкой. Самой первой и глупой. Недельные подкупили кратким сроком, и быстрым получением результата) Уже после, в памяти начали всплывать строки, где говорилось, что лучше продать подальше от денег, и вероятность достижения проданных краев меньше. Т.е. первая синица едва не упорхнула от меня, когда цена пошла к краю. А так как она пошла к нижнему краю, начала расти волатильность, что еще больше наращивало убыток в моменте. Небольшой запас хода был, оставалось только следить за обстановкой. Потом цена отвернула, надолго ли, неизвестно)

Чтобы прикинуть, надолго ли, открыл дневной график фьюча на РТС. Хех, оказалось, что скорей всего, не надолго. Надо было делать это раньше, в смысле думать лучше. Посмотрел на средний размах дневных свечей. Среднее значение за последние несколько месяцев получилось 2000 пунктов в день. Т.е. это может быть как в одну сторону, так и флет по 1000 туда-сюда, при этом несколько дней в месяц бывают ходом по 3 и 4 тысячи. Т.е. открыв стренгл на ближайших страйках на недельных сериях, скорей всего потребуется роллирование убыточного края в тот же день, или на следующий. Хотя, на момент входа казалось цена пилит на месте. Обманчиво! Все надо считать. А среднее недельное значение по недельным свечам приближается уже к 5000.

( Читать дальше )

Золотые правила откатов.

- 28 июля 2017, 16:44

- |

В ходе торговли и многодневного наблюдения с коллегами стали чаще обращать внимание на откаты во время тренда, тщательно проанализировав данный фактор, заметили интересные факторы, половина из них не новшество, особенно для опытных, а вот некоторые могут показаться интересными.

Для примера взяты последние данные Сбербанка, в часовом формате(1 свеча — 1 час)

Ни для кого не секрет, что каждый тренд имеет откаты и, на которых опытные трейдеры докупают или допродают. К примеру, на восходящих трендах, каждый откат является признаком продаж, но в один момент, когда цена снова становятся привлекательной, игроки начинают скупать бумагу и, либо пробивают последний хай продолжая тренд либо создают разворотную фигуру, если не пробивают последний хай.

На самом деле длинна отката, время отката, а самое главное, процентное соотношение отката к основному движению могу о многом сказать.

На рисунке ниже, изображен график сбербанка. Каждая прямоугольно фигура содержит информацию о рывке и последующем откате. Красная линия обозначает границу, между движением и откатом и показывает примерный процент отката от движения. В ходе наблюдения выявилось, что

( Читать дальше )

Учи матчасть, дурень! Или пару слов об улыбке волатильности для гуманитариев.

- 28 июля 2017, 01:29

- |

Автор упомянутого поста решил, что «Сейчас настало самое время ПОАрмагИДонить» (не удивляйтесь орфографии — это цитата из оригинала, но суть не в ней). Предвестником армагеддона автор объявил не лютого зверя, а, кто бы мог подумать, смещение «ямки улыбки волатильности» опционов на ri и br вправо, относительно текущих значений БА. Автору в каком то из его снов явилось откровение, что такое смещение означает бОльшую вероятность падения БА, чем роста, с точки зрения опционных трейдеров. Так вот. Уважаемые гуманитарии! Не верьте снам сомнительных God-ов, планируя опционную торговлю! (Физики и прочие математики/инженеры в сны и так не верят, поэтому к ним не обращаюсь). «Улыбка волатильности» может улыбаться/ухмыляться/кривляться почти как угодно, но вероятность роста/падения БА при этом не изменится никак, останется строго 50/50.

А слабообразованному God-у я посоветовал бы:

1) не удалять чужие комментарии и оппонировать без хамства;

2) подтянуть орфографию и личный словарный запас;

3) перечитывать заголовок моего топика, как мантру, 10 раз ежедневно перед сном.

Лучше поздно, чем никогда. Отчет по итогам управления в 2 квартале 2017 года

- 25 июля 2017, 23:47

- |

Во втором квартале мы работали над манименджемтом портфеля систем и риском. Основная задача состояла распределить капитал среди 20+ стратегий на основных инструментах –фьючерс на РТС, доллар/рубль, евро/рубль и фьючерсы на ликвидные акции (Сбербанк, Газпром и др.). После долгих манипуляций и раздумий, что лучше брать в качестве целевой функции – просадку, соотношение дохода и просадки, среднюю сделку получили итоговую эквити с коэффициентов доход риск 5 к 1, включая «жирные» 14 и 15 года.

Хорошо показала себя стратегия на «рубле бочке» (BR+SI) с простой идеей, что нефть и доллар к рублю не могут стоить дешево одновременно.

Мини ралли на валютном рынке в июне месяце также порадовало душу. Рост доллара на 3 рубля теперь вызывает восторг, даже не верится, что бывали движения и по 10 рублей когда-то .

Были опасения, что на закрытии реестров могут разорвать спредовые стратегии, но все прошло штатно. Да и статистически эта гипотеза не подтверждается.

В настоящее время активно изучаем рынок криптовалют и адаптируем софт к торговле на экзотических биржах. Главное опасение на счет риска инфраструктуры – проснешься утром, а сайт чудо биржи не открывается. Тем не менее, всем хочется делать 20% в день.

( Читать дальше )

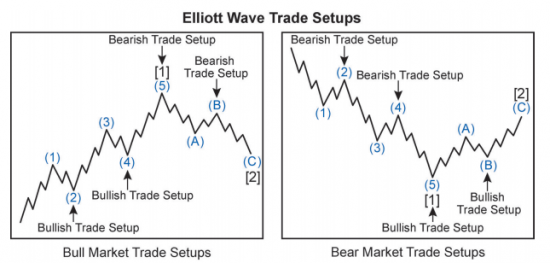

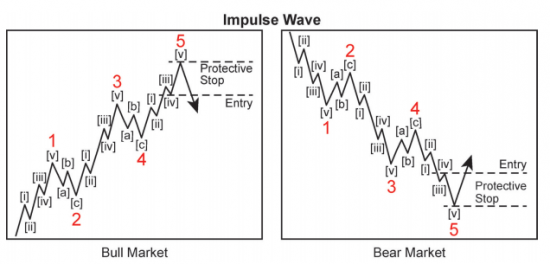

Видишь пять волн, жди разворот. Часть 2, построение торгового плана.

- 24 июля 2017, 16:00

- |

В рамках рассматриваемого сценария, цена по золоту выполнила минимальные условия для завершения импульса вверх, и хотя рост все еще может быть продолжен, все же можно начинать готовить торговый план.

Ниже будут приведены схематическое построение торгового плана, и размещение ордеров.

В EWP торговые планы не имеют каких-либо мудреных изысканий, и они в принципе очень простые. Качество построение торгового плана зависит не от совокупности, каких либо сигналов, которые дают индикаторы, качество торгового плана зависит от качества проведенного анализа структуры движения цены.

Схема начала построения торгового плана будет выглядеть, так как показано на картинке ниже из книги: Wayne Gorman & Jeffrey Kennedy — Visual Guide to Elliott Wave Trading 2013.c

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал