Избранное трейдера Атрейдес

Мой сценарий следующего мирового кризиса(он уже начался)

- 23 декабря 2019, 12:20

- |

В чем особенность нынешнего периода рынка? Сейчас каждый мало-мальски занимающийся трейдингом человек ждет и готовится к кризису вроде 2008 года. Не ждать кризиса в инвестсреде сейчас вообще считается чуть ли не дурным тоном. При этом большинство наивно полагают, что они умнее всех и уж их-то кризис врасплох не застанет — они по книжке и доллары закупили, и подушку кеша держат. Но дело в том, что такой массовый мировой психоз на тему краха рынков не может не сказаться на протекании следующей кризисной фазы мирового экономического цикла.

И вот к чему, по моему видению ситуации, он приведет.

— Сильно обесценятся нынешние валюты-убежища — доллар, евро. Обесценятся к остальному миру.

— Сильно ускорится инфляция по этим валютам, перенося обесценение валюты на рост стоимости товаров, выраженных в этих валютах.

( Читать дальше )

- комментировать

- ★79

- Комментарии ( 127 )

Что полезного я узнал, прочтя 20 книг в 2019 году?

- 20 декабря 2019, 21:07

- |

Но есть еще другой вопрос: если вы читаете только полезные книги (как я), то сохраняется ли эта польза в голове? Я чувствую такой интересный нюанс: полезных знаний я получаю куда больше, чем у меня есть времени, чтобы их применить. Поэтому часть из них забывается. Но я точно знаю и чувствую, что полезные идеи сохраняются в подсознании. Что касается например медицинских знаний, то они укладываются в мою голову тонкими слоями. То есть прочтя одну книгу, я сразу всего не запомню. Но книга за книгой знания упаковываются в некий фундамент постепенно.

Лично моя память не умещает все те факты и знания, о которых я прочел. Но пользы от чтения будет больше, если иногда повторять те идеи, о которых ты читал спустя какое-то время. Здесь бы я хотел отметить некоторые идеи, о которых я прочел в 2019 году.

Рынок

- Делать регулярную реальную доходность много лет существенно сложнее, чем кажется.

- Капитал игрока будет расти, если его компетенция превосходит компетенцию, средневзвешенную по капитализации управляемых ею активов

- Создавайте активы, а не ценности, если ваша цель — развитие бизнеса

- Будь терпим к другим людям, не давай оценки людей и их идей

- В шею гнать негативных людей

- Будь внимательным слушателем, слушай людей с уважением, слушай активно

- Работайте ради служения обществу, а не ради одной выгоды или прибыли

- Глупо мечтать о том, чтобы накопить достаточно денег, зарыть голову в песок и ничего не делать. Смысл жизни и состоит в деянии.

- Надо быть добрым к людям. И не говорить бранных слов.

- Скрам: делишь мегазадачу на спринты, чтобы уже через 2-3 недели получить первый результат

- Кайдзен. Постоянное самосовершенствование, непрерывное улучшение… через PDCA цикл.

- Предприниматель, специалист и менеджер — это разные люди. Не надо их в себе объединять.

- чем больше делает сам владелец, тем меньше делают его сотрудники.

- для существующих клиентов вероятность покупки +70% чем для остальных

- 85% потенц клиентов выбирают ту компанию, к-я более заметна

- Бизнес это единый дисциплинированный подход

- Постоянно изучай и анализируй статистику и цифры

- the goal: max return on time spent

( Читать дальше )

В преддверии новых правил игры.

- 20 декабря 2019, 13:45

- |

Пост является продолжением этого, этого

Если вкратце, я уже давно ною что целенаправленно идет зачистка нашего рынка от наших же алго. Что это скорее всего делается под кого то. Так же я делал прогноз, что на фоне этого, наш рынок начнет сильно расти (перечитал свои посты и пока что то не могу найти слова про сильный рост).

Вышел новый релиз ядра. Как он кстати вам? Прикольно да? Так же биржа подвела некоторые итоги, провела ряд семинаров и наметили планы на будущее. Скорее всего, маски уже сброшены. Мы выходим окончательно на рельсы западных стандартов, теперь уже окончательно становится понятно, что все таки мои мысли были правильные и все создается совершенно под других участников, проведя комплексную зачистку поляны. 2020 будет прикольный. Думаю 2021, 2022, 2023 будет не менее прикольный. Наконец дана отмашка, что будут зарабатывать не самые хитрые, а самые технологичные, причем официально.

Вообщем очередные новые правила игры на ближайшие, думаю, года 3-4. Фигово будет тем, кто совсем не готовился все последние годы.

Инвестиционные вычеты – видео для инвестора (как получить, документы, сроки)

- 12 декабря 2019, 10:07

- |

Добрый день, друзья. Как я и обещала, сделала видео, в котором рассказываю о видах инвестиционного вычета, о том, какие документы надо собирать, чтобы его получить, как внести данные в программу «Декларация», чтобы заполнить декларацию 3-НДФЛ.

( Читать дальше )

Бережем глаза

- 05 декабря 2019, 13:16

- |

Помимо случающихся проблем катастрофического характера (травма, кровоизлияние в сетчатку и т.п.), которых большинству удается избежать, есть и возрастные и профессиональные изменения. Для трейдеров, работающих с компьютером, неизбежно столкновение и с тем, и с другим.

Коварство и незаметность изменений в органах зрения, как это ни странно, вызваны эффективной работой мозга. То, что мы видим, видит не глаз. Это результат обработки головным мозгом получаемой глазом информации.

Мозг очень эффективное устройство, и ухудшение работы глаза он компенсирует алгоритмом обработки информации, в результате чего мы длительное время можем не замечать возникающих проблем (как не замечаем существующего у всех слепого пятна на сетчатке). Особенно незаметны проблемы, если они возникают постепенно.

( Читать дальше )

Инструкция по заполнению декларации 3-НДФЛ для сальдирования убытка

- 04 декабря 2019, 21:33

- |

Подходит к концу текущий 2019 год и многие из вас уже сейчас задумываются над тем, как правильно зачесть убытки.

А может у кого-то из вас прошлый год был прибыльный, и вы сможете уже сейчас подготовить документы для сальдирования убытка прошлых лет.

Я специально для вас подготовила видео, в котором я рассказываю, как заполнить декларацию 3-НДФЛ (на примере 2018 года) в программе налоговой службы. Это удобно, быстро. Вы сами сможете все увидеть.

Если у вас будут вопросы, пишите в комментариях под видео или тут. Я постараюсь дать ответ на каждый ваш вопрос.

В видео идет описание:

- где взять программу,

- как внести данные, если брокеры разные, а прибыль и убыток получены в одном году,

- прибыль в 2018 году, а убытки получены в прошлые годы,

- есть еще инвестиционный вычет.

Пассивная стратегия инвестирования. Для тех, у кого совсем нет времени

- 02 декабря 2019, 14:08

- |

Если вы не читали мои материалы про дивидендную и доходную стратегию, то рекомендую начать с них — [1] и [2]

Типичный диалог с приятелем, который подумывает об инвестициях:

Приятель: Привет, подскажи куда вложить деньги.

Я: Выведи всё в кеш. Положи кеш на депозит в банке. Не прикасайся к этим деньгам. Ближайшие полгода посвяти изучению инвестиций. Смотри вебинары, читай книги, слушай подкасты и т.д.

Приятель: Ой. Ну не-е-т. У меня на это нет времени. Давай я лучше дам тебе деньги в управление.

Что я могу посоветовать таким людям? Найдите время (совсем немного) для изучения пассивной стратегии инвестирования. Любые другие способы скорее всего приведут вас к потерям.

( Читать дальше )

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

Когда на самом деле экспирируются пятничные опционы

- 20 ноября 2019, 14:24

- |

Слушайте дети сюда, больше нигде про это не узнаете.

Допустим, у вас есть опцион, экспирируемый в пятницу. Большинство даже профинвесторов считает, что его экспирация происходит во время закрытия рынка в 16:00 по Нью-Йоркскому времени. А вот фиг — в 16:00 прекращается только торговля ими, а «по документам» настоящая экспирация происходит в 11:59 PM в субботу. И в чём разница? Торговать-то ими нельзя? А вот в чем:

Представьте, что у вас имеются купленные колы $40 страйка, а цена акции на закрытии торгов составила $39.95. Вы считаете, что ваш опцион экспирировался «вне денег», закрываете терминал и уходите пить горькую. Но после закрытия основных торгов ведь есть дополнительная сессия, на которой продолжается торговля вашей акцией. И к 17:00 цена достигает $41. А опцион, дающий право покупки акции по $40 — вот он, ещё живой, и принадлежит вам… И из состояния OTM фактически перешел в ITM.

( Читать дальше )

«Большие шкафы» и «падшие ангелы» на фондовом рынке

- 20 ноября 2019, 12:09

- |

Я не встречал подобных статей на эту тему нигде, даже в англоязычном сегменте. Поэтому здесь будут мои мысли, да простят меня опытные и образованные экономисты, если я изобретаю велосипед.

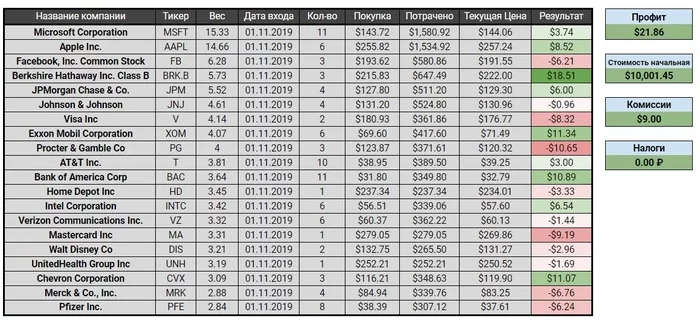

Буквально недавно мы собирали модельные портфели на $10,000 из иностранных акций, где мой вариант предполагал покупку 20 топовых компаний из индекса S&P500, а значит – крупнейших по капитализации американских публичных компаний.

Портфель получился прекрасно диверсифицированным, все компании в нем широко известны практически любому, даже не посвященному в инвестиции человеку. Насколько он будет идти в ногу с рынком, обгонит ли он два других варианта – нам покажет только время. Но составляя этот портфель, лично я выразил сомнение в том, что это хорошая идея – брать только «большие шкафы». Но почему это может стать проблемой? Давайте разбираться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал