SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

IV Международная Конференция - Денежный Рынок 2012 (тезисы)

- 02 ноября 2012, 14:26

- |

Вчера, 1 ноября, прошла IV Международная Конференция Российский Денежный рынок 2012.

Спасибо организаторам (Прайм, РИА Новости, DowJones) за отличную площадку и участников – мультимедийный центр РИА Новости – очень удобное место для такого рода мероприятий.

Было очень много знакомых из «банковской» тусовки, из Биржи, а также много различной прессы и «частные инвесторы».

Конференция стартовала в 11 часов панельной дискуссией, в которой приняли участие:

Екатерина Трофимова (Газпромбанк), Роман Горюнов (НП РТС), Евгений Ясин (НИУ ВШЭ), Мартин Гилман (НИУ ВШЭ), Грегори Уайт (The Wall Street Journal/Dow Jones), Максим Филлимонов (РИА Новости), Анатолий Аксаков (АРБ). Мне очень понравилось мнение экономиста Ясина.

Вот тезисы 1-й части:

Е.Ясин

На текущий момент нет четкой тенденции в экономике. Сегодня одно, завтра другое, в среду – третье. При том, что в экономической системе РФ много «проблем», есть и положительные моменты. Динамика развития в РФ пока серьезно не страдает, она более стабильна, тогда как, к примеру, Китай сначала развивался темпами по 11-12% в год, сейчас – снизилось до 7% (и уже там говорят о «кризисных явлениях и проблемах»), а далее снижение продолжится.

Сейчас в мире «обстановка» смены «стадии развития экономики» с эпохи индустриализации, к эпохе инноваций. Рубеж эпох 1973 год. Инновационной эпохе присущи: медленные темпы, более длинные экономические волны (волны циклов), а также «инновационные паузы». Как сейчас – есть достижения, но они не приносят «эффект импульса». Сейчас мировой кризис стран «генераторов инноваций». США и Европа (по ряду причин – от формы права до строя общества) являются «новаторами», из их «сателлитов» можно выделить Китай и Бразилию, Индия сейчас немного «выше» в этой нише; эти страны хоть и сателлиты – но они продолжают расширять поле индустриальной экономии. Если эти страны создадут у себя крупные инновационные центры, то на рынке начнется какое-то позитивное движение.

Основная проблема инвестиции и бизнеса в РФ – это боязнь взять на себя риск. Практически все операции хеджируются от риска, но рыночная экономика – экономика риска. И если риск снижать, то и прибыль будет минимальна. По этому идет стагнация на финансовых рынках.

ЦБР сейчас увеличивает свою роль на рынке и это правильное решение текущих проблем ликвидности.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 65 )

121 совет: Как использовать весь потенциал своего мозга?

- 01 ноября 2012, 23:53

- |

Сохраните для себя и своих друзей.

1.Решайте загадки и головоломки.

2.Развивайте амбидекстрию (способность одинаково хорошо владеть 2-мя руками)

3.Работайте с двусмысленностью, неопределенностью. Научитесь наслаждаться такими вещами, как парадоксы и оптические иллюзии.

4.Изучайте интеллект-карты (это способ изображения процесса с помощью схем).

5.Блокируйте одно или несколько ощущений. Ешьте с завязанными глазами, принимайте душ с закрытыми глазами.

6.Развивайте сравнительные вкусовые ощущения. Учитесь полноценно чувствовать, смаковать еду

7.Ищите области пересечения между не связанными между собой вещами.

8.Учитесь печатать вслепую.

( Читать дальше )

страх быть неправым- актуально сегодня, как никогда

- 01 ноября 2012, 23:14

- |

Написано мною год назад (http://mirus-lana.livejournal.com/33290.html)

и поднято сегодня массовыми самобичеваниями шортистов — видимо, дело сезонное. И да, я до сих пор готова подписаться под каждым словом! :)

--------------

Как любит повторять уважаемая мною – и далеко не только мною- Denise Shull, страх оказаться неправым занимает первое место в громком хит-параде трейдинговых страхов. Да, мы не желаем признать себе, что приняли неверное решение больше, чем боимся потерять деньги, и зияющим доказательством этого факта являются пересиженные нами убыточные сделки, выкормленные, жирненькие лосики, оставляющие мощные дыры даже в самых приличных депозитах.

Больше и чаще всего страх этот, как ни странно, настигает людей общепринято разумных, высоко интеллектуальных, ценящих себя, любимых, прежде всего за мозговую структуру, извилистость которой превосходит в хитросплетениях простенькие среднестатистические зигзаги. Оказаться в убыточной сделке для таких людей- провал, глубоко ранящее поражение, показатель того, что они недостаточно умны, подготовлены, начитаны, научены; что всем, что они так в себе лелеяли, гордится совершенно не стоит, потому что вот-он, лосик-то, смотрит себе глазками, луп-луп. И зафиксировать этого лосика для них – все равно, что поставить на себе, родимом, умном-преумном, огромную сургучную печать: недоумок, а то и попросту дебил. Крест, финита, лузер. Вот и сидят, и смотрят, как завороженные, на то, как дрожайшая эквити лайн повторяет незабвенную траекторию Титаника…

( Читать дальше )

и поднято сегодня массовыми самобичеваниями шортистов — видимо, дело сезонное. И да, я до сих пор готова подписаться под каждым словом! :)

--------------

Как любит повторять уважаемая мною – и далеко не только мною- Denise Shull, страх оказаться неправым занимает первое место в громком хит-параде трейдинговых страхов. Да, мы не желаем признать себе, что приняли неверное решение больше, чем боимся потерять деньги, и зияющим доказательством этого факта являются пересиженные нами убыточные сделки, выкормленные, жирненькие лосики, оставляющие мощные дыры даже в самых приличных депозитах.

Больше и чаще всего страх этот, как ни странно, настигает людей общепринято разумных, высоко интеллектуальных, ценящих себя, любимых, прежде всего за мозговую структуру, извилистость которой превосходит в хитросплетениях простенькие среднестатистические зигзаги. Оказаться в убыточной сделке для таких людей- провал, глубоко ранящее поражение, показатель того, что они недостаточно умны, подготовлены, начитаны, научены; что всем, что они так в себе лелеяли, гордится совершенно не стоит, потому что вот-он, лосик-то, смотрит себе глазками, луп-луп. И зафиксировать этого лосика для них – все равно, что поставить на себе, родимом, умном-преумном, огромную сургучную печать: недоумок, а то и попросту дебил. Крест, финита, лузер. Вот и сидят, и смотрят, как завороженные, на то, как дрожайшая эквити лайн повторяет незабвенную траекторию Титаника…

( Читать дальше )

Российский денежный рынок 2012. Конференция

- 01 ноября 2012, 21:36

- |

Сегодня посетил банковскую конференцию «Российский денежный рынок 2012». Спасибо Алексею Капускину, который обеспечил бесплатный проход. Насколько я понимаю, в этом посодействовал Говоров Роман, руководитеь проекта «Прайм Терминал», за что Роману тоже спасибо.

Кто был из знакомых?

Алексей Капускин, Роман Горюнов (НП РТС), Кирилл Кощиенко (Aforex), Николай Кащеев (Сбербанк), Дмитрий Александров, Анатолий Гавриленко (Алор), Михаил Иванов, Александр Потавин, Владимир Твардовский (ITInvest), Валентина Дрофа (Ilearney), Олег Абелев (Риком Траст). Николай Подгузов (ВТБ-Капитал), Арсений Глазков, Станислав Говоров (московская биржа), Артур (фамилию не знаю), Денис Демин (БФА).

11:00-13:00. Пленарное заседание. Состав участников выглядел так:

В целом интересно было послушать дедушку Ясина и симпатичную невозмутимую барышню Трофимову:)

Идеи Ясина (мне кажется интересно):

Мартин Гилман:

Идеи Екатерины Трофимовой:

большая проблема России — неразвитость инфраструктуры, которая очень неэффективна. Это мешает развивать бизнес.ь Вот пример: в Росси сложнее всего в мире получить разрешение на подключение к электросетям

Есть еще проблема — основной инвестор в инфраструктуру — государство.

А частный инвестор не идет, потому что государство держит тарифы.

Неэффективность+сдерживание тарифов — нет развития.

А перспективы развития оч больше, особенно автодороги.

( Читать дальше )

Кто был из знакомых?

Алексей Капускин, Роман Горюнов (НП РТС), Кирилл Кощиенко (Aforex), Николай Кащеев (Сбербанк), Дмитрий Александров, Анатолий Гавриленко (Алор), Михаил Иванов, Александр Потавин, Владимир Твардовский (ITInvest), Валентина Дрофа (Ilearney), Олег Абелев (Риком Траст). Николай Подгузов (ВТБ-Капитал), Арсений Глазков, Станислав Говоров (московская биржа), Артур (фамилию не знаю), Денис Демин (БФА).

11:00-13:00. Пленарное заседание. Состав участников выглядел так:

В целом интересно было послушать дедушку Ясина и симпатичную невозмутимую барышню Трофимову:)

Идеи Ясина (мне кажется интересно):

- сейчас глобально т.н. инновационная пауза, т.е. нет тех инноваций, которые обеспечили бы скачок экономики.

- доходности инвестиций слишком низкие, чтобы обеспечить движение капитала

- без стремления инвесторов/предпринимателей к риску рыночная экономика не будет функционировать нормально

- увлечение хеджированием тормозит процессы. все «засыпают»

- сейчас главная глобальная болезнь мировой экономики — не ликвидности, а конкурентоспособности

Мартин Гилман:

- вообще отток денег из России — это же не так плохо

- ведь есть большой профицит счета текущих операций

- если бы оттока не было, в рос системе было бы оч много денег

- рубль бы оказался под серьезным давлением

- Есть проблема — рос. компании предпочитают работать с зарубежными банками, потому что это более эффективно, и заруб. банки имеют преимущества которых нет у росс. банков

Идеи Екатерины Трофимовой:

большая проблема России — неразвитость инфраструктуры, которая очень неэффективна. Это мешает развивать бизнес.ь Вот пример: в Росси сложнее всего в мире получить разрешение на подключение к электросетям

Есть еще проблема — основной инвестор в инфраструктуру — государство.

А частный инвестор не идет, потому что государство держит тарифы.

Неэффективность+сдерживание тарифов — нет развития.

А перспективы развития оч больше, особенно автодороги.

( Читать дальше )

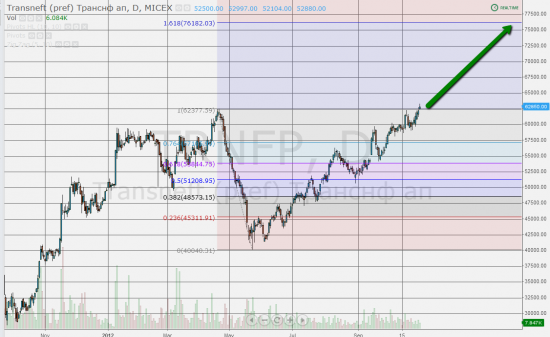

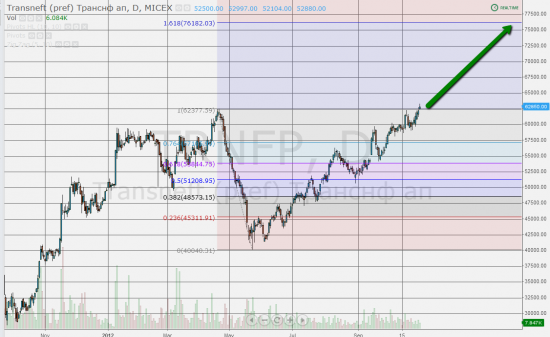

Транснефть. Максимум с 2007 года.

- 01 ноября 2012, 02:36

- |

Продолжаю держать акции Транснефти в инвестиционном портфеле.

Сегодня бумага превысила отметки с февраля 2007 года.

И скорее всего восхождение продолжится.

Долгосрочные цели по бумаге 76000 за акцию.

Сегодня бумага превысила отметки с февраля 2007 года.

И скорее всего восхождение продолжится.

Долгосрочные цели по бумаге 76000 за акцию.

Почему QUIK похож на "Жигули"?

- 30 октября 2012, 22:22

- |

Думаю, всем посетителям и тем более завсегдатаям Смартлаба хорошо знакома программа QUIK а многие из них, особенно из тех, кто торгует на Российском рынке, юзают её постоянно.

Программа, можно сказать, вполне добротная, к тому же имеющая немало дополнительных возможностей и всяких полезных для трейдера фишек, которые особенно удивляют своей удобностью того, кто как я, перешел на ФОРТС с Форекса. После форексных терминалов типа МТ с их запутывающими осями времени и цены, где деления идут через 12, 48 или, допустим 52 единицы, QUIK с нормальной оцифровкой и такой удобной функцией быстрой перестановки заявок мышкой, показался просто сказкой.

Конечно и у него есть недостатки. Все они, в принципе, мелкие, но...

В очередной раз складывая нехорошие слова при оформлении графика в любимом терминале, решил куда нибудь что нибудь об этом написать. Надо ведь как то привлекать внимание к мелким, но изрядно портящим нервы трейдерам, недоработкам очень уважаемой компании ARQA Technologies, которая, как складывается впечатление, все эти мелкие косячки прямо таки делает своим фирменным стилем.

( Читать дальше )

Смартлаб и конкуренты

- 30 октября 2012, 19:36

- |

Менее чем за 2.5 года после образования, смартлаб занял монопольное положение в определенной нише российского интернета. Мы с вами стали самым большим и самым живым тематическим сообществом в рунете, которое посвящено трейдингу, инвестициям, финансам и экономие.

Откровенно говоря, даже для меня загадка, как так получилось.

Есть идеи, почему?

Давайте посмотрим, какие у смартлаба на сегодняшний день есть конкуренты.

К глубокому моему сожалению, ресурсы, за которыми я гнался после образования смартлаба, а именно bloom-boom.ru и blogberg.ru совершенно сдулись, и теперь их посещает не более 1000 чел в день. Насколько я помню, их посещало 3-4 тыс. в день и я изо всех сил стремился их догнать.

2stocks.ru казался тогда недосягаемым, ведь его посещаемость была в районе 6 тыс. в день. Не знаю почему, но люди все ушли с указанных ресурсов на смартлаб. Кстати тустокс кто-то купил. Вы не знаете кто? Говорят, они пытаются переманить некоторых авторов со смартлаба к себе. К слову сказать, смартлаб никогда такими вещами не занимался — нигде не переманивал людей, нигде не пиарился на внешних ресурсах. Странно, почему же тогда у нас больше всего людей?

Недавно появился свежий ресурс http://www.vestifinance.ru/. Сделано достойно. Потрачены огромные бапки, огромные постоянные расходы (19,98 млрд рублей в год). Но давайте посмотрим и сравним дизайн:

Если бы психиатр попросил бы вас посмотреть на мониторы и назвать свои ассоциации, что бы вы отметили?

Монитор №1.

Монитор №2

( Читать дальше )

Откровенно говоря, даже для меня загадка, как так получилось.

Есть идеи, почему?

Давайте посмотрим, какие у смартлаба на сегодняшний день есть конкуренты.

К глубокому моему сожалению, ресурсы, за которыми я гнался после образования смартлаба, а именно bloom-boom.ru и blogberg.ru совершенно сдулись, и теперь их посещает не более 1000 чел в день. Насколько я помню, их посещало 3-4 тыс. в день и я изо всех сил стремился их догнать.

2stocks.ru казался тогда недосягаемым, ведь его посещаемость была в районе 6 тыс. в день. Не знаю почему, но люди все ушли с указанных ресурсов на смартлаб. Кстати тустокс кто-то купил. Вы не знаете кто? Говорят, они пытаются переманить некоторых авторов со смартлаба к себе. К слову сказать, смартлаб никогда такими вещами не занимался — нигде не переманивал людей, нигде не пиарился на внешних ресурсах. Странно, почему же тогда у нас больше всего людей?

Недавно появился свежий ресурс http://www.vestifinance.ru/. Сделано достойно. Потрачены огромные бапки, огромные постоянные расходы (19,98 млрд рублей в год). Но давайте посмотрим и сравним дизайн:

Если бы психиатр попросил бы вас посмотреть на мониторы и назвать свои ассоциации, что бы вы отметили?

Монитор №1.

- какофония

- диссонанс

- блевотина

- нечеткость

- фоточки

- снег

Монитор №2

- стиль, вкус

- строгость, четкость

- дорого

- ночь

- блевотина

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал