Избранное трейдера Тимофей Мартынов

Петропавловск. Конец пути?

- 22 апреля 2022, 00:07

- |

Российская золотодобывающая компания Петропавловск ( LSE:POG ) стала одной из крупнейших жертв на лондонском рынке. Акции компании упали на 90% в этом году, так как санкции подорвали ее бизнес-модель. Год назад предприятие стоило более 1 миллиарда фунтов стерлингов, а сегодня оно стоит всего 99 миллионов фунтов стерлингов.

Не похоже, что ситуация улучшится. Ранее на этой неделе фирма получила требование на 288 миллионов долларов наличными от своего основного кредитора, Газпромбанка, который требует немедленного погашения кредита в размере 201 миллиона долларов. Кредитор также требует, чтобы «Петропавловск» на следующей неделе погасил еще одну кредитную линию в размере 87 миллионов долларов.

Санкции мешают Петропавловску продолжать свою деятельность в обозримом будущем.

Бизнес-модель Петропавловска фактически рухнула после того, как Великобритания ввела санкции против Газпромбанка, одного из крупнейших кредиторов в России. Кредитор не только является одним из крупнейших кредиторов горнодобывающей компании, но и покупает, а затем продает все добытое Петропавловском золото.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Кто покупает Российскую нефть в Азии?

- 21 апреля 2022, 23:00

- |

Японская Nikkei решила проанализировать поставки Российской нефти на Азиатские рынки после обострения ситуации на Украине

С 24 февраля по 18 апреля из России в общей сложности вышло 380 нефтяных танкера,(по прошлому году за этот период 357)

Из них 115 направились в Азию:

52 — в Китай,

28 — в Южную Корею,

25 — в Индию,

9— в Японию

1 — в Малайзию.

Поставки в Индию увеличились в восемь раз, в Китай на +33%, Ю.Корея и Япония снизили поставки на -16%

Также из Японской статьи примечательного, можно выделить позиции по этому вопросу в Азии:

— Индийский министр финансов заявил: «Я бы поставил национальные интересы своей страны на первое место… Прежде всего, топливо доступно, и доступно со скидкой. Почему бы нам его не купить?»

— Сингапурские нефтетрейдеры говорят: „Российская нефть является «привлекательным вариантом» для покупателей, не сталкивающихся с общественным вниманием к своим покупкам.«Компании в Сингапуре также не будут связаны какими-либо обязательствами или давлением со стороны правительства, чтобы они отказались от российской нефти, а компании в Азии в целом не находятся под пристальным вниманием, чтобы занять жесткую позицию против Российских поставок“

( Читать дальше )

Индекс московской недвижимости ДомКлик MREDC. Первый потолок роста - достигнут.

- 21 апреля 2022, 22:52

- |

1. Ставка по 30-летним ипотечным кредитам в США обновила максимум с начала 2011 года www.finmarket.ru/database/news/5705381;

2. На прошлой неделе спрос на ипотеку в США сократился почти вполовину по сравнению с годом ранее www.finmarket.ru/database/news/5704538;

3. Перепродажи домов в США упали до минимума с июня 2020 г. www.finmarket.ru/database/news/5704298

4. Ожидается цикл повышения ствки ФРС США.

Как мы можем убедиться, из-за «бугра» дали «три зеленых свистка» в воздух.

И тут местные «заговорили»:

1. Минстрой фиксирует снижение числа ипотечных сделок в апреле Такая тенденция наблюдается из-за высоких ставок

tass.ru/nedvizhimost/14442009

2. ЦБ допускает заметное замедление ипотечного кредитования уже во II полугодии 2022 года При этом в марте, по предварительным данным, рост ипотеки составил 2,1%, говорится в материалах Банка России

( Читать дальше )

Три главные новости по спецоперации на Украине, которые меняют картину

- 21 апреля 2022, 18:15

- |

1) США станут поставлять на Украину ракеты дальнего радиуса действия, кроме всего прочего.

2) 40 000 сирийских боевиков записались, чтобы присоединиться к Российской спецоперации на Украине.

3) Программа «гуманитарного пароля» предоставит квалифицированным украинцам возможность оставаться в Соединенных Штатах на срок до двух лет, сообщил один чиновник в разговоре с журналистами. В отличие от программы переселения беженцев в США, она не предусматривает пути к гражданству.

Недвижимость - супер актив, или "прыжок в последний вагон"? Смотрим отчет ЛСР

- 21 апреля 2022, 18:11

- |

Рекорды в продажах в первом квартале, а в особенности в марте, можно связать с:

➖Неопределенностью

➖Обесценением рублей и желанием их вложить в надежный актив

➖Последней возможностью воспользоваться низкими ставками по ипотеке

Мой прошлый опрос VC о ценах на недвижимость неоднозначен: нет ни единства, ни определенности даже у участников форума VC. Что уж говорить о широком рынке?

( Читать дальше )

🇪🇺 Евросоюз готовит эмбарго на российскую нефть и природный газ?!

- 21 апреля 2022, 12:28

- |

Истерия европейских политиков выходит на новый уровень: каждый день звучат очередные призывы к введению эмбарго на российские углеводороды.

❓Насколько вероятен этот сценарий? Давайте попробуем разобраться.

Как мы знаем, в Европейский союз (ЕС) входят 28 государств, и решение об эмбарго российской нефти должно быть принято единогласно. При всём при этом не стоит забывать, что ЕС всегда был одним из крупнейших импортёров углеводородов. Прекратить закупки нефти и газа сложно как технически, так и политически.

🤵♂️«Мы не поддержим санкции против российской нефти и газа. Поставки российского газа в Венгрию осуществляются без перебоев», — поведал глава МИД Венгрии Петер Сийярто.

⚖️ В принципе одного этого заявления с венгерской стороны, которая уже сейчас начинает испытывать на себе мощное давление евроструктур из-за национально ориентированной социально-экономической политики, более чем достаточно, чтобы закрыть вопрос об эмбарго.

( Читать дальше )

В каких компаниях можно ожидать высокие дивиденды за 2021 год?

- 21 апреля 2022, 11:09

- |

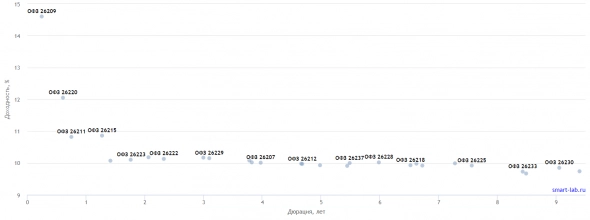

Доходности по ОФЗ продолжают плавно ползти вниз. Государственные облигации уже дают меньше доходности, чем когда Россия признала независимость ЛДНР, и еще ниже чем 24 февраля.

Поэтому упрощенный показатель привлекательной дивидендной доходности, который был в прошлом у рынка “выше 10%” снова становится актуальным. Другой вопрос, что инфляция сейчас около 17%, но это пока оставим за рамками обзора. Цены выросли в прошлом, а ожидаемые доходности где-то впереди.

Еще в марте мы делали список компании, которые с наибольшей и наименьшей вероятностью выплатят дивиденды.

( Читать дальше )

💧Русгидро: тихая гавань кризисных времен?

- 20 апреля 2022, 19:14

- |

Когда вокруг неопределенность и даже самые прибыльные в прошлом экспортеры оказываются под давлением, рискуя потерять часть рынков сбыта из-за санкций, инвесторы начинают искать истории, на которые кризис не окажет серьезного влияния. Сегодня мы постараемся разобраться, относится ли к таким историям Русгидро.

✅ Компанию выделяет из сектора электрогенерации сразу несколько факторов:

📌 Высокая доля низкоуглеродной генерации (81%), в основном за счет гидроэлектростанций;

📌 Нет материнских иностранных компаний, как у Энел и Юнипро, которые могут в текущих условиях свернуть российский бизнес;

📌 Нет сильной зависимости от ДПМ платежей, как у компаний из ГЭХ, например (ТГК-1, ОГК-2, Мосэнерго). Гидрогенерация сама по себе достаточно маржинальная, кроме того, Русгидро дополнительно получает деньги от государства напрямую через субсидии.

📌 По степени защищенности и диверсификации бизнеса ее можно сравнить только с ИнтерРао. Однако, Русгидро выгодно выделяется на ее фоне более щедрой дивидендной политикой.

( Читать дальше )

Точка зрения. О конвертации депозитарных расписок

- 20 апреля 2022, 18:08

- |

Закон о конвертации депозитарных расписок (ДР) российских эмитентов в локальные акции подписан — компании, которых это касается, должны отреагировать до начала мая. Аналитики BCS Global Markets считают, что закон окажет некоторое краткосрочное давление, и в итоге оба рынка, вероятно, будут сосуществовать.

• По оценкам, закон затрагивает 27 компаний

• На депозитарные расписки приходилось в среднем около 15% капитала

• На текущий момент — порядка $50 млрд, или 30% free-float

• Большинство, вероятно, попросят продлить программы ДР, получат новые листинги на зарубежных биржах

• Оба рынка на Московской бирже, возможно, будут сосуществовать

В деталях

Подписан закон об обязательной конвертации ДР в акции. Потенциальное влияние на российский фондовый рынок и ликвидность еще предстоит оценить. По данным Ассоциации профессиональных инвесторов, иностранные инвесторы в 27 российских компаниях со средней долей капитала в ДР на уровне 15% владели акциями на сумму около 5 трлн руб. по состоянию на 22 февраля, или порядка $50 млрд, учитывая изменения на рынке и валютного курса с тех пор, и примерно 30% free-float на российском рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал