Избранное трейдера Тимофей Мартынов

Здравствуй смартлаб. Моя история развития.

- 23 июля 2019, 11:31

- |

Здравствуй смартлаб, меня зовут Андрей, мне 30 лет, я интроверт(чукча не писатель, чукча читатель). На смартлабе я зарегистрировался около года назад, примерно в то же время я отрыл брокерский счёт и начал изучать нашу биржу.

В мир финансовой грамотности меня привёл путь духовного развития. Расскажу немного поподробнее про свой путь. В 2012 году я всецело ненавидел этот мир, основное моё желание было умереть. У меня не было работы, у меня не было денег, у меня были напряжённые отношения как с окружающими так и самим собой, куча зависимостей — неудачник одним словом, хныкающий человечек, готовый обвинять всех и вся вокруг. В какой то момент времени я достиг некоего дна в моем понимание, и осознал что больше я так не могу, что я сделал в этот момент — начал молиться творцу, просто, тупо, без энтузиазма, хоть с какой то надеждой на изменение.

Тут начались первые изменение моей жизни — я “вляпался” в эзотерические учения — сломал свою картину мира, плохо было ли это — нет, сейчас я вижу как это все пошло мне на пользу. В конце января я устроился на работу, продолжил изучать эзотерику. Следующий переломный момент — сентябрь 2013, я взял отпуск, и потихоньку начал осознавать внутреннюю борьбу, сильнейший психический разлад был внутри меня. Причиной оказалось моя зависимость от сигарет, бросил курить, произошло это очень не легко, я лез на стенки с желанием закурить, однако во мне уже пробудилась осознанность, и я всецело начал понимать пагубное влияние сигарет на моё мышление.

Далее мой путь продолжился, новые книги — новые знания, новые понимания, в какой то момент времени начали копиться деньги, я просто их не использовал, был больше погружен в развитие, да с пробужденной осознанность я понимал что многие вещи мне просто не нужны, мне не нужен был дорогой телефон, мне нужен был телефон который бы отвечал моим требованиям, мне не нужна была дорогая одежда, лишь та в которой мне удобно и комфортно и т.д. и т.п. Деньги складывал на депозит в банке.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 110 )

Фокусировка vs. Многозадачность. Два важных аспекта

- 18 июля 2019, 10:41

- |

Помню, что в возрасте 15-20 лет было огромное желание ездить на мотоцикле. Но не было финансовой возможности. Сейчас и желание, и возможность есть. Но понимание своих слабостей удерживает от покупки игрушки с моторчиком. Эти слабости: распыляю внимание, часто отвлекаюсь, не могу долго сохранять концентрацию.

Уверен, что умение фокусироваться – важнейшее качество успешного человека. Однако, на практике это реализовать не так легко. С одной стороны, нашу повседневную жизнь наполняет множество отвлекающих факторов. Мессенджеры, соцсети и другие составляющие сегодняшнего культурного контекста борются за наше внимание. Внимание распыляется, глубины погружения в задачу нет. В итоге, идеи поверхностны.

С другой стороны, осознанное желание все в жизни успеть, все попробовать. Во многих областях. Снова распыляем внимание. Можно ли заниматься несколькими проектами одновременно. Стоит ли игра свеч?

Вначале рассмотрим проблему «Фокусировка vs. Многозадачность» в рамках краткосрочного аспекта, который я для себя называю «дни-недели». Здесь крайне важен фокус. Не отвлекаться, заниматься небольшим количество дел, устраивать регулярные перерывы для отдыха.

( Читать дальше )

Квалификация инвесторов- наметились позитивные изменения

- 18 июля 2019, 09:03

- |

( Читать дальше )

В ожидании ФРС, главный драйвер ралли. Моя переводика для вас.

- 17 июля 2019, 14:57

- |

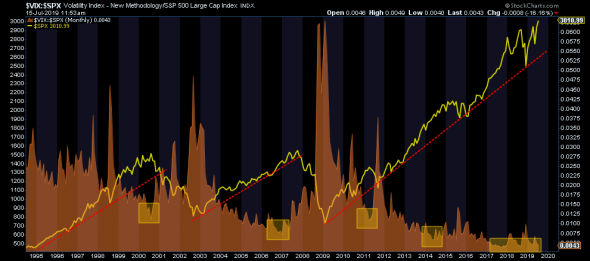

Основной драйвер “бычьего рынка” по сути сводится к политике ЦБ, как отметила WSJ: «Американские индексы достигли рекордных максимумов на ожиданиях снижения ставок. Мы перешли от фискального стимулирования к монетарному стимулированию и это главный драйвер ралли.”

( Читать дальше )

Элвис Марламов про инсайд, ЦБ, автоследование и мою торговлю

- 17 июля 2019, 13:49

- |

Статья в газете Ведомости https://www.vedomosti.ru/finance/articles/2019/07/16/806671-populyarnii-treider-reshil-suditsya-s-tsb

Трейдер Элвис Марламов, которого Центробанк год назад обвинил в инсайдерской торговле, подал иск против самого ЦБ. Об этом «Ведомостям» рассказал адвокат Марламова, управляющий партнер Law & Capital Виктор Обыдённов: иск подан в Советский районный суд Красноярска 12 июля (запрос туда остался без ответа, ЦБ это не прокомментировал). Следственный комитет (СК) завел дело против Марламова в августе 2018 г. по ч. 1. ст. 185.6 УК (использование инсайдерской информации), но Генпрокуратура признала это решение незаконным, отменила постановление о возбуждении дела и отправила материалы на дополнительную проверку. В марте 2019 г. СК повторно завел уголовное дело в отношении Марламова по той же статье.

«Ведомости» ознакомились с копией иска, Обыдённов подтвердил его подлинность. Марламов просит суд истребовать у регулятора материалы его проверки, признать обвинение в инсайдерской торговле незаконным, а информационное сообщение о факте инсайдерской торговли на сайте ЦБ – не соответствующим действительности.

( Читать дальше )

Китай, долги и вал дефолтов

- 17 июля 2019, 08:28

- |

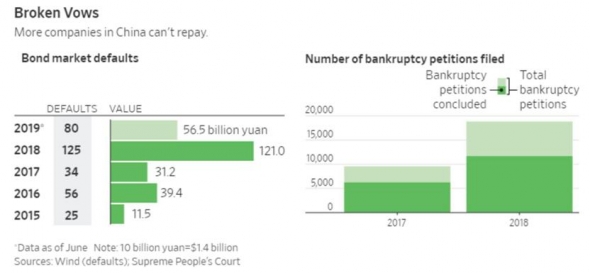

Информативная статья от profinance.ru (http://www.profinance.ru/news/2019/07/16/btkj-dolgovaya-bomba-pod-kitaem-zadymilas.html) про пузырь в корпоративных облигациях на китайском финрынке. Интерес тут не в причинах, интерес в другом.

На огромном масштабе показана цикличность возникновения дефолтов. Ряд компаний, выходящих на рынок публичного долга, заведомо не жильцы. Но продолжительно и успешно конкурируют на деньги инвесторов по формуле классической формуле «перезанять, чтобы переотдать». Формула рабочая, пока количество денег в обращении растет. Строительство финансовой пирамиды требует финансовой подпитки. Однако, как только поток денег стабилизируется или сокращается, происходит массовое списание долгов. Судя по диаграмме, Китайский долговой рынок, похоже, еще только погружается под ватерлинию, дна не нащупал.

Дефолты, на которые от страны к стране приходится 5-15% всех облигационных выпусков – это не плавно распределенная во времени величина. На спокойном рынке они будут редкостью и могут составлять доли процента. В периоды проблем и кризисов с легкостью достигнуть четверти и более от всех погашаемых или на дотянувших до погашения бумаг.

( Читать дальше )

Полезно прочитать тем, кто любит приврать в документах американскому брокеру

- 16 июля 2019, 23:58

- |

Не надо шутить с войной, Джордж американской юстицией. Она работает по принципу «редко, но метко». Как и у нас, там хроническое недофинансирование и недостаток сотрудников, и преступников полстраны (потому что лезут со всей планеты), поэтому на каждого личного полицейского с дубиной не хватает. Но принцип работы американской юстиции состоит в том, что если вас взяли — вы ответите по всей строгости сурового (реально сурового) американского законодательства. Деньги и связи могут помочь (разумеется), но далеко не всегда и несильно. Кто не верит — идем на Википедию и смотрим статистику.

( Читать дальше )

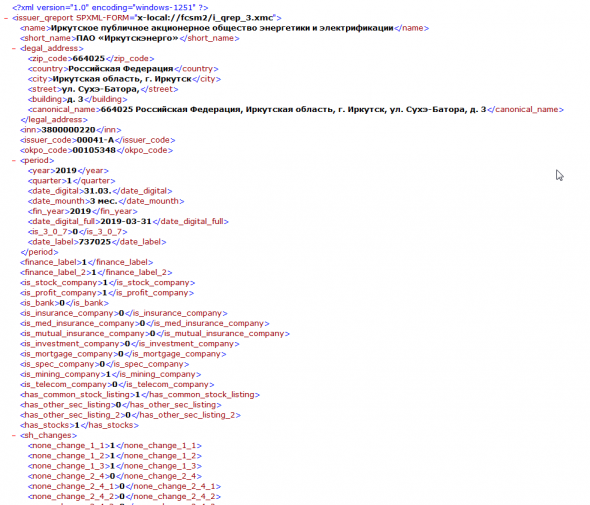

Как открывать XML-файлы с www.e-disclosure.ru

- 16 июля 2019, 11:00

- |

Ссылка: https://www.e-disclosure.ru/portal/files.aspx?id=3899&type=5 , файл «Ежеквартальный отчет 2019, 1 квартал».

Или можно сразу скачать файл отчета тут:

yadi.sk/d/C83jOGjfq6bJsg

Требование брокера об оплате долга в случае закрытия по стопу, можно успешно "отбить".

- 15 июля 2019, 17:19

- |

На фондовом рынке США надулся пузырь больший по размеру, чем в 2000 г.

- 15 июля 2019, 15:55

- |

Рынок американских акций тянут вверх небольшое количество акций, в то время как остальные бумаги серьезно отстают от них.

Индекс S&P 500 включает в расчет 500-505 компаний, в то время как на бирже торгуется более 2000. Кроме того, ряд эмитентов играет куда более заметную роль в индексе, чем остальные. К примеру, доля топ-10 компаний составляет почти 22%, где на Microsoft приходится 4,26%, на Apple — 3,54%, на Amazon — 3,32%. Топ-20 организаций воздействуют на S&P 500 в отношении 1 к 3. По сути, получается, что чем больше капитализация, тем большее влияние оказывается на индекс.

Поэтому динамику капитализации всего американского рынка акций лучше отображают такие индексы, как Russell 2000 и NYSE Composite. Так вот, эти двое растут куда менее охотнее, чем бенчмарк.

Также NYSE Composite отражает капитализацию всех компаний, торгующихся на Нью-Йоркской фоновой бирже.

Нынешняя ситуация становится похожей на 1999-2003 гг. Тогда S&P500 в своих достижениях серьезно обошел NYSE Composite.

Разница между доходностью S&P 500 и NYSE Composite (п.п.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал