Избранное трейдера Тимофей Мартынов

откуда будет кризис

- 09 июля 2019, 02:14

- |

В этом не сомневайтесь.

Мне довелось быть пару раз в Китае.

Там интересные вещи творятся — к примеру девушка (это гид кто нас встречал и сопровождал, член компартии Китая — у них очень тяжело вступить в партию, она очень гордится что её удостоили) не выходит замуж за китайца если у него нет квартиры — иначе она падает в глазах своих подруг, да и не принято. А квартира стоит 200 тысяч долларов, это 1-2 комнатная 50 кв метров, дом возраста 3-8 лет постройки, многоэтажный (я посчитал, если мне всё продать, может и удастся жениться на китаянке). При второй поездке я решил проверить и зашёл в агенство недвижимости — увы насчёт цен она не врала. И это не Пекин или Гуаньчжоу, это город третьей категории, по китайским меркам областной центр на 10-12 млн человек. Правда Южный Китай.

А зарплаты там пока всего в 2-2,5 раза выше чем в РФ. Вот и смотрите какой долговой рынок ипотеки в Китае. Ипотечный кризис США — по сравнения с возможным ипоте кризисом поднебесной — детский лепет.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 51 )

Пекин готовиться к разрыву связей с США

- 08 июля 2019, 17:40

- |

Конфликт Вашингтона и Пекина вышел за рамки торговли. Белый дом стремится вытеснить Китай из глобальных цепочек создания стоимости, считает Ли Сянъян, директор Национального института международной стратегии, аналитического центра при Академии общественных наук КНР.

«Теоретически такое экономическое разделение вполне возможно», — сказал Ли в субботу на симпозиуме по торговой войне в Китайском народном университете.

«Конечная цель [США] состоит в том, чтобы сдержать рост Китая», — сказал Ли, добавив, что разрыв связей может рассматриваться как «стратегический шантаж» для Вашингтона в попытке помешать Китаю стать сильнее.

Некоторые в Китае утверждают, что разделение вряд ли произойдет из-за глубоких экономических и торговых связей между двумя странами. «Но этот аргумент не может быть причиной для того, чтобы мы отказались изучать его», — заявил Ли.

( Читать дальше )

Глобальный феномен PMI

- 07 июля 2019, 21:09

- |

Инвестиции на мировых биржах простым языком от инвесторов. Идеи, планы, стратегии, портфели...

Доступным языком об инвестициях в акции, ETF, облигации

t.me/investorworld

Американские эмитенты #9

- 07 июля 2019, 14:58

- |

Добрый день, Коллеги!

Продолжаем обзор американских эмитентов, представляющих наибольший потенциал доходности для инвесторов (начало см. здесь: smart-lab.ru/blog/539549.php).

Сегодня мы хотели бы обратить внимание инвесторов на Vertex Pharmaceuticals (VRTX). Компания была основана в 1989 году, основной вид деятельности – биофармацевтика. Её конкурентным преимуществом является то, что для разработки лекарств используется не комбинаторная химия, а четкая стратегия конструирования препаратов методами генной инженерии. Благодаря этому компании удалось разработать эффективные препараты для лечения вирусных инфекций, воспалительных и иммунных заболеваний, онкологии, гепатита С, муковисцидоза и ряда других заболеваний (более подробную информацию можно получить на сайте компании www.vrtx.com).

Успехи Vertex Pharmaceuticals в биотехнологиях обусловили существенный рост денежных потоков эмитента: с 2010 по 2018 гг. годовая выручка возросла со 143 до 3 048 млн. USD (то есть в 21 раз), а цена акции выросла с 33 до 190 USD. Финансовые показатели компании по последней отчетности (опубликована в начале мая с. г.) также впечатляют: рентабельность продаж превышает 31 %, рост выручки к АППГ составляет 34%, а коэффициент текущей ликвидности – 3,8х (подробнее с финансовыми показателями можно ознакомиться здесь:

( Читать дальше )

Российский рынок перекуплен? Но продавать ведь нечего!

- 07 июля 2019, 09:29

- |

=======================================

Взято отсюда.

=======================================

Несмотря на то, что российский рынок акций с первого взгляда может показаться перегретым (помните мою субботнюю картинку?), лично на мой субъективный взгляд глобально продавать и фиксировать прибыль сейчас преждевременно и вряд ли обосновано с фундаментальной точки зрения. Предлагаю кратенько пробежаться по основным выросшим бумагам и подумать вместе прав я или нет. Буду рад конструктивному диалогу в комментариях под этим постом! Нам всем это будет полезно, т.к. в споре, как известно, рождается истина.

Чистые дивитикеры (МТС, Ростелеком, Юнипро, ЛСР и др.) по-прежнему актуальны в любом инвестиционном портфеле, причём с потенциальным ростом выплат уже в следующем году. Большого смысла избавляться от них по текущим котировкам не вижу вообще, да и роста глобального толком ещё и не было.

( Читать дальше )

S&P 500 — ищем точку разворота

- 06 июля 2019, 23:22

- |

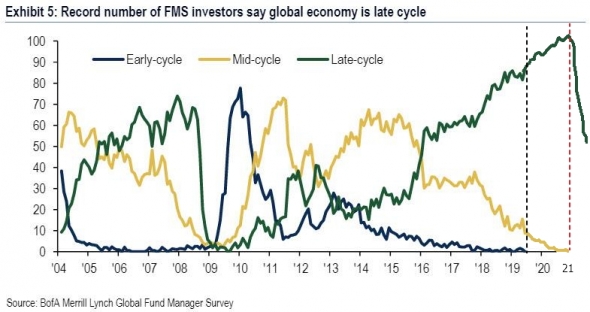

Несколько мыслей по поводу несокрушимого роста американского фондового рынка. На ZeroHedge не так давно выкладывали данные из обзора BofA (Bank of America) с опросом менеджеров хедж-фондов о ситуации на рынке и там достаточно интересная картина вырисовывается относительно оценки текущей стадии экономического цикла в США.

Предыдущий кризис начался в момент максимальной поляризации взглядов аналитиков на состояние экономики Штатов, большинство из них оценивало стадию экономического цикла, как «позднюю» (Late-cycle). Сейчас подобное единодушие отсутствует, часть опрошенных считает, что мы все еще находимся в средней стадии экономического цикла (Mid-cycle).

Путем несложной экстраполяции можно предположить, что окончательный перелом во взглядах наступит ближе к концу 2020 — началу 2021 года:

(Оценка аналитиками хедж-фондов текущей стадии экономического цикла в США: начальная (Early-cycle), средняя (Mid-cycle) и поздняя (Late-cycle). Данные из опроса проводимого Bank of America)

( Читать дальше )

Расшифровка показателей и мультипликаторов фундаментального анализа.

- 06 июля 2019, 11:01

- |

С помощью фундаментального анализа вы легко сможете провести оценку интересующего вас эмитента. Если вы новичок в этом деле, то рекомендую ознакомиться с данной статьей, в которой вы в кратце узнаете о всех используемых параметрах и мультипликаторах. Используя данный материал, Вы сможете понять как рассчитываются важнейшие мультипликаторы и в будущем научитесь производить свои расчеты. Для удобства расскажу о каждом параметре в том порядке, который представлен в анализе каждой компании.

Анализ показателей компаний

- Денежные средства и эквиваленты. К денежным средствам и эквивалентам относятся деньги компании, находящиеся на текущих счетах, а также различные низко-рисковые краткосрочные вложения, которые можно при необходимости быстро получить (в течении 3 –х месяцев, но не более). Данный параметр публикуется в отчетности компании.

- Активы. Стоимость и состав всего имущества компании. Публикуется в отчете компании ( часть бухгалтерского баланса)

- Долгосрочный долг. Долг компании по кредитам и заимствованиям, срок исполнения которых свыше 1 года. Один из важнейших параметров при инвестиционной оценке компании, так как используется в расчете общей долговой нагрузки компании. Общий долг складывается из краткосрочной и долгосрочной задолженности.

- Краткосрочный долг. Долг компании по кредитам и займам, который необходимо погасить в период до 1 года максимум. Высокий краткосрочный долг это значительный риск для компании, так как срок погашения лежит в небольшом временном промежутке. Информация по долговой нагрузке публикуется в отчетах компании.

- Выручка. Деньги, которые компания заработала за определенный период времени. К примеру в годовой отчетности компании публикуется выручка за отчетный год.

- Операционные расходы. Расходы и платежи связанные с проведением финансовых, производственных и хозяйственных операций. Операционные расходы включают в себя следующие статьи: затраты на производство и реализацию продукта, финансовые и административные расходы.

- Операционная прибыль (EBIT). Рассчитывается следующим образом: EBIT = Выручка – Операционные расходы. Операционная прибыль – финансовый результат компании от всех ее видов деятельности до выплаты налогов на прибыль и процентов по заемным средствам.

- EBITDA. Объем прибыли до вычета расходов по процентам, уплаты налогов и амортизации.

- Прибыль до налогов (EBT). Прибыль компании до вычета налога на прибыль.

- Налог на прибыль. Налог, который взимается с прибыли компании.

- Доля меньшинства. Часть дохода компании, которая причитается сторонним организациям. Часто называется неконтролирующая доля.

- Чистая прибыль. Прибыль компании, которая остается в ее распоряжении после выплат налогов и других платежей в бюджет. Компании используют чистую прибыль для выплат дивидендов, развития предприятия, формирования резервных фондов.

- Операционный денежный поток. Денежный поток, который связан с основной деятельностью компании. Чтобы рассчитать денежный поток, компания суммирует чистую прибыль и амортизацию, а затем вычитает увеличение собственных оборотных средств. Данный показатель также содержится в отчетах и презентациях компании.

- Капитализация. Рыночная стоимость компании. Рассчитывается путем умножения общего количества акций компании на стоимость акции.

( Читать дальше )

Данные по заказам в производственном секторе Германии указывают на сокращение экономики

- 05 июля 2019, 15:39

- |

Данные по заказам в производственном секторе за май, показавшие большее, чем ожидалось, сокращение, подтверждают «наши ожидания, согласно которым во 2-м квартале экономика Германии сократилась, и надежды на заметное восстановление в 3-м квартале тают», говорит экономист Commerzbank Ральф Солвеен.

Согласно вышедшим в пятницу официальным данным, в мае по сравнению с апрелем заказы в производственном секторе Германии сократились на 2,2%. Опрошенные Wall Street Journal экономисты ожидали сокращения на 0,3%. Главной движущей силой этого сокращение стали экспортные заказы.

TradingView. Как русские создали самую удобную платформу для трейдинга

- 04 июля 2019, 12:43

- |

В далеком 2017, когда еще торговал на кухне ForexClub, заметил, что мой псевдоброкер графики подкручивает и потому решил найти независимый источник информации/графиков, а торговать кнопочки вверх/вниз нажимать непосредственно на сайте форекскухниклаба. Сразу заметил простоту и удобство сервиса TradingView.

Любил я тогда обмазываться индикаторами и в этом мне помогал уже тогда любимый TV:)

Со временем поумнел перешел к нормальному брокеру. Денег мало, но опыта хочется набраться, да и силы свои проверить, а краткосрочная спекуляция даже на фьючерсах MOEX оставляет желать лучшего в плане волатильности.

В общем бросался мой взгляд, то в сторону валютных рынков, то в сторону крипты в поисках инструментов с бол/мен крупной движухой. И тут я обнаружил, что на TV есть собственный демо счет. Очень он мне помог тогда, потому как без регистрации на сайтах всяких кухне-брокеров с последующими звонками менеджеров в стиле «Давайте мы научим вас

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал