Избранное трейдера Тимофей Мартынов

"Дивидендный ИИС. Покупаем акции и облигации." По итогам вебинара

- 02 июня 2019, 08:49

- |

Первым делом в вебинаре рассматривается стратегия занесения денежных средств на счёт ИИС (индивидуальный инвестиционный счёт) типа А (который предполагает получение налогового вычета до 52 тысяч рублей в год). Во-первых эта стратегия приносит низкую доходность. Во-вторых, если ценные бумаги не будут покупаться вовсе, то в какой-то момент времени можно получить «сюрприз» от налоговой службы, когда предложит вернуть налоговый вычет. Так что этот вариант рекомендую рассматривать только теоретически.

Покупка облигаций федерального займа (ОФЗ) на ИИС— это уже гораздо более интересная стратегия. Но перед просмотром данного вебинара лучше предварительно ознакомиться с облигациями и связанными с ними понятиями, такими как купон, номинал, амортизация, накопленный купонный доход (НКД). Можно, например, посмотреть

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 16 )

Вирус 5. Распространение

- 01 июня 2019, 10:54

- |

Все пошли на выход

1. Инвесторы, видя надвигающуюся рецессию, активно перекладываются в облигации.

Вот так выглядит ситуация, близкая к панике:

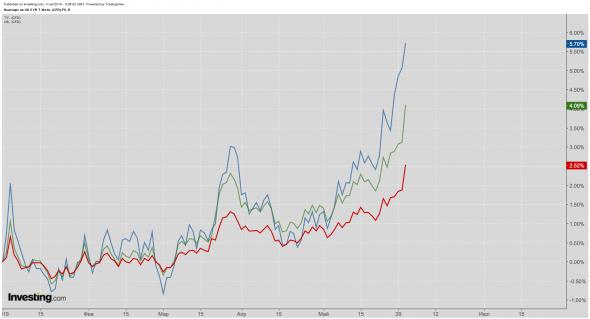

Это изменение цены фьючерсов на американские гособлигации (красная-5 лет, зеленая — 10 и синяя — 30) с начала года.

2. Инвесторы уходят из акций.

А это недельная и месячная свечи SP500:

( Читать дальше )

Биржевой робот - альтернативный способ пассивного дохода

- 01 июня 2019, 05:40

- |

Для начала, давайте разберемся, что это вообще такое. Ведь порой мой блог читают и совсем новички. Биржевые, или торговые, роботы — программы для автоматизации торговли на финансовых рынках. В них заложены конкретные наборы правил и алгоритмы — когда покупать, что покупать, сколько и соответственно, когда все это продавать.

К преимуществам робота, над обычным трейдером, можно отнести: отсутствие эмоциональной составляющей; четкое следование выбранной стратегии; скорость совершения сделки; больший охват информации; возможность совершать огромное количество сделок за небольшой промежуток времени.

Торговые роботы можно условно разделить на два типа: полностью автоматические и полуавтоматические. Вторые не совершают сделки, а лишь дают сигналы о необходимости их совершения человеку. Таких роботов ещё называют торговые советники. Первые же полностью самостоятельные и не требуют никакого вмешательства.

( Читать дальше )

Субботнее. Про Баффета и доходности.

- 31 мая 2019, 20:00

- |

Была там такая картинка

И вывод:

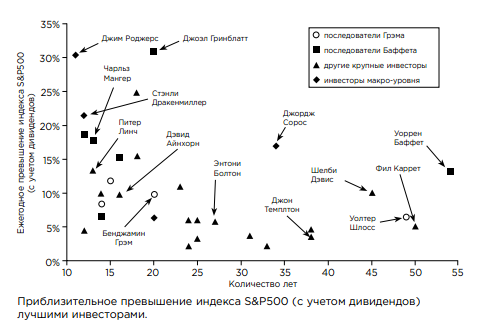

Ну а вот лучшие инвесторы мира. Картинка для тех, кто собрался получать с рынка 100% годовых. Важны обе оси.

У Джима Роджерса 30%, но у Уоррена Баффета 55 лет, и это считается круче.

Казалось бы всё красиво, все супер инвесторы бегут быстрее паровоза S&P(9.9% в год в среднем), но фишка в том, что паровоз то не куда не едет.

Паровоз как бы едет относительно доллара, но сам бакс обесценивается со скоростью 10% в год.

То есть 9.9% в год это на самом деле 0 (НОЛЬ)

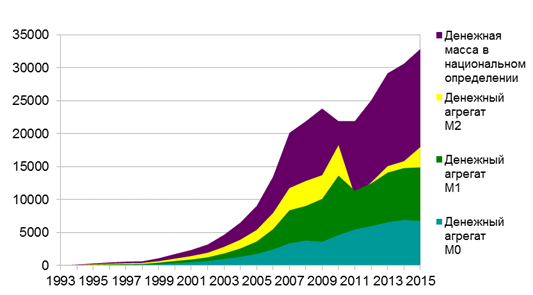

Смотрим денежную массу США.

( Читать дальше )

Лукойл - выполнил программу buy back более чем на 90%, будет рассматривать новую

- 30 мая 2019, 17:04

- |

«В части обратного выкупа акций объявленная в прошлом году программа уже выполнена более чем на 90%»

На собрание акционеров вынесен вопрос об уменьшении уставного капитала путем приобретения 35 миллионов акций компании в рамках публичной оферты, в которой могут принять участие все акционеры… С учетом того, что в оферте имеют право принять участие все акционеры, сумма средств на приобретение акций с рынка в рамках оферты может быть значительной. Поэтому мы планируем определить параметры следующей программы обратного выкупа и вынести ее на рассмотрение правления только после подведения итогов публичной оферты в августе текущего года

источник

источник

БДСМ-2019 (Большой Дивидендный Сезон Май 2019 г). Пришли дивиденды от Таттелекома, НЛМК, Мосбиржа, Северсталь. Управление своим Пенсионным фондом Кубышка

- 30 мая 2019, 08:13

- |

Правила управления собственным Пенсионным фондом «Кубышка».

1) Завершается 155 мес. инвестирования (старт 2006 год).

2) Каждый месяц откладываю 3 тыс.руб. Покупаю дивитикеры РФ.

3) С 2016 г. активно использую ИИС. «Переливаю» с БС на ИИС.

4) Акции покупаю и держу 3 года. Не продаю. Использую льготу по НДФЛ.

Ребалансировка 1 раз в 3 года (последняя 2018 г, следующая 2021).

5) Все деньги (дивиденды+купоны ОФЗ-ПД) снова реинвестирую, деньги не вывожу. Это мой Пенсионный фонд.

6) В портфеле 30 дивитикеров РФ и 1 акция роста — Яндекс.

7) На 30 мая по брокерскому отчету стоимость портфеля 3 млн. 203 тыс. руб. Но для меня это условно, ибо просадки, подъемы.

Для меня важно количество акций в штуках. Акции для меня — это квази-облигации, квази-банковский депозит.

Решающее значение имеет «дюрация в акциях», когда дивиденды отбивают вложенные деньги.

8) Дивиденды+купоны ОФЗ-ПД за прошлый год дали почти 240 тыс.руб, что равносильно 2 минимальным пенсиям ежемесячно.

( Читать дальше )

До начала новой волны финансового кризиса вероятно остается меньше полугода

- 30 мая 2019, 00:10

- |

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

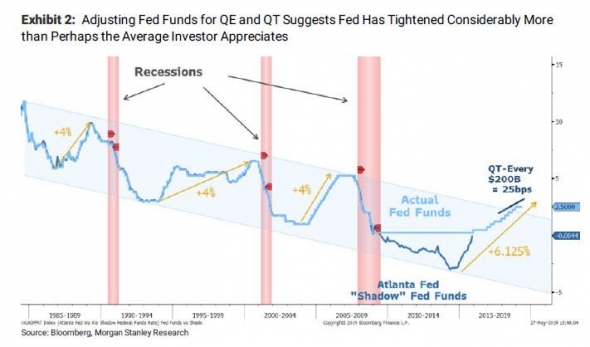

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

( Читать дальше )

Усиленные инвестиции: Текущая просадка/ситуация и взгляд на будущее

- 27 мая 2019, 03:07

- |

Коллеги, добрый день!

Как многие из вас могли заметить, в 2019 г. стратегия отстает от индекса, в этой связи считаем своим долгом указать на основные факторы, которые привели к такой ситуации и планы на будущее

В двух словах, отставание связано с резко негативным изменением конъюнктуры на рынках commodities (мы не прогнозируем цены commodities, а отталкиваемся от текущих цен закладывая определенный консерватизм), недооценкой санкционного эффекта по Русалу, а также неясностью ситуации вокруг Распадской и неожиданно положительными изменениями в дивидендной политике гос. компаний

Среди плюсов – мы успели распродать КТК и ряд других позиций до отражения ухудшившейся изменившихся рыночных условий в котировках

Основное падение пришлось на Русал, и оно явилось во многом следствием резко ухудшившейся рыночной конъюнктуры:

- Цены на алюминий снизились на 15% относительно 2018

- Цены на электроэнергию в Восточной Cибири выросли на 29% относительно 2018 (хотя цены на электроэнергию в европейской части России так не выросли – рост всего 11%)

- Также негативное влияние оказала неспособность компании законтрактовать продажи на 2019 г. в связи с санкциями (мы рассчитываем, что в связи с снятием санкций компания сможет восстановить контрактацию);

- Также неопределенность относительно будущего компании определяет нахождение под санкциями бенефициара компании (что может оказывать давление на дивиденды и теоретически вести к рискам национализации компании или продажи с ущемлением интересов миноритариев). В то же время от части это должно митигироваться независимым советом директоров, действующим (в теории) в лучших интересах всех акционеров

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 17-24 мая 2019

- 27 мая 2019, 00:37

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Акции Фосагро подорожали на 2.8%1 на фоне роста индекса Мосбиржи на 2.2% и укрепления рубля. Негативно также снижение цен на DAP, NPK и карбамид и рост цен на аммиак. Позитивен рост цен на аммиачную селитру и снижение цен на серу. Целевая цена снизилась на 3%, а потенциал роста уменьшился на 6%. Целевая доля снизилась, и компания покинула тройку наиболее привлекательных. Мы сократили позиции в Фосагро. Власти Ленинградской области инициировали проверку воздуха в Волхове из-за выбросов на Волховском филиале АО «Апатит», принадлежащем Фосагро (Мойка78). Еврокомиссия на территории Европейского союза с 2022 г. запретила оборот фосфорных удобрений с содержанием кадмия выше 60 мг/кг, а для удобрений с содержанием кадмия менее 20 мг/кг будет введена особая зеленая маркировка. К 2026 г. содержание кадмия в 1 кг удобрения не должно быть больше 40 мг, а страны сами смогут принять решение о снижении допустимого содержания кадмия до минимума – 20 мг/кг фосфорного удобрения (

( Читать дальше )

Бэнкинг по-русски: Валютообменный бизнес как недостижимый ГРААЛЬ..

- 27 мая 2019, 00:17

- |

При этом абсолютно легально и гарантировано можно закупаться валютой +8 коп к бирже (сдавать ее менее выгодно таким способом, но спрос превышает предложение и достаточно держать позицию Сишкой), а с неким трейдерским подходом оптимизировать эту премию и до 5-6 коп.

Казалось бы шикарный бизнес, высокомаржинальный и никаких рисков.

Допустим покупаем/ продаем 1 млн долл в день — если берем только продажу — наша маржа +12 коп = 120 тыс руб в день и это только на валютообменных операциях, а ведь еще переводы и прочие услуги есть...

если же мы еще и с «улицы» покупаем, то она вырастает в разы...

Расходная часть ОКВКУшки около 500 тыс в мес с арендой и зп 4 кассиров...

Одна беда, руководство ЦБ решило что это грязный бизнес и размахивая законом 115фз как флагом победы начало громить банки, специализирующие на этой нише, направо и налево.

Примерно с такими формулировками:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал