Избранное трейдера drmfd

Золотые слитки: непривлекательные цены на привлекательный актив

- 12 июля 2023, 08:29

- |

Коллеги, решил изучить тему инвестиций в золотые слитки. Золото в слитках продает широкий круг крупных банков, на выбор доступны слитки от 1г до 1000г.

Каждый слиток сопровождается специальной документацией, его изготовление, транспортировка и хранение требует издержек, поэтому чем меньше его вес, тем выше издержки на каждый грамм и тем выше его цена для покупателя. Очевидно, что покупка совсем маленьких слитков в инвестиционных целях сомнительна, поэтому в анализ попали только лоты от 10г и только потому, что их можно покупать и продавать через мобильное приложение Гознака, подлинность продукции которого не вызывает сомнений.

И если с приобретением золота никаких проблем нет, то его реализация уже требует определенных усилий. Поэтому я постарался выполнить анализ только по тем банкам (и еще Гознак), которые не только продают, но и сами покупают золото. Таких в моменте мне удалось найти всего четыре. Возможно, есть и другие банки, которые скупают золото, но затраты времени на их поиски явно перешли грань целесообразности.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 129 )

Квест "Наследство"

- 05 марта 2023, 15:01

- |

Честно говоря, не сразу решился написать этот текст. И даже когда решился, всё равно оттягивал его написание. Но вот теперь оттягивать нечего: у меня выходной, я сижу перед пустым экраном смартлабовского редактора, и строки начинают появляться одна за другой. Короче, буду писать! История вполне может оказаться полезной для кого-нибудь из вас, если не сейчас, то в будущем. Увы.

Итак… полгода назад, в августе 2022 года, у меня умерла мама. Но цель этого поста — не описание моих эмоций и переживаний, это здесь не к месту. Цель — описать процедуру оформления наследства, с тем чтобы читатели, оказавшись в такой же ситуации в будущем, сумели избежать моих (наших, с сестрой) ошибок и знали, пусть и в общих чертах, с чем придётся столкнуться. Или же побеспокоились о собственных наследниках, заранее минимизировав для них сложности.

Само наследство:

— 2-комнатная квартира в Новосибирске;

— ИИС, на котором к моменту смерти лежало 607 ОФЗ выпуска 26223 (дата погашения 28.02.2024);

— договор доверительного управления в УК одного из банков (структурный продукт на основе акций «Боинг», вложенная сумма около 100 т.р.);

( Читать дальше )

Облигации: мифы и реальность. Часть 3 Глава 4.3

- 10 февраля 2023, 17:35

- |

Прежде чем перейти к обсуждению долгосрочных стратегий на рынке облигаций, используем рассмотренный в прошлом разделе подход на примере конкретных ОФЗ различной дюрации.

Допустим, 01 июня 2022 г. инвестор решил приобрести портфель облигаций стоимостью 100 тыс. рублей и собирается удерживать его не более полугода. Он наблюдает текущую форму КБД, которая всё еще остается инвертированной, хотя после сроков до погашения в 3-5 лет достаточно сильно уплощена (зеленая сплошная линия на рисунке):

Инвестор знает, что с апреля Банк России высокими темпами снижал ключевую ставку и ожидает продолжения данной политики, по крайней мере, в течение ближайших 6-ти месяцев. Вместе с тем он достаточно консервативен в оценке поведения долгосрочных ставок и считает, что они снизятся не более чем на 50-70 б.п. Говоря иными словами, инвестор рассчитывает, что КБД через полгода примет нормальную форму в основном за счёт снижения краткосрочных ставок (прерывистая линия на рисунке) И это вполне разумный прогноз, учитывая сложившуюся на рынке ОФЗ ситуацию и политическую обстановку в стране и мире: острая фаза кризиса позади, наступил период относительной стабилизации.

( Читать дальше )

Приветствуем вас на официальном блоге Норникеля!

- 08 февраля 2023, 18:26

- |

Приветствуем вас на официальном блоге «Норникеля»!

Дорогие инвесторы!

Приветствуем вас на нашей официальной странице в SMART-LAB! Мы создаем ленту самой достоверной информации о компании для обоснованных инвестиционных решений. Здесь мы будем делиться с вами самыми важными новостями, финансовыми и производственными результатами, прогнозами. Мы остаемся одной из немногих российских металлургических компаний, сохраняющих высокий уровень раскрытия информации. Пожалуйста, подписывайтесь, ставьте лайки и комментируйте!

Пару слов о себе: «Норникель» — крупнейший в мире производитель палладия и высокосортного никеля, крупный производитель платины, меди и других металлов. У нас ведущие позиции на мировых рынках, лучшая в своем классе сырьевая корзина, доступ к уникальным месторождениям, собственная логистическая и энергетическая инфраструктура, самые низкие денежные затраты и минимальный углеродный след, а также консервативная финансовая модель и дисциплинированный подход к инвестициям.

Более подробно о нас можно почитать по ссылке:

Вредный инвестор и Арсагера

- 24 мая 2022, 15:32

- |

Вчера Вредный Инвестор (Назар Щетинин и Мурад Агаев) делали стрим с представителями Арсагеры (Василий Соловьев и Артем Абалов). В текущей ситуации всегда интересно послушать профессионалов, которые прошли 98 год на фондовом рынке, а не только 2014 и 2020.

( Читать дальше )

Как задекларировать дивиденды от иностранных компаний онлайн в 2022 году

- 31 января 2022, 12:10

- |

Как и обещал, записал подробное видео о том, как задекларировать дивиденды по иностранным компаниям, в том числе АДР и ГДР. А также поделюсь некоторыми лайфхаками.

( Читать дальше )

Как инвестор может законно экономить на налогах

- 08 ноября 2021, 17:49

- |

При этом в Налоговом кодексе предусмотрены различные вычеты и льготы, которые позволяют платить меньше налогов. Расскажем, как они устроены, но сначала кратко разберем, как работает налогообложение инвестиционного дохода.

Как доход от инвестиций облагается налогом

В инвестициях есть несколько видов дохода. Это возможность заработать на сделках, то есть на разнице цен, по которым купили и продали, а также купоны от облигаций и дивиденды от акций и фондов.Доход от сделок. Это основной источник инвестиционного дохода для многих инвесторов и трейдеров.

В Налоговом кодексе это называется положительный финансовый результат: доход от продажи минус расходы на покупку, включая комиссии брокера и биржи. Инвесторы часто называют это прибылью. Далее будем называть это так же, чтобы не смешивать с доходом от продажи.

( Читать дальше )

Ленэнерго. Обзор операционных показателей за сентябрь 2021 года. Прогноз финансовых показателей за 3-й квартал 2021 года

- 20 октября 2021, 17:50

- |

Начнем обзор с рассмотрения операционных показателей Ленэнерго за сентябрь 2021 года.

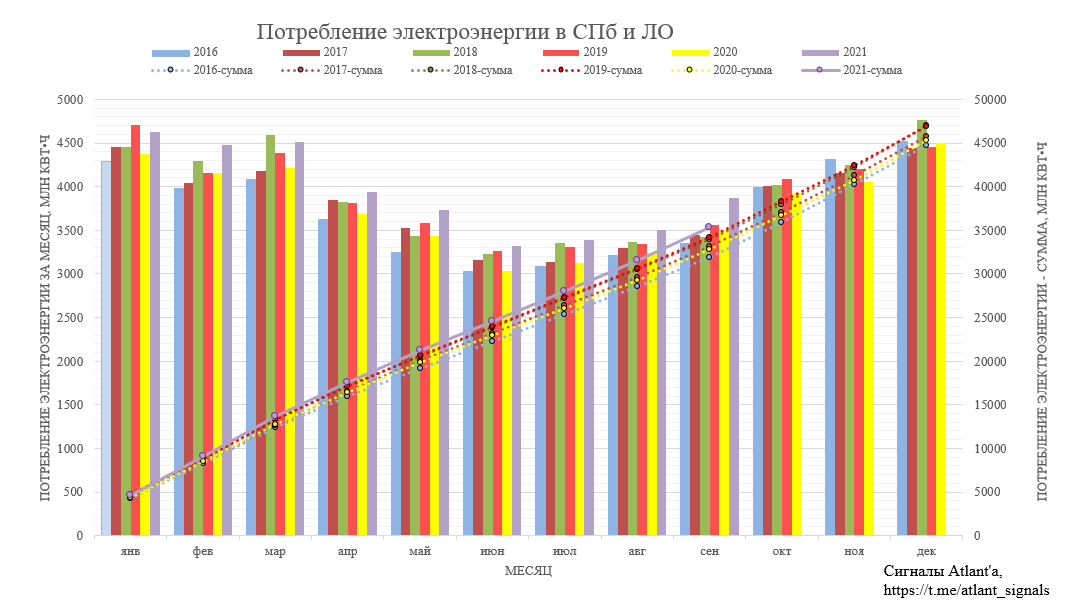

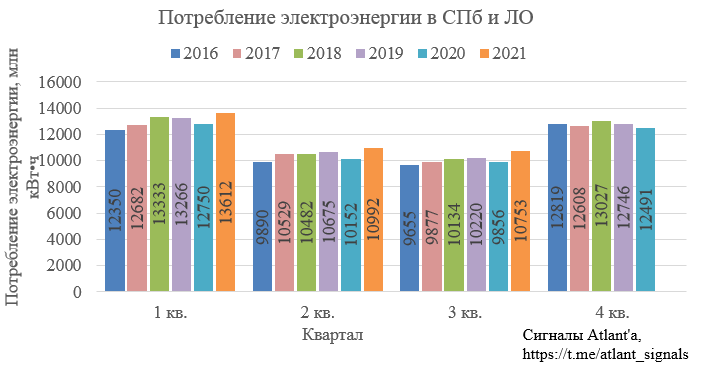

Энергопотребление продолжает ставить рекорды.

Потребление электроэнергии в энергосистеме г. Санкт-Петербурга и Ленинградской области в сентябре 2021 года составило 3865,5 млн кВт•ч, что на 11,2 % больше объема потребления за тот же месяц 2020 года.

Потребление в 3-м квартале 2021 года составило 10753 млн кВт•ч, что на 9,1% выше объема потребления за аналогичный период 2020 года.

( Читать дальше )

Почему акции Сбера более перспективны Яндекса? И кто уже побеждает в гонке экосистем?

- 21 сентября 2021, 09:15

- |

Многие воспринимают акции Яндекс, как перспективное вложение, а акции Сбера как консервативное и не способное на рост. Куда еще расти Сберу если уже 90 млн клиентов?

Но этот вопрос можно адресовать и Яндексу – куда расти если все и так уже пользуются поиском Яндекса. Другой вопрос, что Сбер и Яндекс пытаются построить экосистему, чтобы предлагать всем своим клиентам дополнительные платные услуги.

Яндекс и Сбер год назад решили разойтись в совместных проектах и объявили, что начинают строить свои экосистемы. И как я уже разбирал, учитывая наиболее широкий набор услуг и ресурсы, именно между ними будет основная борьба. Давайте подведем итог, кто уже преуспел в ключевых направлениях экосистемы в течение этого года. Из этого будет понятно, чьи акции перспективны. При сравнении мобильных приложений приведены оценки Android (больше пользователей). Почему мобильные приложения? Именно через них основные регулярные покупатели и за этим будущее рынка.

( Читать дальше )

Почему я инвестирую только в дивидендные акции?

- 09 сентября 2021, 09:02

- |

Почему я инвестирую только в дивидендные акции?

Многие говорят, что выплата дивидендов менее эффективна, чем реинвестирование в саму компанию, ведь это способствует более быстрому росту и помогает избежать налогов. Почему же тогда практически все акции в моем портфеле дивидендные и если даже инвестирую в акции роста, то только если компания платит дивиденды и планомерно их повышает?

Есть два основных вида возврата денег акционерам:

1. Дивиденды –основной, понятный, прогнозируемый и ощутимый вид возврата в виде поступающих денег на счет. У этого вида есть только один минус – необходимость сразу заплатить НДФЛ в виде 13%.

2. Выкуп акций с рынка. Выкупая свои же акции с рынка и погашая их, компания тоже возвращает деньги инвесторам, повышая ценность оставшихся акций. Размер бизнеса у компании не изменился, количество акций сократилось, дивиденды в будущем могут распределить среди меньшего количества акций. При этом НДФЛ платить не нужно если акции не продавать (или продавать после 3 лет владения).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал