Избранное трейдера Дмитрий Думин

Когда же возможна коррекция рынка

- 19 декабря 2019, 21:57

- |

Индекс американского рынка акций SP500 превысил 3200 п., взлетев лишь с начала 2019 года более чем на 27%.

Попытки большинства участников рынка найти вершину, основываясь на «перекупленной перепроданности» и «перепроданной перекупленности» заканчиваются неудачами и существенными финансовыми потерями.

Одним из способов прогнозирования разворота глобальной тенденции служит рецессионная модель на основе инвертирования кривых доходностей гособлигаций. В соответствии с ней, вероятность фондового «обвала» ранее III квартала 2020 года ничтожна.

Для определения же существенных движений в стоимости фондовых активов аналитический аппарат сводится к оценке волатильности финансовых инструментов. Закономерности движения фондовых рынков предоставляют инструментарий выявления реперных точек.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 17 )

Роснефть - один из приоритетов - рост доходности акционеров

- 19 декабря 2019, 17:36

- |

Приоритетными направлениями на 2020-2021 годы являются повышение операционной эффективности и доходности акционеров Компании, а также ее инвестиционной привлекательности. Последовательно двигаясь к достижению данных целей, «Роснефть» предусмотрела в плане рост доходности акционеров относительно достигнутого уровня 2019 года в условиях сохранения волатильности на мировых рынках.

сообщение

Норникель обеспечивает более 40% мировых поставок палладия - Альфа-Банк

- 17 декабря 2019, 20:29

- |

Недавние перебои с электричеством в Южной Африке, связанные с ситуацией вокруг производителя электроэнергии Eskom, а также снижение производства палладия «Норникелем „на 6% к/к в 3К19, можно считать краткосрочными драйверами роста цен на палладий.

Мы считаем, что в ближайшие годы рынок столкнется с гораздо более значительным дефицитом, который в некоторой степени может быть смягчен возвратом к переработке бывших в употреблении автокатализаторов. Вне всякого сомнения, существует множество краткосрочных факторов, объясняющих рост цен на палладий, однако основным драйвером остается спрос на автокатализаторы. Объемы производства дизельных автомобилей с каталитическими конвертерами на основе платины падают. Продажи автомобилей в Китае снижались 17 месяцев подряд, по данным ноябрьской статистики, что, главным образом, связано с изменением китайских нормативов по выбросам загрязняющих веществ (Китай-5 и Китай-6). Тем не менее, сейчас производство автомобилей восстанавливается до нормального уровня, так как местные органы власти ускорили переход к новым эмиссионным стандартам и в последние месяцы китайские автопроизводители загрузили свои производственные линии. Потенциальная замена палладия платиной сильно ограничена технологическими и техническими возможностями автопроизводителей во всем мире.Альфа-Банк

( Читать дальше )

Акции VS Облигации. В борьбе за место в портфеле

- 16 декабря 2019, 07:36

- |

ИНВЕСТИРУЕМ В АКЦИИ

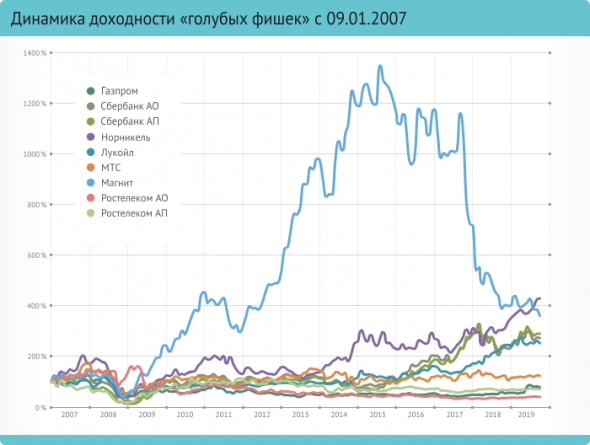

В качестве первого варианта рассмотрим данные с 2007 года. Представим, что тогда мы решили инвестировать в ценные бумаги и выбрали «голубые фишки» как самый надежный инструмент Московской биржи. И посмотрим, что было бы, если бы мы инвестировали в начале 2009 года, какую доходность мы бы имели за 10 лет.

График динамики доходности акций с 2007 года к концу октября 2019 выглядит следующим образом.

То есть (и тут начнется сослагательное наклонение), если бы мы зашли на рынок в 2007 году, перед кризисом, то на обыкновенных акциях «Ростелекома» мы потеряли бы 39%, на привилегированных «Ростелекома» и «Газпроме» — заработали бы только за счет дивидендов. При этом в середине июля 2008 половина акций уже стоила меньше, чем при покупке. В концу 2008 года стоимость портфеля акций упала бы в 2-6 раз, и вернулась бы к ценам покупки только к концу 2009 года. Лидеры доходности: «Норникель» (596% с 2007 года) и «Магнит» (444%). В случае с «Газпромом» и «Ростелекомом» — их акции все еще стоят дешевле, чем в 2007 году. Итак, заработать мы смогли бы от 19% до 596% без учета налогов (и потерять 39% на обыкновенных акциях «Ростелекома»).

( Читать дальше )

Майнинг долларов

- 13 декабря 2019, 12:33

- |

За 12 месяцев пацаны намайнили $1 трлн. И все молчат. Всем похеру.

Смело покупайте всё, что шевелится. Цена не имеет значения!

Почему первые 3 года в инвестировании самые важные.

- 12 декабря 2019, 16:34

- |

Во многих книгах, например «Самый богатый человек Вавилона», говорится о важных вещах. Денежных вопросах в жизни каждого человека. Часто рекомендуют откладывать 10% от заработной платы. В одних книгах говорят о конвертах, в других про подушки, в третьих про бумаги, но я нигде не встречал книг, в которых говорилось бы то, что я сообща вам всем по секрету.

Часто все мы слышим, что нужно выгодно вложиться в бизнес, покупать часть котлована, брать за телеса на низах и не трогать чьи-то плечи. Информационный шум мешает принять простые и очевидные решения, для большинства жителей нашей(Вашей) прекрасной страны. Вряд ли читатели, с состоянием долларовых миллионеров, будут читать меня. Поэтому пишу для таких же как я. Откладывать 10%, 3000 рублей или 2 ведра картошки — это хорошо и правильно. Вот вам всем бонус.

( Читать дальше )

Как ловить черных лебедей

- 10 декабря 2019, 13:43

- |

На день рождения я обычно дарю друзьям книги по инвестированию. Уверен, что половина их даже не открывает. У меня есть любимый автор — Нассим Талеб. Он написал две замечательные книги — “Черный лебедь” и “Антихрупкость”. Это почти пошаговая инструкция как стать миллионером.

Вот типичные отзывы моих знакомых на произведения Талеба: “сложно”, “скучно”, “клонит в сон”, “слишком много философии” и т.д.

Поубивал бы! Но да ладно. Попробую сэкономить вам время и описать в рамках короткой статьи как делается первоначальный капитал.

Термин «Черный лебедь» обозначает событие, которое невозможно предсказать и которое коренным образом меняет судьбу отдельного человека или общества. Черные лебеди могут быть позитивными и негативными.

( Читать дальше )

Развод №100500

- 04 декабря 2019, 15:34

- |

Обычно в соцсетях принимаю все заявки в друзья – не глядя. И вот в энный раз приходит от нового френда. Дословно.

«Хочу пригласить Вас на телефонную презентацию, она займет всего 10-15 минут. Заработок на Международном валютном рынке, где зарабатывают на разнице цен валют, драг металлов, сырье. Это инвестиционный вид заработка, поэтому доход будет зависеть только от Вас. Тема интересная и требует Вашего внимания. Сами в какой сфере работаете?»

Хоть бы посмотрел, в какой сфере я работаю.

Обычно в таких случаях вопрос решается чисто гигиенически, без перехода на личности и вообще общения: расфренд и бан на вечные времена. Но иногда я жалею, что не сделал доброе дело – не оскорбил как следует человека.

Да, это доброе дело. Примерно то же самое, что осадить хулигана, спугнуть вора – только это еще без риска. Хулиган-то и зарезать может.

( Читать дальше )

Денежные потоки нефтегазового сектора

- 01 декабря 2019, 18:16

- |

В предыдущей статье мы уже разобрались что такое денежные потоки, а также проанализировали некоторые компании. Если вы её не прочитали, то рекомендую для понимания дальнейшего материала ознакомится с ней. В данном обзоре я хочу разобрать компании нефтегазового сектора.

Сразу оговорюсь в рамках одной статьи у меня не получится раскрыть все аспекты компаний описанных ниже, я лишь в кратце рассмотрю динамику денежных потоков и операционных показателей.

По состоянию на сегодняшний день текущий расклад сил проанализированных мной компаний выглядит следующем образом.

Начну обзор с самой крупной и загадочной компании нашего нефтегазового сектора, и нет это не Сургутнефтегаз, его из за недостаточности информации я вообще разбирать не буду.

( Читать дальше )

Почему рынок недвижимости скоро рухнет?

- 29 ноября 2019, 05:12

- |

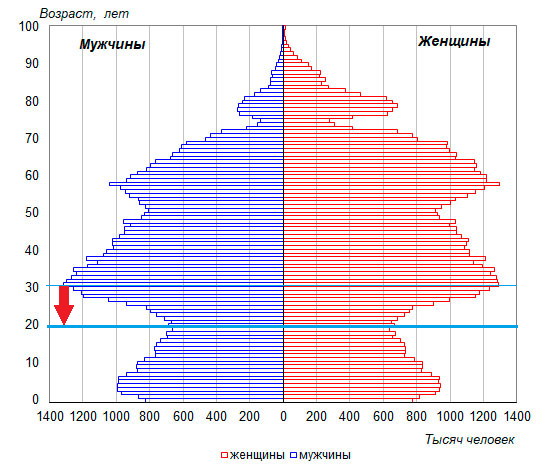

В период с 2000 до 2008 года был отложенный спрос со стороны поколения шестидесятников, которые, условно, разъезжались с тёщами. Не забываем, что 1998 год многих подкосил, там была стагнация до 2002 и уже с конца 2002 начался строительный бум.

Получается, что сейчас пик спроса, а в семейную жизнь начинает входить демографическая яма 90-х. И продлится это около 10 лет. Плюс часть этой группы молодых людей эмигрирует. Соответственно, прогнозируется существенный провал спроса.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал