Избранное трейдера Инвестор Эдуард

Участники переговоров в Джидде пришли к единому мнению, что в основе любого мирного соглашения должно быть «уважение территориальной целостности и суверенитета Украины» и верховенство Устава ООН

- 06 августа 2023, 11:27

- |

5–6 августа в Джидде проходят консультации по мирному урегулированию российско-украинского конфликта среди представителей 40 стран. Россия не получила на него приглашение.

www.kommersant.ru/doc/6147213

- комментировать

- ★1

- Комментарии ( 16 )

Белуга оценка компании

- 05 августа 2023, 17:03

- |

По РСБУ

Об организации

1- ПАО «Белуга Групп» (ранее группа «Синергия») — одна из крупнейших российских алкогольных компаний.

2- Занимается производством алкогольных напитков на шести собственных заводах и одном винодельческом комплексе, также осуществляет последующую продажу готовой продукции более чем в 90 стран по всему миру.

3-Выпуски облигаций:

BELU

RU000A104Y15

RU000A102GU5

RU000A100L63

RU000A1015E0

Цель оценки: Оценка состояния компании с целью приобретения облигаций, акций эмитента.

Общие значения (за 6 мес. 2023г)

1-Выручка: 9280,856 млн.руб.

2-Прибыль: 9838,496 млн.руб

Анализ ликвидности

1-Коэфф. А.Л.: 1,18

2-Коэфф. С.Л.: 3,68

3-Коэфф Т.Л.: 3,43

Анализ финансовой устойчивости

1-Коэфф. Фин. Незав.: 48,28%

2-Коэфф. Фин. Завис.: 51,72%

3-Доля Кратк. Задолжн.: 18,69%

4-Доля Долгоср. Задолжн.: 81,48%

5-Коэффициент автономии (ER): 48,24% (**)

6-Коэффициент капитализации (C/R): 1,07 (**)

Оценка

Общая динамика

1-Динамика выручки: 599,6% (YoY)

( Читать дальше )

Про вчерашнее снижение рынка

- 05 августа 2023, 10:10

- |

Ну кстати, если кто-то вдруг думает, что рынок вчера упал из-за каких-то новостей, то это ошибка.

Рынок упал что называется под собственным весом.

Чистая психология.

Точно также не было и причин расти такими бурными темпами в предыдущие дни.

Просто рынки обычно всегда ведут себя так в конце длительного тренда.

При этом я допускаю, что 3200 по индексу может стать локальным максимумом для рынка на ближайшие 1-3 месяца.

Я вчера обращал внимание, что IMOEX 5 недель не корректировался за день более чем на 1%.

Думаю, что теперь волатильность внутридневная может неплохо подрасти..

Роснефть открыла новое месторождение в Удмуртии

- 05 августа 2023, 08:59

- |

www.rosneft.ru/press/subsidiaries/item/215265/

Свежие облигации: Новые Технологии на размещении

- 05 августа 2023, 07:49

- |

Считается, что всё, что связано с нефтью в России — это беспроигрышный вариант. Компания Новые Технологии тесно связана с оборудованием для добычи нефти, хотя сама никакую нефть, собственно, не добывает и не перерабатывает. В прошлом году компания вышла на рынок облигаций с дебютным выпуском, который инвесторы приняли позитивно, на очереди — второй.

Август начал радовать новыми выпусками. Вслед за ВСК (12,25%) и ФЭС-Агро (до 15%) пришли Новые Технологии, и также в ближайшее время будет Селектел (про него напишу позже, не пропустите, но там доходность сильно ниже будет). Было небольшое затишье в июле, но очевидно, что очередь за займами полностью никуда не исчезнет. Вновь посмотрим на НТ. С прошлого выпуска прошло уже 8 месяцев, что-то могло измениться. Купон был 13,5%, разместили тогда на 800 млн.

Объём выпуска — 1 млрд, доходность ожидается 13–13,5%, срок 5 лет, с офертой через 3 года, без амортизации. Купоны дважды в год. Рейтинг A- от АКРА (июнь 2023) и BBB+ от Эксперт РА (декабрь 2022).

Объём выпуска — 1 млрд, доходность ожидается 13–13,5%, срок 5 лет, с офертой через 3 года, без амортизации. Купоны дважды в год. Рейтинг A- от АКРА (июнь 2023) и BBB+ от Эксперт РА (декабрь 2022).( Читать дальше )

РТС=1015

- 04 августа 2023, 19:11

- |

2. Бакс растет потому что его тарят профспекулянты, то есть ЦБ+Минфин. Господин Путин, обратите на это внимание!

3. По РТС находимся на хаях 2005 года.

4. По мамбе — просто кто-то крупный скидывал позу ярдов на 10-20.

5. В России все очень дешево при том что экономика в этих ценовых уровнях очень сильная, что говорит о силе нац валюте. Не было бы МВФ и расчетов в долларах за наши товары(а этого нет ни в одной нормальной стране мира) тогда бы доллар был 30р и экпортеры с бюджетом не жаловались на дефициты так как поступления в рублях были бы эквивалентны.

6. Наши конторы постаринке хранят валютный кэш у Сема, и как сказал Глазьев если они им не нужны то их надо вернуть на родину сконвертировав в рубли и тем самым вложив их в экономику рф а не пиндостана.

7. ЦБ должен жечь в стакане валюту ибо внешние долги мы всем простили(наверное) и резервы под выплату их пиндосам нужно распускать.

( Читать дальше )

В 2023–2027 годах дивидендная доходность Россети Центр и Приволжье будет ежегодно расти и превысит 12% в 2027 году - СберИнвестиции

- 04 августа 2023, 19:09

- |

С 2011 года компания ежегодно выплачивает дивиденды акционерам. Исходя из прогнозных дивидендных потоков бизнес-плана, в 2023–2027 годах дивидендная доходность компании будет ежегодно расти и превысит 12% в 2027 году. Это один из самых высоких ожидаемых показателей в секторе.Иконников Денис

«СберИнвестиции»

Подробнее о компании читайте в ее профиле (https://www.sberbank.com/common/img/uploaded/analytics/jdw/31072023_rosseti_center_volga_region.pdf), а если хотите больше узнать о ситуации в электросетевом секторе, смотрите наш обзор (https://www.sberbank.com/common/img/uploaded/analytics/jdw/18072023_mrsk.pdf).

БСП улетел в космос. Какие будут дивиденды?

- 04 августа 2023, 13:06

- |

✔Банк Санкт-Петербург по 277 руб. за акцию

Сегодня зафиксировал прибыль по ценам

— 267,6

— 274,6

— 277,3

Средняя у меня была по 163,3 руб. за акцию. Фиксировать начал от 210, поэтому совокупная прибыль по позиции составила 55%.

Про идею в БСП несколько раз писал за последние 2 месяца. Вот тут обзор от 30 мая: t.me/Vlad_pro_dengi/319 с целевой ценой в 220 руб. за акцию, вот тут от 26 июля t.me/Vlad_pro_dengi/398 повышение целевой цены до 255 руб. за акцию после результатов 1-го полугодия.

Фундаментально сейчас дела обстоят вот как: при потенциальной прибыли в 42 млрд руб., сейчас уже адекватно (справедливая 255). При хорошем сценарии и прибыли в 50 млрд руб., справедливая цена сдвигается к 300. Я зафиксировал прибыль по позиции, потому что думаю, что правда будет где-то посередине. Возможно, рано, с учетом того, что 26 августа будет Совет Директоров и принято решение о дивидендах за 1-е полугодие, а 26 сентября собрание акционеров эти дивиденды утвердит. Рынок сейчас раздает деньги. Но меня прибыль в 55% по позиции более чем устраивает.

( Читать дальше )

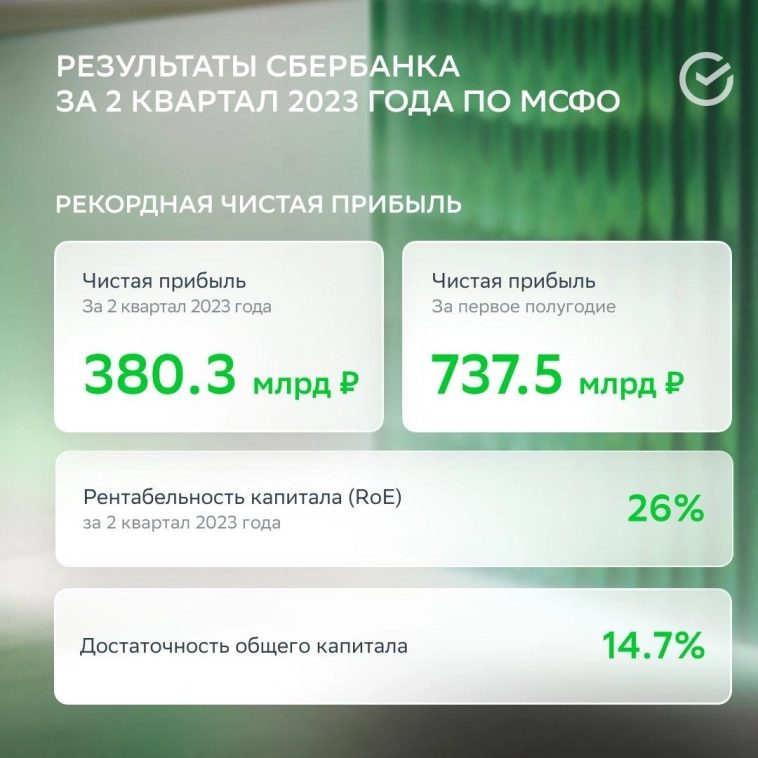

Сбер отчитался за полгода. Про дивиденды и целевую цену

- 03 августа 2023, 12:29

- |

Сбер отчитался по международным стандартам за 1-е полугодие 2023 года

✔ Прибыль за 1-е полугодие 2023 = 735,7 млрд руб.

✔.Прибыль за 2-й кв. 2023 = 380,3 млрд руб.

✔ ROE за второй квартал = 26% (ROE — рентабельность собственного капитала, это очень высокий показатель)

Резюме: у Сбера все супер. Ранее я выставил целевую цену в 280 руб. за 1 акцию (при прибыли в 1,2 трлн руб.), Сбер идет на большее. Время поднять целевую цену.

📈Справедливая цена акций и прибыль

1)280 руб. — прибыль 1 200 млрд руб., дивиденды 28 руб. на 1 акцию

2) 315 руб. — прибыль 1 350 млрд руб., дивиденды 31,5 руб. на 1 акцию

3) 350 руб. — прибыль 1 500 млрд руб. (очень оптимистично), дивиденды 35 руб. на 1 акцию

Базовый сценарий для меня второй, поэтому целевую цену поднимаю до 315 руб. за 1 акцию Сбера.

Всех, кто держит Сбер, поздравляю с хорошим отчетом. Поставьте «хорошо», если статья была для вас полезна. Подпишитесь на мой ТГ-канал и читайте десятки обзоров российских компаний: t.me/Vlad_pro_dengi

( Читать дальше )

Газпромнефть по итогам 2023г ожидает роста объемов реализации судового топлива к показателю 2022 года на уровне 25%

- 03 августа 2023, 11:19

- |

«Емкость внутреннего рынка судовых топлив по итогам 2022 года составила порядка 6,1-6,3 млн тонн. В 2023 году мы прогнозируем положительную динамику потребления судовых топлив и ожидаем рост примерно на 20%, до годового показателя 7,4-7,5 млн тонн», — рассказал генеральный директор "Газпромнефть Марин Бункер" Антон Соболев. - «Что касается „Газпромнефть Марин Бункер“, то по итогам 2023 года мы ожидаем роста объемов реализации судового топлива к показателю 2022 года — на уровне 25%, что выше темпов восстановления рынка в целом», — добавил он.

По словам Соболева, с момента начала СПГ-бункеровки «Газпромнефть Марин Бункер» провела в Усть-Луге более 50 заправок российских судов сжиженным природным газом.

«В структуре наших продаж более 95% составляет судовое топливо высокого экологического класса — низкосернистые и ультранизкосернистые продукты. Применение таких видов судовых топлив особенно важно в чувствительных к экологическому воздействию регионах, например, на Балтике и в арктической зоне. „Газпромнефть Марин Бункер“ является лидером экологической бункеровки в Арктике: предприятие заправляет каждое второе судно в арктических портах и на Северном морском пути», — заявил он.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал