Избранное трейдера eserg

Лучше обрабатывать или взращивать?

- 13 ноября 2020, 17:36

- |

Читал на работе почти месяц. Может обстановка в Мире наложила отпечаток на то, что написано ниже.

В начале книги автор рассказывает об идеи важности обрабатывающей промышленности, а потом как шаман с бубном пляшет вокруг и приводит различную аргументацию. Тут есть и атака в лоб, и с флангов, и с тыла, и даже из бочка в сортире, где застаёт в полной неожиданности. Но не стоит сурово хмурить брови, ведь если задуматься, то она действительно в неком роде важнее. Все мы тратим определённую сумму на пищу, а на остальное покупаем разные вещи и в большинстве случаев ненужные.

Как увеличить сбыт сельскохозяйственной продукции, если человечество не может увеличиться внезапно в два раза? А вот промышленные товары будут потреблять и потреблять. Достаточно оглядеться и согласиться с тем, что больше всего мы приобретаем не пищевые товары. Да, имея неограниченное количество средств, можно покупать более дорогую пищу, но там уже есть и яхты и виллы — несравнимое удовольствие по сравнению с едой.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 51 )

Снова рекорд!

- 05 ноября 2020, 22:54

- |

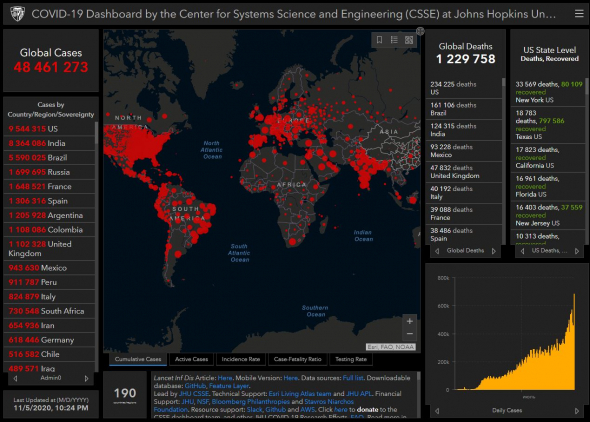

Если всё пойдет по плану, то к концу ноября будем иметь 1 млн. заболевших в день!

А это значит что? Что будет очередной локдаун!

Самое интересное, что многие пели песни, что смертность коронавируса снизилась, что он уже не такой опасный.

Так вот коронавирус поставил вчера рекорд и по смертности — 11500 смертей за сутки! Это абсолютный рекорд с начала пандемии!

( Читать дальше )

Все препараты против ковида провалились

- 27 октября 2020, 16:57

- |

В Перу отказались от вакцин — люди стали умирать, написал мейлру. В индии — жертв никто не считает, а отличии от индийских детей Кровавый Билл своих детей не прививает — они у него здоровые. В Италии протесты — из-за того что в каком-то городе умерли почти все привитые в 2019 году старики, протестуют люди т.к. не хотят умирать от вакцин.

Врачи отравители

Эксперты Всемирной организации здравоохранения (ВОЗ) опубликовали результаты крупного международного клинического исследования препаратов против коронавирусной инфекции - организованной еще в начале весны программы «Солидарность». Результаты эти пока предварительные, а статья не прошла процедуру рецензирования, но надеяться особенно не на что: ни один из включенных в исследование препаратов не принес никакой значимой пользы пациентам

( Читать дальше )

Библиотека трейдера. Ч3. VSA. Классификация баров.

- 25 октября 2020, 13:21

- |

1.Толчковые бары (push bar)

а) Толчковый лонг — свеча белая, ОИ+.*

б) толчковый шорт- свеча черная, ОИ+.

2.Тормозные бары (pull bar)

а) Лонгокрыл- свеча черная, ОИ-.

б) Шортокрыл- свеча белая, ОИ-.

3.Быры перераспределения (redistribution)

а) Перераспределение лонгов- свеча чёрная, ОИ — без изменений.

б) Перераспределение шортов- свеча белая, ОИ — без изменений.

( Читать дальше )

Стратегия инвестирования.

- 22 октября 2020, 03:30

- |

Первое что я понял, это что инвестировать глупо, ибо инфляцию на долгосроке мало кому удалось отбить.

Деньги изначально предназначались для повышения качества жизни, т.е для трат. По сути деньги, это как купон на товар, который частично сгорает со временем. Пытаться перенести ценность купона на будущее, имея незакрытые потребности сейчас, это полная глупость.

Но с учетом что текущие накопления мне тупо не реально потратить, с учетом моих потребностей, придется подстраиваться и искать варианты пристроить деньги так чтобы хоть как то отбить инфляцию.

Второе что я понял, что текущая модель — банковские вклады (или облигации) себя изжила. Это раньше (до 2016 года) банки были лояльными к вкладчикам, т.к банки не плохо зарабатывали на кредитовании, но в какой то момент доход банков упал, с той поры лояльность их к вкладчикам упала до минимумов, появились договора с подвохами, тетрадки, суды с вкладчиками, массовые блокировки по 115 ФЗ и тд.

( Читать дальше )

БКС Брокер: что скрывает компания?

- 21 октября 2020, 23:22

- |

Мы все знаем, что учредители наших отечественных финансовых компаний очень любят в какой-то момент “слинять на запад”, прихватив все деньги вкладчиков. И у простого обывателя часто возникает вопрос: “Как же так это получается?”. Ответ на этот вопрос мы разберем на примере компании БКС, которая является одним из крупнейших брокерских компаний в нашей стране.

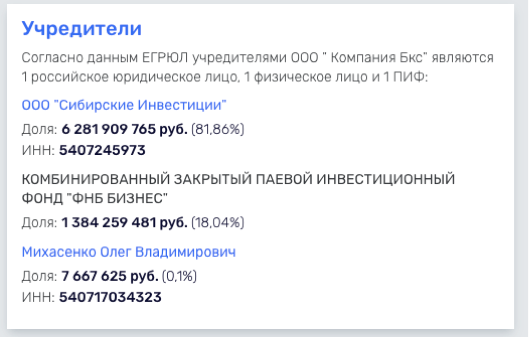

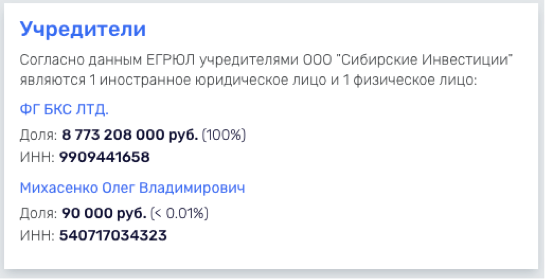

Посмотрим на учредителей данной структуры, которая, исходя из отчетности самой БКС, держит 55 миллиардов денег российских инвесторов. Итак, 99,99% принадлежит двум компаниям: ООО «Сибирские инвестиции» (81,9%, 6,2 млрд. руб.) и

ООО УК «Брокеркредитсервис-Фонды Недвижимости», Комбинированный Закрытый ПИФ «ФНБ Бизнес» (18%, 1,4 млрд. руб.).

Вроде все хорошо, компании российские и нет никаких сомнений в их честности. Однако, если посмотреть дальше, то открывается удивительная история: ООО «Сибирские инвестиции» полностью принадлежит ФГ БКС ЛТД (Кипр).

( Читать дальше )

Проанализируем спрос (вскользь) на недвижимость в СПБ и некоторые выводы по вчерашней статистике по ипотеке )))

- 21 октября 2020, 22:45

- |

Подсказали что пост таки набрал 100 плюсов и даже больше :) Не понимаю разницы между плюсами и лайками, но приятно видеть аналитику в суточном ТОПе. Спасибо!

Я работаю агентом по недвижимости примерно 2 года, а инвестирую в недвижимость уже лет 10 или даже больше. Объем конечно невелик, но чем богаты. Далее на объективность не претендую, все высказанное мной без опоры на цифры, как в предыдущем посте, мое личное субъективное мнение, которым я руководствуюсь в выборе инвестиционных объектов (ставлю на это свои деньги и благосостояние семьи).

Итак, давайте обозначим ключевые показатели с сайта ЦБ, а именно: инфляция 3,7% (цель 4%), ключевая ставка с 27.07.20 4,25%

На это мы будем опираться в прогнозном мнении. Я исхожу из понимания, что рынок недвижимости это обычный рынок где работают механизмы спрос-предложение. Это первое. И второй тезис в том, что доходность от сдачи квартиры в долгосрочную аренду конкурирует с банковскими депозитами. И все это работает в условиях низкой инфляции (полагаю до 7-8%). С этим вроде бы просто.

( Читать дальше )

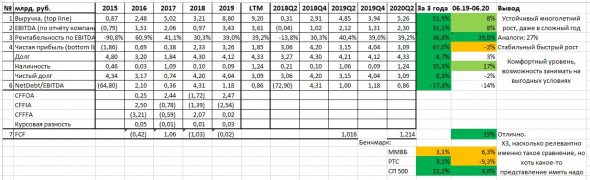

"Русская аквакультура", дилетантский разбор

- 21 октября 2020, 14:44

- |

Меня заинтересовала «Русская аквакультура». Рекомендации по ней есть, но не всё же на чужие слова полагаться).

Разбор производил в следующей последовательности:

- Динамика основных показателей в течение последних 3 лет и за последний год (06.2019-06.2020).

- Сравнительный анализ по мультипликаторам с конкурентами.

- Поиск драйверов роста.

- Вывод.

Основные показатели растут очень динамично. Местами — с провалами, но на дистанции — выглядит очень хорошо, аж подозрительно.

Особенно радуют выручка, EBITDA и низкая долговая нагрузка.

Вызывает вопрос FCF 2016-2019 годов. Возможно, я посчитал неправильно. Было интересно самому покопаться в отчётности.

2. Сравнение с конкурентами по мультипликаторам.

( Читать дальше )

40 моников +. Такого я ещё не видел! 8-0

- 14 октября 2020, 11:23

- |

Всем привет! Честно, видео само выскочило в рекомендациях. Какой-то крутой чувак трейдер-ветеран. Моего английского не хватило что бы понять детальнее что за чел, как торгует, чем… Да и видос я до конца не досмотрел)

Просто сам факт 40 с лишним мониторов… у него мышек на столе только штук 15, как он не путается в них?))

Я просто о чём задумался: какая же колосальная разница… пропасть между трейдерской культурой любой страны, в частности нашей и США.

Наша песочница ну только и может, что ЛЧИ похвастать да парой десятков более-менее известных трейдеров-блогеров. Да что там… не каждый трейдер (даже профитный) смело и гордо готов признаться в своей профессии))

Ещё раз: я не про то что 40 моников — это круто. Я просто впечатлён разницей развитости культуры трейдинга у них и у нас..

Всем хорошего дня!

( Читать дальше )

Бедность - это не недостаток характера; это нехватка денег

- 07 октября 2020, 12:16

- |

Видео здесь — www.ted.com/talks/rutger_bregman_poverty_isn_t_a_lack_of_character_it_s_a_lack_of_cash/transcript

внизу видео можно выбрать русские субтиты.....

00:05

Я бы хотел начать с простого вопроса: почему бедные принимают столько плохих решений? Знаю, это звучит грубо, но давайте взглянем на некоторые данные. Бедняки больше занимают, меньше копят, больше курят и пьют, меньше занимаются спортом, и их питание не очень-то здоровое. Почему?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал