Избранное трейдера fart1

Нефтяной шок. Запасы прочности есть, но зачем было это делать?

- 20 марта 2020, 22:24

- |

Рекомендуется к просмотру интервью вице-президента ПАО «ЛУКОЙЛ» Леонида Федуна. Жесткие высказывания о текущей ситуации. Цена на нефть $25 за баррель — катастрофическая. Наиболее пострадавшими странами будут Россия и Саудовская Аравия.

Интервью на РБК от 19 марта

- комментировать

- ★6

- Комментарии ( 18 )

Письмо счастья из ВТБ.)))

- 20 марта 2020, 21:39

- |

| Уважаемые клиенты! Дорогие друзья! |

| Многим из нас сегодня кажется: привычный ход вещей нарушен. |

| На мой взгляд, важно не забывать ни на минуту: скоро все наладится, мир победит и эту болезнь, возникнут новые возможности. История не помнит случаев, чтобы было иначе. Вопрос лишь во времени. Уверен, многие из нас, особенно люди старшего поколения, переживали куда более тяжелые моменты, когда казалось, рассвета не будет. Но он обязательно наступал. Вы знаете это. |

| Я безмерно ценю то доверие, которое вы, наши клиенты, оказываете нам в эти дни. Мы это чувствуем. Я и мои коллеги по всей стране осознаем всю меру ответственности. Мы не вирусологи и не можем спрогнозировать, как будет развиваться пандемия. Здесь мы ориентируемся на рекомендации медиков и действия со стороны органов власти. Как профессионалы в банковском деле, прошедшие испытание не одним экономическим кризисом, мы гарантируем вам выполнение своих обязательств в полном объеме и делаем все необходимое, чтобы обеспечить непрерывную работу банка. |

( Читать дальше )

Как болели коронавирусом в 2014-2016 годах

- 19 марта 2020, 22:55

- |

Статья полностью всё ставит с ног на голову, точнее с головы на ноги))

И так, исследование проведено в Северо-Западном (города Архангельск, Калининград, Петрозаводск, Санкт-Петербург), Центральном (города Белгород, Смоленск, Тула, Ярославль), Южном (города Астрахань, Волгоград, Ростов-на-Дону), Приволжском (города Ижевск, Казань, Киров,

Оренбург, Пермь), Уральском (г. Екатеринбург), Сибирском (города Иркутск, Омск, Томск, Чита) и Дальневосточном (города Биробиджан, Петропавловск-Камчатский, Хабаровск). Общая численность наблюдаемого населения около 20 млн человек.

В исследование участвовали 103 849 госпитализированных и амбулаторных больных с симптомами ОРВИ: дети в возрасте 0–2, 3–6, 7–14 лет

( Читать дальше )

Про Джесси Ливермора

- 19 марта 2020, 17:42

- |

Это история из неофициальной биографии Джесси Ливермора

Время: Более 100 лет назад. (1900-е годы)

---------------------------------------------------

Джесси Ливермор, беседует со своим знакомым, успешным инвестором.

И делятся опытом в инвестициях.

-------------------------------------------------

Мудрейшим инвестором, какого я когда‑либо встречал, был потомок швейцарцев из Пенсильвании, который сделал блестящую карьеру на Уолл‑стрит и приобрел репутацию мудреца.

Этот безжалостный скептик был неутомим в своих расследованиях. Он предпочитал сам задавать собственные вопросы и все видеть своими глазами. Он не доверял отзывам других.

Эта история случилась годы назад. У него было немного акций железнодорожной компании «Атчисон». И как‑то пошли тревожные слухи о компании и ее руководстве. Ему сказали, что мистер Рейнхарт, президент компании, вовсе не блестящий организатор, как все думали, и что его расточительность и опрометчивость быстро доведут компанию до полного краха. И когда придет пора платить по счетам, а этот день настанет непременно, в кассе ни шиша не останется.

( Читать дальше )

Наука! Как происходит заражение вирусом и как реагирует иммунитет

- 18 марта 2020, 23:17

- |

Всё что касается вирусов — очень сложно! Поэтому мы и наблюдаем такой ажиотаж!

Чтобы по минимуму в этом разбираться, нужно хотя бы знать следующие термины:

1) Дезоксирибонуклеиновая кислота;

2) Рибонуклеи́новая кислота;

3) капсид;

4) рецепторы и корецепторы;

5) мембрана;

6) связь ключ-замок;

7) интеграза;

8) протеаза;

9) обратная транскриптаза;

10) домен;

11) транскрипция;

12) мессенджер;

13) цитоплазма;

14) репликация;

Вирусы размножаются в клетке. Но каждый вирус специализируется на определенных клетках!

Так ВИЧ заражает Т-лимфоциты, Грипп поражает эпителий гортани и легких, коронавирус поражает эпителий верхних дыхательных путей, легких и желудочно-кишечного тракта, Герпесы поражают нервы и вызывают нейроинфекции, гепатиты поражают клетки печени и т.д.

Как вирус проникает в клетку:

Т.е. 1 вирус попав в клетку организма, превращает её в фабрику по производству новых вирусов.

Как реагирует иммунитет? Обычно если вирусов немного, то зараженные клетки успевают уничтожить лимфоциты и натуральные киллеры.

Но если доза вирусов досталась большая или иммунитет ослаблен стрессом от слива депозита во время кризиса на рынках, то фабрика эта вирусная успешно запускается!

Но не всё так плохо! В организме есть сигнализация! Если вирус попадает в клетку, то клетка начинает индуцировать и выбрасывать вокруг себя особые белки интерфероны. Эти белки дают сигнал соседний клеткам и клетки блокируют свои мембраны, не давая вирусам попасть внутрь себя. Также подается сигнал иммунным клеткам, что тут что-то не так и надо начинать работу.

Что касается интерферонов, то тут вообще всё очень сложно:

( Читать дальше )

+ 21562 новых случаев за сутки. Новый рекорд ! + 9,97% за сутки

- 18 марта 2020, 23:16

- |

+ 21562 новых случаев за сутки

4,10% смертность

По заражениям за сутки :

+ 4207 Италия

+ 3357 Германия

+ 2640 США

+ 2594 Испания

+ 2481 Франция

+ 1192 Иран

В Китае +22, Южн Корея +93

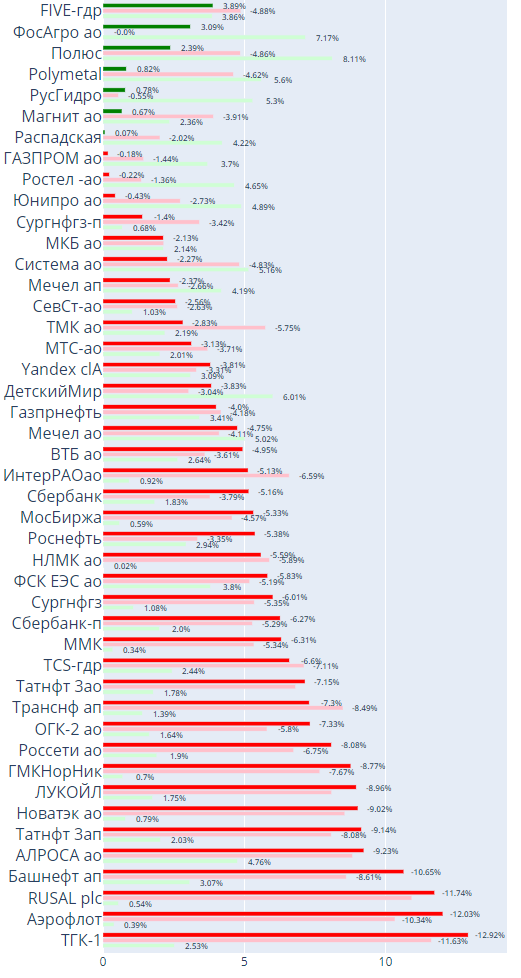

Многие акции уже сложились пополам от хая текущего года

- 18 марта 2020, 20:16

- |

Смотрим, кто сегодня обновлял многодневные хаи/лои.

Красным — обновление лоя.

Зеленым — обновление хая.

Дата — день, когда цена последней раз была ниже цены сегодняшнего закрытия (в скобках кол-во торговых дней от этой даты).

И общая статистика за день среди наиболее ликвидных.

Красным/зеленым — изменение за период.

Розовым — последняя цена по отношению к максимуму за период.

Светло-зеленый — последняя цена по отношению к минимуму за период (отскок).

( Читать дальше )

Обоснование лонга нефти ниже $30

- 17 марта 2020, 16:18

- |

Понятное дело, график нужен был верблюдобоям для того, чтобы понравиться инвесторам (смотрим 1-ю строчку). Но из него видно, что текущая психическая цена нефти (приведенная к бренту) в районе $30 долго не продержится. Экономика добычи неизбежно вытолкнет цену выше $40.

Вердикт:

Брать нефть ниже $30. Не слушать журналистов, блогеров и аналов. Не читать СМИ. Не ссать.

Борис Березовский. Как заработать большие деньги?

- 17 марта 2020, 15:43

- |

Зачем я откровенничаю?

Я уже пожилой человек, добившийся в жизни всего, о чем только можно мечтать. Моих денег мне не прожить до конца моих дней, а, учитывая скромность моих потребностей – и за много жизней не прожить.

Я больше не заинтересован в зарабатывании денег. Будучи евреем, я, за исключением последних лет, жил и работал в России, хорошо узнал страну и ее народ, изучил силу и слабости русских. Начав, как беспощадный эксплуататор и иудей, я постепенно проникся сочувствием к великому и сверхтерпеливому русскому народу, и сейчас уже вполне искренне желаю ему блага.

Я изменил религию, крестился в Православии, во многом разошелся с еврейской общиной и её солидарным мнением, хотя до конца евреем быть не перестал.

Мои деньги, вырванные сперва у России, теперь работают на благо России, и мой жизненный опыт тоже мог бы послужить русским. Надеюсь, что, публикуя со свободным правом перепечатки эту (сперва внутри – корпоративную конфиденциальную) брошюру, я принесу пользу отчаявшимся и увязшим в неразрешимых проблемах людям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал