Избранное трейдера fart1

ЕЦБ - Ноев ковчег для Италии. Обзор на предстоящую неделю от 31.05.2020

- 31 мая 2020, 22:40

- |

По ФА…

1. Заседание ЕЦБ, 4 июня

На текущий момент участники рынка рассматривают решения ЕЦБ исключительно через призму кризиса Еврозоны, т.е. чем больше QE, тем меньше спрэды доходностей ГКО проблемных стран Еврозоны по отношению к доходностям ГКО Германии, а значит тем меньше риски политического и долгового кризиса в Еврозоне, что способствует росту евро.

Абсолютно все банки ожидают расширения экстренной программы QE ЕЦБ PEPP и расходятся лишь по размеру, ожидания варьируются от 400 млрд. евро до 750 млрд. евро.

Выступления членов ЕЦБ, как и протокол от апрельского заседания, поощряют ожидания рынка по увеличению размера программы QE, но не факт, что решение будет принято на июньском заседании.

На текущий момент ЕЦБ купил активы на сумму 212 млрд. евро из общего оглашенного размера программы ЕЦБ PEPP в 750 млрд. евро:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 18 )

Что со мной стало? Или куда пропала Аня Маркидонова.

- 31 мая 2020, 19:32

- |

Всем привет! Упущу прелюдии и сразу к сути. Ребята, в 2018 я стала мамой. 😊 И пожалуй, этим можно было бы и ограничиться. Однако дополню, чтоб картина была полной.

Не секрет, что не я одна вела проект под названием “Аня Маркидонова”. В чем была суть и идея проекта? Трое молодых людей увлеченные трейдингом (один из них мой супруг), как то обсуждали статью в которой шла речь о простых истинах, а именно, нельзя прожить с трейдинга имея 1000 USD на депозите. На что мой супруг сказал, что можно, если сделать все правильно. КаАААк????? И тут понеслось…

Вот ради чего спорили 😊. Но не досталась она никому…. 😉

Условия спора, были следующие дано 1000 Usd, по итогу года должно выйти не менее 84.000 USD. Почему 84.000? (Эмпирическим путем высчитали что 7000 USD в месяц это средний класс. Шел 2015 год.)

Технические детали или как превратить 1000 в 84.000? Было куча “если бы да кабы”, вот два основных пункта.

( Читать дальше )

Пояснение про доход Председателя Мосгордумы в 2 ярда

- 31 мая 2020, 17:51

- |

НУ и на смартлабе стали все гадать какие такие бумаги он купил и продал, однако не учли что акции есть еще и у непубличных АО

Коим является АО Северянин на балансе которого на 2019 год находился вот такой симпатичный обьектик:

Там примерно 10 тыс м2 офисных площадей B+ и еще столько же В-С — кому интересны детали гуглите БЦ «Северянин»

Теперь пруф/дискляймер для Тимофея — чтоб топик как провокационный не сносил — Факт владения Алексеем Шапошниковым 95% акций ОАО Северянин, с последующим принудительным выкупом по заниженной в 10 раз цене у миноритариев остальных акций и консолидация всего пакета установлен в судах 4 инстанций в частности — цена акции и всего пакета (более 1 млрд в ценах 2012 года) - № А40-82402/12

( Читать дальше )

Прочитав эту статью ты узнаешь сколько зарабатывают успешные трейдеры на Московской бирже

- 31 мая 2020, 13:52

- |

Многие каналы для привлечения новых подписчиков публикуют результаты своих прогнозов (срабатывания точек входов, количество взятых процентов прибыли и т.д.). Мне это не нужно, поскольку я публикую результаты в ежедневном режиме и у меня нет цели впарить Вам доступ в закрытый чат по «символической цене».

Также не считаю для себя важным, сколько процентов я взял на каждый конкретной бумаге или потратил на комиссии брокеру. Ориентируюсь только на текущую общую стоимость своего портфеля.

Но один комментарий к моей идее («какаха на палочке😁) натолкнул на идею написания этого поста с подборкой самых смачных отзывов. И так, поехали: ссылка на идею и мнение стороннего наблюдателя, размер упущенной прибыли комментатора.

Роснефть

15.03.2020 написал статью: «Срочно покупаем акции Роснефть» zen.yandex.ru/media/id/5e3e5aba43f8cf7e7561f858/srochno-pokupaem-akcii-kompanii-rosneft-5e6a2250453df51135974d24

👉 «Да да, купите сегодня чтобы потом в течение месяца рухнуть еще на 30%, а потом ждать два года чтобы выйти в +3%...».

( Читать дальше )

Как пользоваться системой быстрых платежей?

- 29 мая 2020, 21:29

- |

Я решил перейти на новую систему быстрых платежей. В ней переводы осуществляются мгновенно по номеру телефона.

Как всё организовать? В различных банках по разному.

Как сделал я.

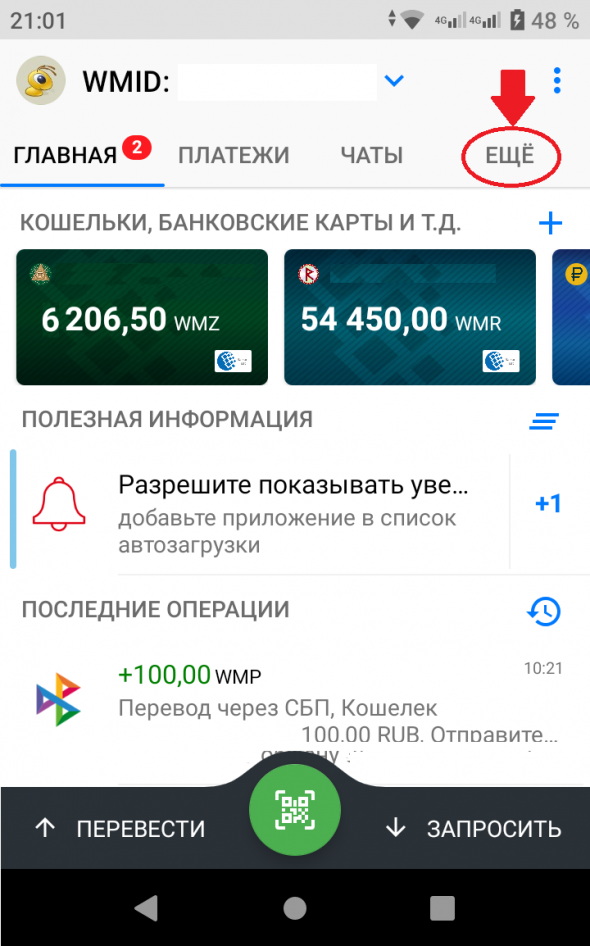

1) открываем свой keeper и нажимаем на любимую клавишу трейдера «ЕЩЁ»:

Деньги на кошельках — фотошоп

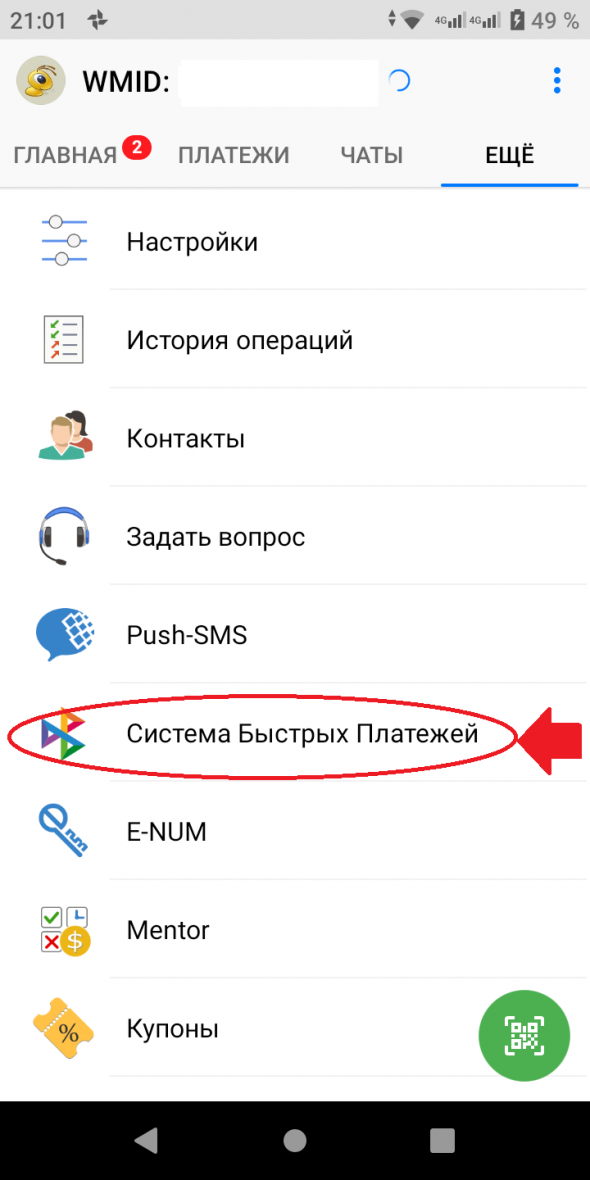

2) Далее выбираем пункт меню «Системы Быстрых Платежей»:

( Читать дальше )

Как подключить бесплатные быстрые платежи в сбербанке.

- 29 мая 2020, 00:57

- |

Возможно баян, но сбербанк по тихому подключился к системе быстрых платежей чтобы его не штрафовали, но спрятал глубоко в настройках включение быстрых БЕСПЛАТНЫХ(до 100 000 руб. в месяц) межбанковских платежей и только в мобильном приложении, чтобы никто не нашел… Альфа-банка «по дружбе» обнародовала как найти, делюсь:

Зум с Седым

- 27 мая 2020, 13:57

- |

— смотрю изоляция на тебя тоже влияет, — усмехнулся я, — уже не бреешься каждый день?

— да пц, — махнул рукой Седой, удивительно как человек скатывается к минимальным потребностям. Хорошо, что я еще за городом. В своей трешке бы повесился, наверное.

— Я вот в своей однушке не вешаюсь, — пожал я плечами

— У тебя нет двоих детей, которые уроки делают и тещи! Клянусь, одной тещи бы хватило. А ведь хрен знает, сколько еще сидеть.

— Почему хрен знает? Вроде вот на днях ослабление обещают?

— И ты чего, полезешь по городу шариться? Чего изменится то лично для тебя?

— Ну, не знаю..

— Я вот не понимаю, чесслово, — Седой аж привстал, — если у тебя работа позволяет дистанционно зарабатывать, куда ты полезешь? Ну хорошо, ты молодой, здоровый, скорее всего не помрешь, но ведь сам факт провести в больничке пару недель — это уже страшно. Ну лично для меня.

( Читать дальше )

Приближается экспирация июньского фьючерса Брент

- 27 мая 2020, 10:03

- |

Остаются три полных торговых дня до экспирации июньского контракта Брент. Я уже писал позавчера, что оценка стоимости физической нефти Брент: неторгуемый фьючерс DATED BRENT (PLATTS) FINANCIAL FUTURES находится у отметки 29$ уже неделю (за вчерашний день он вырос с 29.02$ до 29.13$, то есть уже 10 календарных дней).

Конечно, можно надеяться, что за оставшиеся 3 торговых дня Dated Brent скакнет аж на 7$ до цены фьючерса и там они на момент экспирации сойдутся… Но что мешало Dated Brent начать сближение с июньским фьючерсом раньше, например когда он был почти 37$, а его спред с Dated Brent превышал 7.5$? Или вчера, когда фьючерс опять подбирался к максимуму, показав 36.7$?, — Dated Brent отреагировал ростом на 0.11 $.

Остается надеяться что, именно в оставшиеся три торговых дня, анонсированное десятки раз оживление европейских экономик в результе частичного снятия карантинных мер приведет таки к СКАЧКООБРАЗНОМУ росту спроса на нефть Брент при ограниченном ее предложении. Даже если вы верите в чудеса, то вам все равно не стоит сидеть в лонге по Брент эти три дня, а купить только в пятницу (уже) июльский контракт и мечтать себе еще целый месяц про восстановление…

( Читать дальше )

Европейские госдолги. Протесты житейской логики

- 27 мая 2020, 07:35

- |

Один из постоянных участников нашего облигационного чата иногда выкладывает эту таблицу. Доходности госбумаг ряда стран, в национальных валютах. Источник: http://www.yield-tracker.com/

Первое, на что обращаешь внимание, и увы, это не новость – околонулевые или отрицательные доходности большинства участников этого импровизированного рейтинга.

Мы знаем, откуда они берутся: длинные долги с отрицательными доходностями пользуются спросом, если инвесторы ожидают дальнейшего снижения ключевых ставок и расширения программ выкупа активов.

Это всё хрестоматийно и логично. Но кроме финансовой логики есть житейская. В рамках которой, если долг имеет нулевые и отрицательные выплаты, значит это долг сверхвысокого качества.

( Читать дальше )

легкий бизнес для домохозяйки-20

- 24 мая 2020, 23:46

- |

Привет всем!

ПЕРВЫЙ ГИПЕР АГРЕССИВНЫЙ СПОСОБ- страховой (прибыль-)

Начало от 20.05.20-го

Правила: достаточно иметь 20000 рублей (из них 10000 может и не понадобятся в 90% случаев).

И 20000- это минимальная сумма для начала простого способа заняться легким домашним безопасным страховым бизнесом. Страховать будем фьючерс на Сбербанк. Только недельными страховками (на правильном языке- ванильные центральные пут опционы со сроком обращения в одну неделю.)

Максимальный риск- время ожидания. Но в 90% случаев прибыль будет быстрой и в 99,99%- прибыль будет медленной.

Вот начаша позиция.

“Продано 1 пут 19250 по 319 (до 27.05.20-го)”

Это значит, что на момент открытия этой позиции цена на фьючерс Сбербанка было около 19250. Этот фьючерс- это контракт с истечением в конце июня. И мы продали кому-то страховку, что если цена фьючерса упадет ниже 19250, то готовы возместить разницу между застрахованной ценой 19250 и той ценой, которая будет 27.05.20-го.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал