Избранное трейдера Кирилл Глухов

Осознанность по взрослому

- 01 января 2020, 17:07

- |

Друзья всех приветствую!

Недавно был 35 день рождения, и вроде бы всё хорошо. Повзрослел что ли, осознанность пришла, что треть жизни как минимум уже позади, и пора бы уже по взрослому реагировать на действительность.

Наткнулся в сети на такой интересный формат тайм менеджмента как «Календарик Пинарик», если честно автора не помню, но ему огромный респект! Короче суть в следующем, на картинке приложенной к посту, в центральной его части расписаны дни предстоящего 2020 года. Каждая линия это месяц. В таблице выше, года уже прожитые (считал от своих тридцати пяти), и в табличке ниже, года которые предстоит прожить (уж очень этого бы хотелось, дожить до 2082)

Короче как я не искал этот календарик в интернете, на 2020 год не нашёл, по сему и сделал для себя свой собственный.

Каждый день, утром мы ставим чёрточку по диагонали в соответствующей ячейке, вечером ставим ещё одну чёрточку, образую таким образом крестик. Так же если день был продуктивным, закрашиваем клетку зелёным маркером, если день ни туда ни сюда, оставляем белым, если день просран в пустую, закрашиваем красным маркером.

( Читать дальше )

ЛЧИ: спекулянты и «соплежевалка»

- 20 декабря 2019, 01:28

- |

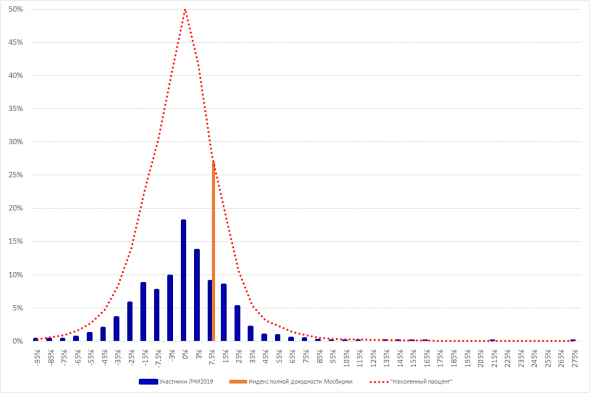

Как я уже писал раньше, после того, как биржа предприняла ряд шагов, делающих конкурс не интересным для рекламы брокеров и hftшников, результаты ЛЧИ стали хорошо отражать реальные результаты частных спекулянтов на российском финансовом рынке и, в-частности, развеивают миф о 95% спекулянтов, сливающихся «под нуль». В то же время они подтверждают и ряд неутешительных выводов о спекуляциях.

Какое распределение результатов дает нам основная номинация? А вот какое по срезу на утро 16 декабря (не думаю, что несколько дней внесли существенные изменения в сложившуюся картину)

«Накопленный процент» слева от нуля показывает % участников с убытком больше значения на оси абсцисс, представляющего из себя среднюю точку интервала доходностей, а справа от нуля % участников с прибылью больше значения на оси абсцисс.

Что мы видим на приведенной картинке? То, что мода распределения доходностей участников находится около нуля. Это подтверждает и среднее -1.04% и медиана +0.04% результатов участников. Таким образом, мы можем констатировать, что без учета брокерских комиссий спекуляции на отрезке в 3 месяца действительно являются «игрой с нулевой суммой». Видимо с учетом брокерских комиссий, не отражаемых в статистике ЛЧИ, та же торговля является «игрой со слабо отрицательной суммой».

( Читать дальше )

300 лет в искаженной реальности

- 17 декабря 2019, 16:31

- |

( Читать дальше )

Как заработать на случайном блуждании. Часть 2

- 14 декабря 2019, 13:14

- |

Начало здесь - https://smart-lab.ru/blog/579572.php

В прошлый раз мы рассмотрели метод, дарованный свыше, применительно к случайному блужданию.

Уважаемые трейдеры моментально побежали применять его к рынку и… тут же выразили свое недовольство, что он не работает. :)))

«Сомнения рождают страх, страх рождает ненависть...» — так в народе говорят, что ли?

Я тоже сомневаюсь — честно говоря, никогда не пробовал ранее его в деле. Ну, давайте посмотрим.

Минуя исследования гауссовских и лапласовских случайных процессов, побегу-ка я, сломя голову, исследовать реальный рыночный ВР.

Рассмотрим пару EURUSD с 01.01.2019 по 08.12.2019 на ценах закрытия CLOSE M1

Выборка данных = 349716 значений, скользящее окно = 7200 (как и в эксперименте для «монетки»).

Конечно, рыночный ВР сложнее и говоря о применимости соотношения Sigma*sqrt(T) для вычисления стандартного отклонения процесса, прежде всего необходимо научиться правильно вычислять Sigma. Для «монетки» Sigma=1. А для рыночного ВР?

( Читать дальше )

О везучих дураках. Продолжение.

- 13 декабря 2019, 09:33

- |

Наверное, каждый трейдер сталкивался с проблемой выбора торговой системы. И каждый трейдер имеет свой взгляд на применимость тех или иных критериев сравнительной оценки их эффективности. Например, одни считают главным критерием «профит-фактор», другие – «скорректированную доходность», рассчитанную без учета нескольких наиболее результативных сделок, предположительно случайных, а некоторые отдают предпочтение коэффициенту Шарпа.

Некоторое время назад я уже писал о том, чем меня не устраивают традиционные и популярные у трейдеров критерии оценки эффективности торговли, и почему я предпочитаю использовать в этом качестве тангенс угла наклона прямой, аппроксимирующей кривую доходности, скорректированный на коэффициент корреляции между прибылью и временем, затраченным на ее получение (см. статью «О везучих дураках»).

Я по-прежнему считаю, что поскольку речь идет об оценке торговой системы, то важнейшим фактором ее работы является

( Читать дальше )

Трейдеры - черепахи (моя презентация на биржевом форуме в Казани)

- 05 декабря 2019, 20:52

- |

Кому интересно — моя презентация «Трейдеры — черепахи» на youtube. Это наиболее полная история.

Эту презентацию я показывал на Биржевом форуме в Казани, однако моё выступление не записали:(

Скачать саму презентацию с полными комментариями (под слайдами) можно здесь:

yadi.sk/i/RlhbrcQgMe92bQ

( Читать дальше )

Опционы? Да легко

- 28 ноября 2019, 21:44

- |

Вот тут давно описана моя система продажи путового месячного «края» и приведены ее тесты с 2008 по 2013:

www.howtotrade.ru/nw/index.php?p=1380184332

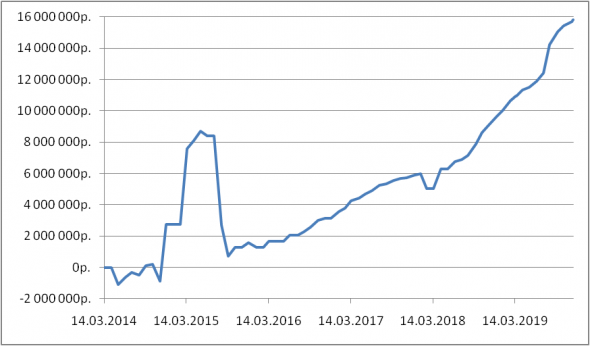

Вскоре после той публикации эта система начала торговаться в реале на объеме в почти 1000 контрактов в сумме (на фирме 960 контрактов). 3 марта 2014 торговля этой системы была закрыта. Почему? Ссылку на это дам в конце (я уже об этом тут писал), потому что это будет хорошим резюме к нижеизложенному.

Собственно расчет вариационной маржи для 960 контрактов я продолжил и после прекращения торговли. Эдакий out-of-sample. И что получается? А вот что по дням экспирации (мы помним, что продаваемые опционы месячные)

График в рублях, потому что я не знаю к чему отнести накопленную вармаржу. Ну до сентября 2015-го выглядит не очень красиво, я бы такое не торговал, но с 15 сентября 2015-го очень даже симпатично

( Читать дальше )

Готовая формализованная торговая система. Почти!

- 12 ноября 2019, 17:09

- |

Как учили «знающие» люди – торгуй график, на графике видны все действия игроков. Вот я и торговал график. И, если в моменте я был практически миллионером, то на дистанции утрачивал почти все преимущество. Что не так? Торгуя график, я полагался только на свои зрительные ощущения, а это влекло за собой досадные ошибки.

Поэтому я решил разобраться, а что я, собственно, торгую. Попытался сделать так, чтобы моей торговой системой мог управлять человек, который понятие не имел о трейдинге. Для этого пришлось препарировать бары и извлечь из них полезную, на мой взгляд, информацию, чтобы выявить закономерности. А уже эти закономерности представить в виде алгоритма, понятного всем.

Торговал я в то время фьючерсными контрактами на часовом и пятиминутном тайм-фреймах. Для примера, давайте разберем фьючерс на акции Сбербанка — часовик. Я заметил, что на рынке время от времени, возникают моменты, когда происходит жор. В это время игроки покупают актив прямо по рынку, по любой цене – лишь бы купить. Кто-то говорит, что это крупный игрок разгоняет цену, но я, больше, чем уверен, что крупный игрок так рынок не разгоняет, а делает это через новости. А жор – это пир спекулянтов, которые узнали о чем-то самыми последними.

( Читать дальше )

Простая бамбуковая удочка или как поиметь кукловода

- 06 ноября 2019, 18:14

- |

Берем статистику, скажем, за последние три месяца.

Проверяем, как часто повторяется паттерн

Подбираем средние границы отклонения от последник коировок предыдущего дня.

Пишем алгоритм получения прибыли — со стопами(паттерн не реализовался). Важное условие — отсутствие значимых новостей.

Проверяем на истории, если нужно — подкручиваем границы.

Зарабатываем.

Все.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал