Избранное трейдера Григорий

Почему Тесла может стоить дорого. Частья третья и последняя - про смену поколений (человеков)

- 30 ноября 2020, 17:10

- |

Интро

Начнем с анонса. То, что меня сподвигло наконец продолжить серию статьей (раз, два). Кто не читал, лучше начать оттуда тк контекст довольно широкий.

Это будет лонгрид. Я постарался написать интересно, но я вас предупредил заранее — лонгрид! :)

Ну что. Не прошло и 8 лет. А это срок того самого автомотив цикла, о котором я рассказывал. Меньше чем за 8 лет большие дяди серьезные изменения делать не умеют. Ну и Даймлер убрал таки наследие 90х годов — «Command' в своей флагманской тачке: S-Classe! Вот скрин с первых ютуберских тестдрайвов.

Чувак благодарит своих богов, что в машине за 130 тыс евро убрали наконец панель с тысячей кнопок и поставили нормальный тачскрин, оставив только самые первостепенные кнопочки. Может быть даже сделали удобный UX интерфейс. А может отложили его еще на 8 лет, пока не знаю. Наши парни в Германии уже записались на первые тестдрайвы — обещали рассказать.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 131 )

Жизнь с капитала для самсебепенсионеров. Почему 4%? что такое SWR?

- 19 ноября 2020, 09:35

- |

Тема на самом деле охватывает не только молодых (те самые на пенсию в 25) пенсионеров, а всех, кто планирует перестать работать хотя бы в 65. Но при этом либо не рассчитывает на государственное пенсионное обеспечение, либо оно даже в сладких снах не будет замещать всех необходимых расходов. Таких большинство по всему миру, коэффициент замещения среднего дохода в 40% считается хорошим результатом даже в процветающих странах. У нас же на такой коэффицент могут рассчитывать только люди с белым доходом тысяч до 40 рублей в сегодняшних деньгах. Если вы зарабатываете сегодняшние тысяч 80, то это дай бог будет 30%. А если больше сотни, то там есть потолок пенсионных прав (тысяч 40-45) и нужно что-то делать самому.

Вроде это понимают даже смартлабовцы ;)

Наверное кто-то слышал про правило 4%. Снимаем значит по 4% от портфеля и капитал никогда не кончится. Эта же цифра называется SWR (Safe Withdrawal Rate) — безопасная ставка снятия.

( Читать дальше )

Харари — «История человечества» за 18 часов

- 15 ноября 2020, 18:39

- |

Из описания:

Сто тысяч лет назад Homo sapiens был одним из как минимум шести видов человека, живших на этой планете, – ничем не примечательным животным, которое играло в экосистеме небольшую роль...

Когда и почему появились деньги, государства и религия? Как возникали и рушились империи? Почему почти все общества ставили женщин ниже мужчин?...

Юваль Ной Харари — израильский военный историк-медиевист, профессор исторического факультета Еврейского университета в Иерусалиме.

( Читать дальше )

Русагро: во что превратился сахарный гигант? Часть 2: финансовые успехи компании

- 12 ноября 2020, 11:45

- |

В первой частимы детально разобрали, что из себя представляет бизнес Русагро и как он трансформировался за последние 5 лет. Ключевые выводы первой части:

- Мясной сегмент к 2021 году вырастет в 2 раза по сравнению с 2016

- Сахарный сегмент увеличил мощности на 55% по сравнению с началом 2016

- Масложировой сегмент показал кратный рост по всем позициям благодаря покупке активов СолПро.

- Основные инвестиционные проекты компании практически завершены и уже дают результат.

Теперь давайте разбираться с финансовой стороной вопроса. За счет чего делались все эти капексы и покупки и что компанию в принципе ожидает в ближайшем будущем?

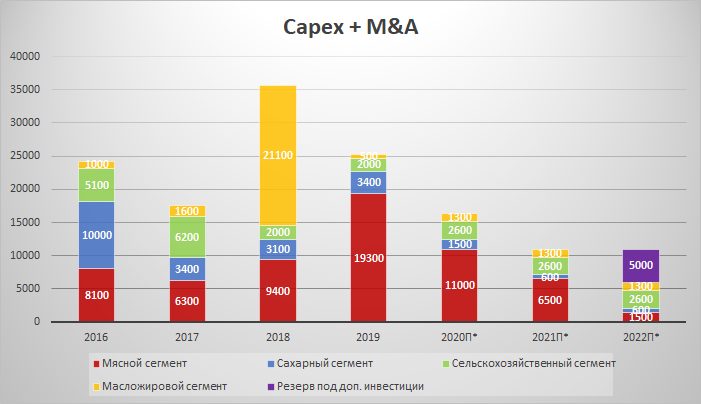

Capex

Capex+M&A за последние 5 лет выглядел следующим образом:

Напомню ключевые моменты:

Напомню ключевые моменты:- 2016 — присоединение сахарных заводов, покупка земель на ДВ, начало расширения производства в Тамбовской области и ДВ в мясном сегменте

- 2018 — покупка долга СолПро (чистая стоимость сделки составляла 20 млрд рублей, но об этом чуть позже), покупка КапиталАгро

- 2019 — Покупка 22,5% в АгроБелогорье (8,5 млрд), завершающая фаза строительства свинокомплексов в Тамбовской области и активная фаз на ДВ.

( Читать дальше )

Конспект по валютным СВОПам Мосбиржи

- 11 ноября 2020, 12:24

- |

После плотного общения с автором топика «Маленькая какашка на торт оптимизма»

smart-lab.ru/blog/657181.php

сделал себе Маленький конспект по валютным свопам на Мосбирже, чтобы уложить в голове все по полочкам:

Участников рынка СВОП можно разбить на 5 групп:

1. Группа характеризуется положительной позицией по валюте и отрицательной по рублям.

Это либо те, кто купил валюту с плечом, либо использующие валюту под обеспечение рублевых активов на других рынках (фондирующиеся СВОПами, сохраняя при этом валютную позицию).

2. Группа характеризуется положительной позицией по рублям и отрицательной по валюте.

Это те, кто открыл короткие позиции по валюте на СПОТ рынке (шорты).

Остальные группы не имеют отрицательных позиций.

3. Группа имеет только валюту без рублей.

4. Группа имеет только рубли без валют.

5. Группа имеет смешанную положительную позицию как в валюте, так и в рублях.

Первые две группы обязаны к моменту клиринга как-либо закрыть свои минусовые позиции, иначе схватят штраф от Мосбиржи. Таким образом

( Читать дальше )

Оказывается в демократических странах фальсифицируют выборы

- 10 ноября 2020, 20:00

- |

Оказывается, основная причина, по которой другие планеты не вмешиваются и не покончат с беспределом на Параисо-Аки — правительство там формально выглядит демократичным. Каждые четыре года проходят всепланетные выборы президента. Демократия! Только вот результаты голосования фальсифицируются и генерал-президент Джулио Сапилоте неизменно оказывается выбранным на новый срок. Два с половиной года назад он принял свою сорок первую присягу… — Да старичку не меньше двухсот! — Именно. Он регулярно проходит курс интенсивного омолаживания, ну и там мелочи: сон в кислородной барокамере, свежие фрукты, физические упражнения по специальной методике… Прежде чем негодяй Сапилоте стал президентом, Параисо-Аки была мирной планетой с умеренным монархическим строем. Согласна, монархия не лучшая из известных в Галактике форм правления,

( Читать дальше )

Русагро: во что превратился сахарный гигант? Часть 1: Операционный бизнес

- 09 ноября 2020, 17:52

- |

Введение

Впервые я познакомился с Русагро и приобрел их ГДР в начале 2016 года, по сути в самом начале своего инвестиционного пути, на фоне очень сильного отчета за 2015 год (спасибо девальвации рубля). А далее лицезрел квартал за кварталом, как ухудшались показатели компании, а следом и падала цена ГДР. Тогда меня мало интересовало, что из себя представляет компания и чем она фактически занимается. Достаточно было знать, что это с\х сегмент :). В начале 2017 я продал акции компании и по сути забыл про неё, признав вложения неудачными. Все изменилось на новостях о поглощении «Солнечных продуктов», компания вернулась в мой лист наблюдений. Отчет за 3 квартал 2019 года окончательно убедил меня в перспективах, я начал разбираться глубже в сути бизнеса компании, и вот что из этого получилось.

Операционный бизнес

В 2016 году Русагро представляла из себя компанию, ключевым бизнесом которой являлось производство и реализация сахара: более 50% EBIDTA компании + еще не полная вертикальная интеграция с сельскохозяйственной частью по производству сахарной свеклы. Мясной бизнес уже был не маленьким(190 тыс тонн свинины в год), масложировой бизнес тогда был несущественным в разрезе всей компании.

( Читать дальше )

Визуализация рекомендаций Романа Андреева на Python

- 04 ноября 2020, 20:16

- |

Доброго всем здоровья и веселого праздника!

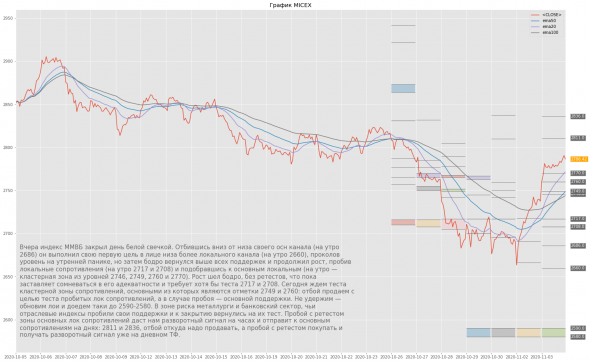

В этом топике я покажу как на Питоне можно извлекать полезную информацию из обычного текста и представлять ее на графиках. Большинство аудитории Смартлаба знают Романа Андреева (2 место по рейтингу, после Создателя) как профессионального трейдера, рекомендациями которого пользуются многие смартлабовцы. Ежедневный утренний топик «Ситуация на текущий момент», стал уже многолетней традицией, как чашка кофе с круассаном, и по-праву набирает огромное количество лайков. Его рекомендации помогают людям не только сохранить свой капитал, но и приумножить его. Я, к сожалению, лично не знаком с Романом, но давно являюсь его подписчиком. А еще, мне нравятся его стихи!

Спасибо Роману за его труд! Я же, постараюсь добавить «наглядности» рекомендациям с помощью кода на Питоне, как всегда в несколько строк.

Итак, за дело! Топик длинный и н

( Читать дальше )

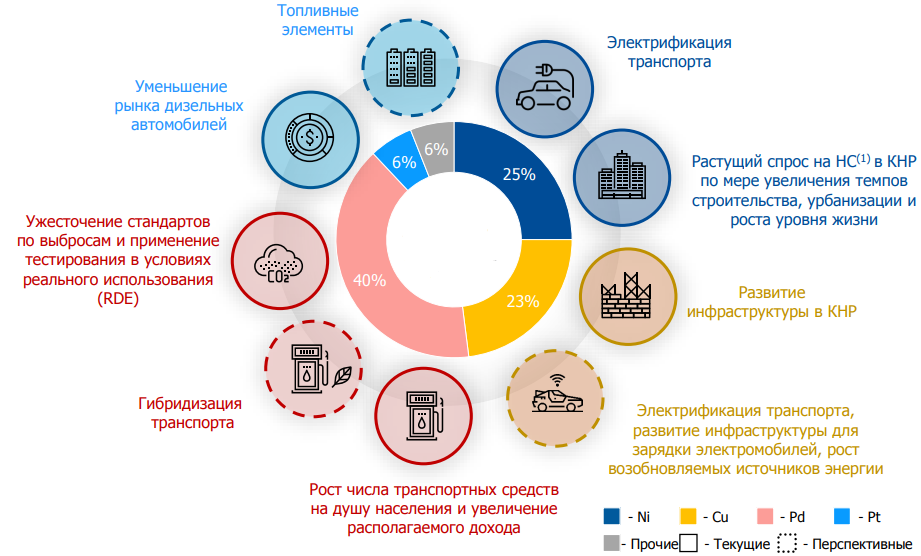

Экологический тренд и инвестиции в ГМК Норникель + Прогноз дивидендов.

- 02 ноября 2020, 16:09

- |

Всем привет! Это статья не совсем про инвестирование, но на самом деле тесно связана с ними.

дивидендов." title="Экологический тренд и инвестиции в ГМК Норникель + Прогноз дивидендов." />

дивидендов." title="Экологический тренд и инвестиции в ГМК Норникель + Прогноз дивидендов." />

Побудили меня написать ее прочитанные разные обзоры ГМК НорНикель на просторах интернета, а также заявления многих инвесторов про пузырь в палладии и про ожидания его сдувания. Вообще говоря, все пузыри вызваны повышенным спекулятивным спросом. В этой статье постарался очень сжато, «на пальцах» описать свое личное сложившееся представление об источнике повышенного спроса на основной на текущий момент металл в выручке Норникеля.

История углеродного следа

Как вы уже, наверное, догадались, причиной всему является текущий экологический тренд, а если быть точнее, одно из основных его направлений — борьба с парниковым эффектом.

Чтобы лучше понимать историю, вспомним, что парниковый эффект появляется из-за отражения теплового излучения поверхности земли парниковыми газами атмосферы (водяной пар H2O, углекислый газ CO2, оксиды азота, метан CH4, озон O3 и др.).

( Читать дальше )

OptionFVV. Возрождение легенды

- 30 октября 2020, 16:56

- |

Предыдущая авторская сборка работает сейчас без синхронизации сделок.

Кому актуальна синхронизация — сборку прилагаю. Если каких-то картинок и ярлычков не будет хватать — возьмите из папки со старой сборкой и просто положите их в новую

Качать тут

Установки не требует. Распаковали, запустили экзешник, дальше все по инструкции. Если у Вас уже были стратегии и вы распаковываете дистрибутив поверх старого, переименуйте файл Transactions.txt и потом вручную придется снова перенести стратегии. С чистого файла стартуем новую сборку.

P.S. Донатим Виктору Фатееву, если душа требует.

UPD: Получаю вопросы относительно того, когда софт сможет торговать. Отвечу тут сразу всем: я не буду дорабатывать торговый модуль внутри программы, пока Виктор не выйдет на связь и не скажет, что он не против распространять софт бесплатно «как есть» и с торговыми возможностями.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал