Избранное трейдера Григорий

Принципы Рэя Далио. Глава 3. Познание рынка и себя.

- 19 апреля 2020, 23:15

- |

👉Тайминг на рынке угадать невероятно сложно. Слишком многое может произойти на рынке между временем вашей сделки и тем временем, когда прогнозируемые вами события наступят.

👉В 1982 Далио потерял все деньги и ему пришлось расстаться со всеми сотрудниками.

👉Потеря всего — самое лучшее что со мной происходило. Это дало мне смирение, которое сбалансировало агрессивность моего трейдинга.

👉Единственный способ преуспеть, это:

📌найти самых умных людей кто со мной не согласен и понять их мотивы

📌знать, когда полезно не иметь мнения

📌развивать, тестировать и систематизировать вечные и универсальные принципы

📌балансировать риск, чтобы сохранить большой апсайд и ограничить дайнсайд

👉меритократия — не автократия, где один правит, не демократия, где голос каждого равен. Меритократия поощряет вдумчивое несогласие и узнает и взвешивает мнение людей пропорционально их достоинствам (заслугам).

👉получив удар, успешные люди меняются так, чтобы усилить свои сильные стороны, компенсируя свои слабости. Главное осознать и принять ваши слабости.

👉Чтобы делать исключительные вещи, вам надо познать границы своих возможностей. Тестируя границы, вы потерпите неудачу и это будет больно. Вы не кончены, пока вы не сдались. Боль утихнет, жизнь откроет перед вами массу новых возможностей.

Суммарно, все части:

✏️ Принципы Рэя Далио. Вступление

✏️ Принципы Рэя Далио. Главы 1-2. Познание рынков

✏️ Принципы Рэя Далио. Глава 3. Познание рынка и себя

- комментировать

- ★27

- Комментарии ( 13 )

Прочел одну из лучших книг про бизнес. Комментирую

- 14 апреля 2020, 16:14

- |

Без комментариев.

Сразу перейду к вкуснятине.

⭐️Интересные заметки:

👉🏻Масштабирование такого понятия как «выбор» с течением времени.

Раньше никого не волновал выбор, просто потому, что его не было. Сейчас все изменилось.

Интересно написано на примере наших предков, которые просто ели, че поймали. И на примере нашего поколения, где ты выбираешь «что, где, когда ты будешь кушать». Я бы еще добавил «почему именно это, а не то», но Джек Траут не возьмёт в соавторы.

👉🏻Знание клиента- не отличие, а обязанность.

Самая прикольная мысль книги. Если вспомнить все топовые компании, в их слоганах (и действиях тоже) встречается одно и то же «мы заботимся о клиенте так и так». Какого хрена вы заявляете о себе подобным слоганом? Ведь в слогане должно быть то, что отличает тебя от кого-то.

👉🏻Масштаб продукции твоей компании не значит, что ты победил.

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 09 апреля 2020, 15:43

- |

Отобрал самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках (и не только) эти ресурсы помогут вам отобрать лучшие акции для торговли и инвестиций.

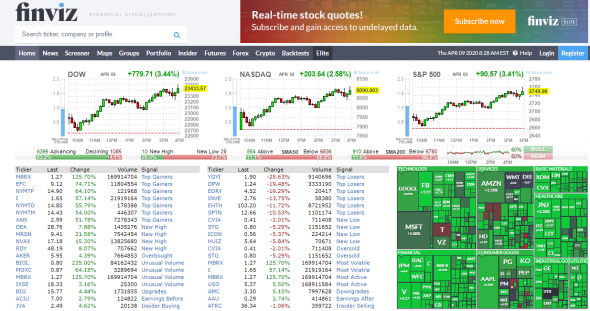

1.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

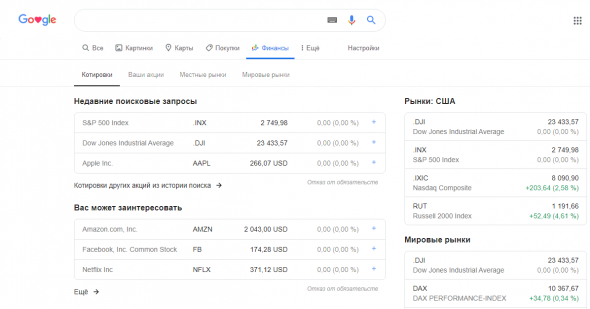

2. Google Finance

https://www.google.com/finance/stockscreener

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

( Читать дальше )

Трейдер из Китая привлек 17.000.000.000$

- 09 апреля 2020, 14:41

- |

Существует сотни научных работ на тему того, что пассивные инвестиции это лучшее решение для частного инвестора. Купи индекс, плати минимальную комиссию и будет тебе счастье. Но то ли эти работы не совсем совпадают с реальным миром, то ли Китай и его фондовый рынок идут своим путем, но там происходят обратные процессы и активно управляемые фонды привлекают на порядок больше денег, чем фонды пассивного инвестирования.

Одним из таких примеров стал трейдер, который недавно привлек 17млрд$ в свой фонд. Переподписка превысила в 20 раз изначально планируемый размер инвестиций. Что это за трейдер? Как выглядит его портфель? И чем уникален рынок Китая, рассказал в этом видео.

( Читать дальше )

Как подать налоговую декларацию для дивидендов с акций США торгуемых на бирже СПБ?

- 06 апреля 2020, 22:42

- |

Как доплатить налоги с акций США биржи СПБ? И

Это очень частый вопрос на данном сайте… к сожалении очень мало информации. По умолчанию снимают 30%.0Если вы подписали форму W8-BEN, то вам надо доплатить 3%, а если не подписывали, не задекларировали, то 30%… а также есть шанс получить просьбу от налоговой заплатить ещё и 13%.

Краткая инструкция:

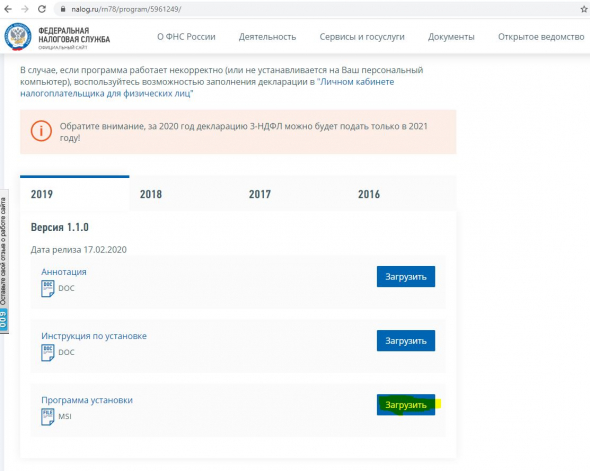

1. На сайте налоговой скачиваем программу декларация 2019 https://www.nalog.ru/rn77/program/5961249/:

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию для дивидендов с акций США торгуемых на бирже СПБ?" />

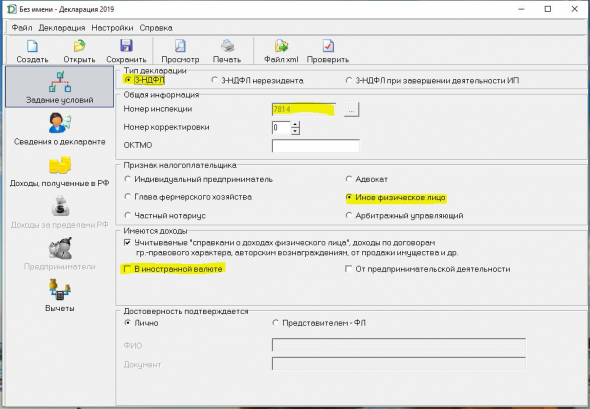

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию для дивидендов с акций США торгуемых на бирже СПБ?" />2. Устанавливаем на компьютер.

3. Запускаем и приступаем к заполнению:

( Читать дальше )

Лучше тысячи слов: какие классы активов надо держать.

- 02 апреля 2020, 11:21

- |

Большой бэктест Value мультипликаторов по российским акциям 2004-2020. Консервативная среднесрочная стратегия с редкой балансировкой

- 01 апреля 2020, 18:33

- |

Привет, в этом исследовании протестируем идею покупки недооцененных акций на нашем рынке по мультипликаторам P/E и P/BV за последние 17 лет. Достаточный срок, который включает периоды роста, спадов и нудного боковика. До 2004г. количество ликвидных бумаг было совсем скромным, а основная активность концентрировалась в РАО ЕЭС.

Обычно упоминанием низких мультипликаторов заканчивается инвестиционная идея от брокеров или телеграм каналов: «Компания Х заканчивает цикл инвестиций в новое производство, ожидаем существенного роста бизнеса. Также у компании самый низкий P/E в отрасли, хороший момент для покупки». Не проще ли просто купить 25% лучших ликвидных акций с наименьшим P/E, раз в месяц перетряхивать портфель и получать доходность выше рынка? После тестов этой стратегии на Python выводы не столь однозначны.

Моментальная оговорка – авторские инвестиционные идеи, драйверы и опыт сложно загнать в рамки механического бэктеста, поэтому они никак не учитываются в разборе. Линчевание и погружение в бизнес по Баффету эффективно проводить, когда ты управляющий крупнейшего фонда и имеешь прямой контакт с директорами компаний. Покупка кофе на остановках Газпромнефти имеет спорное влияние на инвестиционный анализ, а финансовые отчеты доступны каждому.

( Читать дальше )

Баффетт о событиях-2008: "Я мог бы спасти Леман Бразерс, но не разобрался как прочитать MMS-сообщение"

- 01 апреля 2020, 11:24

- |

Нашел прекрасное интервью (старое, 2018 г.), в котором Баффетт рассказывает о ключевых выходных для Мирового Финансового кризиса 2008 года — с 12.09.2008 по 14.09.2008 (на следующий день Леманы обанкротились и пошло-поехало).

Посмотреть с переводом на русский можно здесь:

Кратко в моей интерпретации:

В субботу звонят Леманы: «Баффетт, помоги!». Говорю — пришлите факс мне в отель, распишите мне все условия и сколько вам денег надо — а я пошёл на ужин. Вернулся, спрашиваю — факс приходил? «Нет, не приходил, у нас и факса-то нет в отеле».

Через 10 месяцев увидел, что они MMS-ку прислали на телефон...

Но я бы и так не стал их покупать, читал годовой отчет ещё в марте 2008, там и так всё было ясно.

А за день до этого звонили из AIG, я им сказал: «Вы свои активы сами видели? Это вы мне должны ещё доплатить, чтобы я вас к себе взял».

А сам дал кредит Голдманам $5 млрд, через 2,5 года вернули $6.15 млрд. А потому что компании надо выбирать, а не покупать то, что сильнее всех упало!

Подборка книг для финансиста

- 15 марта 2020, 11:43

- |

Фундаментальная оценка

Инвестиционная оценка. Инструменты и методы оценки любых активов

Асват Дамодаран

Если кратко, то этот шлакоблок в 5 кг про Ебетду. Оцениваем отчёты, покупаем акции, получаем дивиденды.

- Полный спектр моделей, используемых аналитиками для оценки.

- Примеры из реального мира, во всем их несовершенстве и со всеми особенностями.

- Иллюстрации с различных рынков, находящихся как в США, так и за их пределами.

- Изменение параметров оценки в зависимости от конкретных условий.

- Выбор моделей оценки: чем руководствоваться?

Ориентирована на менеджеров высшего звена, предпринимателей, инвесторов, профессиональных оценщиков, сотрудников инвестиционных компаний и банков, а также преподавателей и студентов.

( Читать дальше )

Сложно ли стать программистом?

- 14 марта 2020, 01:11

- |

Что читают восьми — девятилетние дети?

Ну, всякое бывает.

Конкретно мой следующее:

1. Джозеф Хокинг. Unity в действии.

(По словам ребенка, самая полезная книга. Особенно понравились подробные комментарии и пояснения).

2. Кенни Ламмерс. Шейдеры и эффекты в Unity. Книга рецептов.

(Эта зашла как-то не очень. С шейдерами отношения остаются сложными)

3. Хорхе Паласиос. Unity 5.x. Программирование искусственного интеллекта в играх

(В принципе, ребенку нравится AI и ML. Но с обучением плохо. Найти подходящую школу в России не удается. Ближайшая к дому – в MIT)

4. Джонатан Линовес. Виртуальная реальность в Unity

(еще не прочитана)

5. Алан Торн. Основы анимации в Unity

(эту книгу ребенок прочитал первой).

6. Крис Дикинсон Оптимизация игр в Unity 5

(эту книгу сейчас читает)

7.Алан Торн. Искусство создания сценариев в Unity.

(эта книга будет следующей)

8. Джереми Гибсон Бонд. Unity и C#. Геймдев: от идеи до реализации.

(эта книга пугает и меня, и ребенка. 900 страниц. Ее – в долгий ящик).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал