Избранное трейдера Дмитрий Александрович

"Отчет о распределении богатства" 2020 от Credit Suisse

- 03 марта 2021, 08:56

- |

«Тепловая карта» благосостояния

Тем, кто думает про инвестицию в Китай и Индию.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Газпромнефть - потенциал еще есть

- 01 марта 2021, 19:04

- |

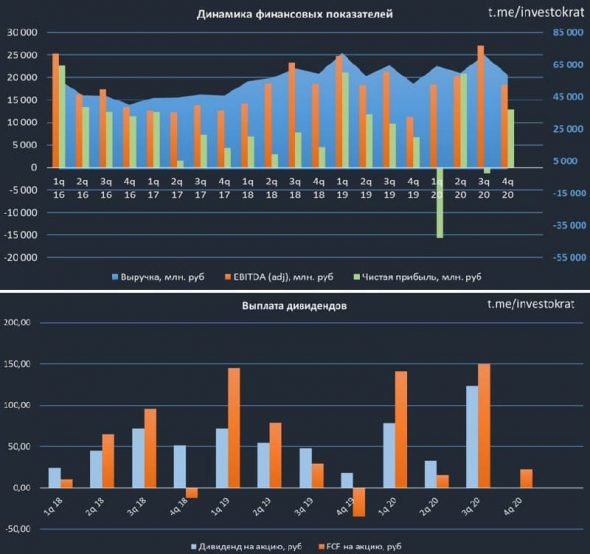

Еще одним нефтяником, который попадает на наш разбор, становится Газпромнефть. Вы наверняка могли заметить, что моя риторика в отношении компании всегда носит позитивные нотки. Так и есть. Компания мне очень нравится. В ней есть свои недостатки, в виде структуры акционеров и главного владельца в лице Газпрома. Но и сильных сторон хоть отбавляй. Давайте посмотрим на финансовые результаты за 2020 год.

Выручка компании по итогам года составила 2 трлн рублей, снизившись на 19,5%. Драйверами снижения стало падение цен на углеводороды в 20-м году, а также падение спроса на энергоносители в условиях пандемии. Это стандартные факторы, к которым инвесторы уже привыкли. Себестоимость закупаемых ресурсов также сократилась на 24%.

Что меня радует, так это снижение операционных расходов, несмотря на тяжелый для нефтянки год. Они сократились на 1,4%. Все еще негативное влияние оказывают отрицательные курсовые разницы в размере 23,7 млрд рублей, против прибыли годом ранее. Как итог, чистая прибыль компании снизилась в 3,5 раза до 120,6 млрд рублей, но осталась на положительной территории.

Так прокомментировал отчетность гендиректор компании Александр Дюков:

«Несмотря на волатильность рынков, «Газпром нефть» продолжила практику выплаты промежуточных дивидендов и увеличила общий размер средств, направляемых на дивиденды, до 50% от чистой прибыли по МСФО. Результаты нашей работы в 2020 году подтверждают, что компания не только своевременно отреагировала на кризис, но и стала более эффективной»

Действительно, сокращая операционные расходы и себестоимость Газпромнефть показывает свою эффективность, а намерения платить 50% от чистой прибыли ориентируют нас на 25,4 рублей дивидендов на акцию по итогам года или 7,4% общей доходности. Компания выйдет из кризиса более стойкой, а ее отставание от динамики восстановления других нефтяников дают еще потенциал роста. Я продолжаю удерживать акции с наибольшей долей в портфеле.

( Читать дальше )

Полюс золото. Разбор отчета и перспектив

- 27 февраля 2021, 11:42

- |

Вышел отличный отчет компании с небольшими нюансами.

Продажа золота снизилась на (2% г/г) до 2817 тыс.унций.

Выручка выросла на 25% г/г до $5 млрд.

EBITDA выросла на 38% г/г до $3,69 млрд.

FCF вырос в 1,7 раза г/г до $2 млрд.

Чистая прибыль (скор) выросла на 41% г/г до $2,3 млрд.

Все финансовые показатели компании выросли благодаря росту средней цены реализации аффинированного золота ($1 786 против $1 403 за унцию соответственно).

Стоит отметить, что чистая прибыль без корректировок упала на (15% г/г). Всему виной курсовые разницы, но в большей степени оказал влияние убыток от хеджирования. Мы видим, что рыночная конъюнктура лучше прогнозов аналитиков компании, которые уже не первый год закладывают не такой позитивный сценарий по ценам на золото и курсам валют. Перестраховки приводят к убыткам и здесь очень тонкая грань, аналитики выбрали вариант меньше заработать на растущем рынке, но и не потерять на падающем… Я согласен с такой позицией.

( Читать дальше )

Яндекс - трезвый взгляд после отчета за 2020 год

- 26 февраля 2021, 13:51

- |

Результаты компании за 2020 год я жду уже давно. Откровенно, динамика последних кварталов меня начала смущать. Из быстрорастущей компании Яндекс превратился в компанию со стабильно-снижающимися рекламными доходами, сильно-растущим сегментом Такси и сомнительным экспериментальным сегментом. Наконец, у меня есть возможность изучить консолидированный отчет и уже более трезво взглянуть на перспективы компании.

За 2020 год консолидированная выручка компании составила 218,3 млрд рублей, увеличившись на 24%. Далее по сегментам:

Поиск и портал

Выручка сегмента выросла всего на 2% за год. Слабая динамика обусловлена снижением рекламной выручки в первом полугодии. Негативный эффект оказала пандемия и снижение активности рекламодателей. За второе полугодие удалось немного выправить ситуацию.

Такси

Сегмент продолжает радовать своей динамикой, рост составил 56%. При всех трудностях у Яндекс.Драйва, фудтех направление растет трехзначными темпами, а само Такси также значительно прибавляет. Негативным моментом является то, что IPO сегмента пока откладывается. Если сроки будут сдвинуты еще дальше, это может найти отражение и в котировках.

( Читать дальше )

Фосагро, обзор финансовых результатов

- 24 февраля 2021, 19:26

- |

Фосагро (PHOR)

Вышел отчет компании по итогам 2020 года.

Выручка выросла на 2,3% г/г до 253,9 млрд. руб.

EBITDA выросла на 11,5% г/г до 84,3 млрд. руб.

Чистая прибыль (adj) выросла на 26,3% г/г до 46,8 млрд. руб.

Свободный денежный поток вырос на 50,4% г/г до 42,5 млрд. руб.

Мы видим рост всех финансовых показателей компании, что произошло благодаря росту объемов продаж удобрений (на 5,3% г/г). На EBITDA позитивно повлияли более низкие затраты, связанные с модернизацией производства и валютные курсы, которые скомпенсировали снижение цен на удобрения.

Долговая нагрузка у компании приличная, но пока не критичная, чистый долг составляет 157 млрд. руб.

ND/EBITDA = 1,86

В последние годы, в связи с капексами, мы наблюдаем рост долговой нагрузки, но эта ситуация может измениться уже в текущем году. Рост спроса на всю сельскохозяйственную продукцию создает дополнительный спрос и на удобрения. В 2020 году цены на удобрения начали медленный рост, более уверенная тенденция роста началась только в начале 2021 года, что позволит компании добиться хороших результатов и удержать долговую нагрузку в пределах нормы (за счет роста EBITDA в том числе).

( Читать дальше )

Новатэк - слишком силен, чтобы «слить» 2020 год

- 23 февраля 2021, 17:09

- |

Воспользовавшись выходным, разобрал Новатэк. А вас, мужики, с праздником 💪🏻

Продолжаем рассматривать отчеты крупнейших компаний России. Зачем это нам? Отчет компании по МСФО дает полную картинку бизнеса. Из него мы можем узнать не только цифры, но и проследить за динамикой финансовых результатов. Из чего складывается прибыль, каковы операционные расходы, причины роста или снижения доходов, все это есть в отчетности. Поэтому годовые отчеты очень важны и каждый инвестор, должен в той или иной степени их читать. Ну или можно читать мои обзоры, экономя кучу времени 😉

Итак, на очереди у нас Новатэк, чьи результаты окажутся слабыми по итогам года. Для этого даже не нужно заглядывать в отчет. Но не все так просто. Газовая компания слишком сильная и стабильна, чтобы полностью «слить» прошлый год. Сначала разберемся с денежными потоками.

За 12 месяцев 2020 года выручка компании снизилась на 17,8% до 711,8 млрд рублей. Основной негативный эффект оказала пандемия и последующий за ней спад деловой активности крупнейших предприятий мира. Снижение спроса на нефть, газ и нефтепродукты привели к падению выручки, а низкие цены на энергоносители добавили негатива. К четвертому кварталу ситуация начала улучшаться, но полностью нивелировать отставание не получилось.

( Читать дальше )

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

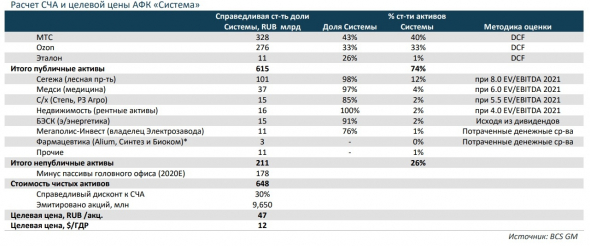

АФК "Система" (быстрая оценка)

- 19 февраля 2021, 20:39

- |

Из нее я возьму две составляющих:

1) Доля самой Системы в активах;

2) Пассивы головного офиса;

3*) «справедливый» дисконт к СЧА.

Разбор на составляющие

Самое главное — Система является управляющей компанией со своими активами, то есть мы можем сами купить данные активы (кроме непубличных) и не платить за это «прослойке» в виде Системы. В данном варианте мы покупаем акции Системы и через них получаем % в других эмитентах.

Поэтому, чтобы оценить саму компанию разделим на составляющие ее активы.

Я не буду смотреть на справедливую стоимость представленную коллегами, т.к. я не знаю какую ставку дисконтирования они применяли и остальные нюансы.

Я сделаю все просто — посмотрю на то, как рынок оценивает их сейчас и какая при этом цена у Системы.

( Читать дальше )

Как научить ребёнка финансовой грамотности. Личный опыт.

- 15 февраля 2021, 13:40

- |

Деньги – важный инструмент повседневной жизни. А финансовая грамотность — необходимый навык не только для взрослых, но и детей. Чем раньше дети научатся разумно обращаться с деньгами, тем быстрее смогут полноценно ориентироваться в современном мире и принимать обоснованные финансовые решения. Ведь осознанное управление деньгами сегодня во многом определяет успешность, благополучие и качество жизни.

В этой статье хочу поделиться личным опытом, как я обучаю своего ребёнка финансовой грамотности.

Главный мой секрет, который совсем не является секретом, заключается в том, что делаю я это ненавязчиво, играя, увлекая ребёнка.

Первым нашим шагом в освоении финансовой грамотности была игрушка соответствующей направленности — детский кассовый аппарат со звуковыми и световыми эффектами, в комплект входили деньги, кредитная карта и продукты. Мы играли в магазин, учились обращаться с деньгами и картой. Когда ребёнок чуть подрос, в возрасте 3-х лет, дочка могла уже сама купить мороженое, а потом уже хлеб и молоко. Всё это происходило под моим присмотром. Детям нравится чувствовать себя взрослыми и вскоре она уже начала отгонять меня, чтобы я рядом не стояла, ведь она взрослая, и сможет САМА )

( Читать дальше )

⭐️ Прежде чем инвестировать в акции надо изучать не отчёт 10-K, а отчёт 8-K

- 14 февраля 2021, 15:54

- |

Добрый день, друзья!

Когда я прочитал пост «Прежде чем инвестировать в акции американской компании – прочти её 10-K отчёт» я улыбнулся дважды.

😊 Первый раз – когда увидел какие архаичные методики предлагают Смарт-Лабовцам под видом фундаментального анализа.

С одной стороны, как человек, который строит свою инвестиционную стратегию на фундаментальном анализе эмитентов, я не могу не поддержать уважаемого автора (Levan_Investing) в том, что не изучив отчёты компании, её акции покупать нельзя.

❗ С другой стороны, как человек, который в поисках перспективных инвестиционных идей изучает несколько десятков отчетов американских эмитентов в месяц, я вижу, что предлагаемый автором алгоритм настолько отстал от времени, что никакой пользы инвесторам не принесёт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал