SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера harmarsuperstar

Великий крах 1929. Самый сильный обвал рынка

- 21 января 2019, 18:23

- |

Не судите строго, мой первый пост, пока что не знаю о чем писать, но фильм очень интересный… как бы не повторился...

( Читать дальше )

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 12 )

Фильм о Брекзите

- 21 января 2019, 16:47

- |

Только что посмотрел. Рекомендую, может быть тоже кому-то будет интересен

Брекзит (2019)

Страна: Великобритания

Жанр: драма, биография, история

Режиссер: Тоби Хэйнс

В главных ролях: Бенедикт Камбербэтч, Рори Киннер, Лиз Уайт, Кэти Кайл Соллер

Взгляд «за кулисы» британского референдума 2016 года, когда было принято решение о выходе Великобритании из Евросоюза. Одним из главных пропагандистов, повлиявших на мнение голосующих, стал политический стратег Доминик Каммингс, который возглавил победоносную агитационную кампанию Vote Leave — «Голосуй за выход».

( Читать дальше )

Сделка на 8 млрд с акциями Росгосстраха в стакане Московской Биржи

- 15 января 2019, 13:38

- |

Акции РГС упали в 2018 с 40 коп до 16,6коп (-60%)

Микро-сделка прошла на бирже 27 декабря в 16:16мск

график https://smart-lab.ru/g/MOEX:RGSS

Объем сделки = 11,7% акций РГС (8 млрд руб)

Цена сделки = 14 коп = балансовая цена РГС.

Схема вкратце такая:

В чем идея?

1. РГС на 89% держал НПФ Открытие

2. акции РГС не входят в 1 котир список, поэтому НПФ их держать не могут

3. РГС продал акции скорее всего Открытию ФК

4. Через биржу, потому что НПФ обязаны проводить такие сделки через биржу.

5. Цена по балансовой стоимости проведена с тем, чтобы не вызывать налогов.

Честно говоря, в обычных условиях тут просматривалась бы инвест идея.

Типа НПФ Открытие подливал чутьчуть акции РГС до балансовой цены, чтобы не платить налоги при перепродаже, и чтобы сделка выглядела рыночной. Если это так, то покупать акции по 14 копеек было бы хорошей инвестиционной идеей, так как если сделка перекладывания из кармана в карман для целей оптимизации налогов прошла, то дальше только рост.

Другой вопрос — а сколько еще таких сделок будет в будущем?

Кроме того, фин отчетность РГС https://smart-lab.ru/q/RGSS/f/y/ как-то не вызывает оптимизма по поводу стоимости акций:)

Подробно тема раскрыта тут: www.kommersant.ru/doc/3851184

Микро-сделка прошла на бирже 27 декабря в 16:16мск

график https://smart-lab.ru/g/MOEX:RGSS

Объем сделки = 11,7% акций РГС (8 млрд руб)

Цена сделки = 14 коп = балансовая цена РГС.

Схема вкратце такая:

В чем идея?

1. РГС на 89% держал НПФ Открытие

2. акции РГС не входят в 1 котир список, поэтому НПФ их держать не могут

3. РГС продал акции скорее всего Открытию ФК

4. Через биржу, потому что НПФ обязаны проводить такие сделки через биржу.

5. Цена по балансовой стоимости проведена с тем, чтобы не вызывать налогов.

Честно говоря, в обычных условиях тут просматривалась бы инвест идея.

Типа НПФ Открытие подливал чутьчуть акции РГС до балансовой цены, чтобы не платить налоги при перепродаже, и чтобы сделка выглядела рыночной. Если это так, то покупать акции по 14 копеек было бы хорошей инвестиционной идеей, так как если сделка перекладывания из кармана в карман для целей оптимизации налогов прошла, то дальше только рост.

Другой вопрос — а сколько еще таких сделок будет в будущем?

Кроме того, фин отчетность РГС https://smart-lab.ru/q/RGSS/f/y/ как-то не вызывает оптимизма по поводу стоимости акций:)

Подробно тема раскрыта тут: www.kommersant.ru/doc/3851184

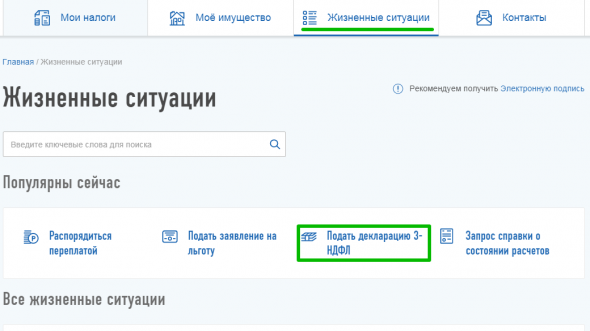

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

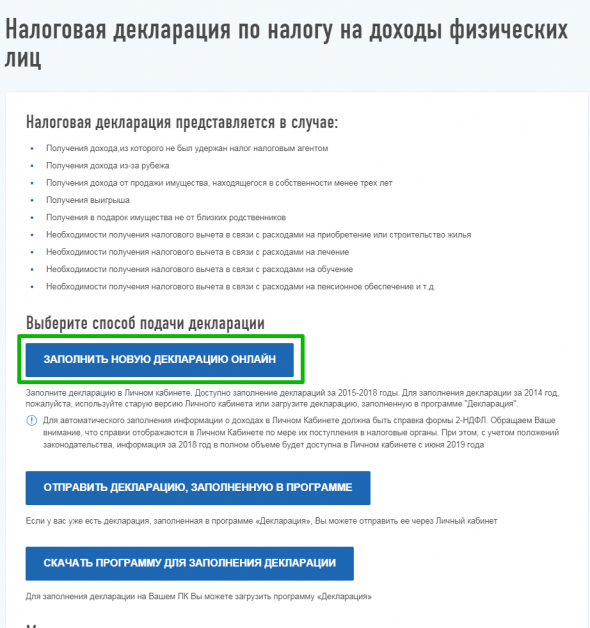

Оформляя сегодня 3НДФЛ на возврат НДФЛа на счет ИИС, подумал, что можно запилить пост.

Итак по по порядку:

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

Итак по по порядку:

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

Стратегия 2019. С надеждой на будущее - Атон

- 18 декабря 2018, 16:40

- |

Российский рынок: низкая оценка и большие дивиденды способствуют росту

Опережающая динамика развивающихся рынков поможет России

Эффект налогово-бюджетного стимулирования в США должен угаснуть, что будет способствовать сближению темпов роста США и других стран. После снижения угрозы дальнейшей эскалации торговых войн внимание инвесторов, вероятно, переключится на просевшие рынки EM, которые были под давлением в 2018 – в частности, на Китай, Корею и Индонезию. Эта тенденция должна также поддержать и российский рынок, но, в связи с предстоящими санкциями США, существующая премия за риск для российского рынка сохранится и будет сдерживать значительные притоки капитала.

Инвестиционные идеи: по-прежнему любим экспортеров

( Читать дальше )

Российский рынок акций остался на уровнях начала года, но, несмотря на санкционные риски, его динамика оказалась одной из лучших среди всех развивающихся рынков в 2018, подтверждая наши прошлогодние прогнозы. В 2019 мы ожидаем, что индекс РТС вырастет примерно до 1300 пунктов (+15%) за счет привлекательной оценки (P/E 2019 5.4x, дисконт 50% к MSCI EM) и рекордно высоких дивидендов (доходность 7.2%). Благоприятные цены на сырье, слабый рубль и умеренный потребительский спрос будут стимулировать рост денежных потоков и EPS компаний и помогут избежать глубокой коррекции рынка, на наш взгляд.

Опережающая динамика развивающихся рынков поможет России

Эффект налогово-бюджетного стимулирования в США должен угаснуть, что будет способствовать сближению темпов роста США и других стран. После снижения угрозы дальнейшей эскалации торговых войн внимание инвесторов, вероятно, переключится на просевшие рынки EM, которые были под давлением в 2018 – в частности, на Китай, Корею и Индонезию. Эта тенденция должна также поддержать и российский рынок, но, в связи с предстоящими санкциями США, существующая премия за риск для российского рынка сохранится и будет сдерживать значительные притоки капитала.

Инвестиционные идеи: по-прежнему любим экспортеров

( Читать дальше )

Американский рынок акций обновит максимум в течение 6 месяцев - JPMorgan

- 22 ноября 2018, 16:05

- |

Тут 12 ноября JPMorgan свою Global Euqity стратежку выпустил. Там они сравнивают текущее падение рынка с теми, что были в истории и уверены в том, что американский рынок вернется к своим максимумам и вот почему.

Ну что, кто поверил JPMorgan?

Как вы думаете, что можно противопоставить аргументам JPMorgan?

Или вы согласны, что S&P500 скоро покажет хай, так как эти аргументы разумны?

- В США еще ни разу не было рецессии без инверсии кривой доходности (2-10 лет). Причем пик по S&P500 обычно происходит в течение 10-11 мес после инверсии. По прогнозу JPM кривая инвертнется только в 3 квартале 2019. Текущий уровень yield curve исторически предполагает рост на 11,9% в течение 12 мес

- Спред по высокодоходным бондам пока низкий, обычно перед рецессией этот спред улетает на 400 бп в среднем. Сейчас HY спред только на 40 бп выше циклического минимума.

- Реальная процентная ставка ФРС ноль. В прошлом ни разу не было замедления экономики при реальной ставке ниже 1,8%.

- Ключевой драйвер американской экономики — потребитель. Кредитный леверидж домохозяйств на минимумах.

- Цены на недвижку на хаях — в прошлый раз они пиканули за 15 мес до хаёв по S&P500 (июль 2006-октябрь 2007). Цены на недвиж на хаях в США, еврозоне и Китае.

- Рецессии обычно начинались в среднем через год после того как безработица достигала дна. Чтобы экономика упала в рецессию, надо чтобы пособия по безработице квартальные подскочили на 10%

- Пик прибылей обычно приходится на тот квартал, когда они резко (~30%) превосходят долгосрочный тренд. Сейчас прибыли выше на 13% трендовой линии.

- После выборов в Конгресс S&P500 растет в среднем на 14% за год.

Ну что, кто поверил JPMorgan?

Как вы думаете, что можно противопоставить аргументам JPMorgan?

Или вы согласны, что S&P500 скоро покажет хай, так как эти аргументы разумны?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал