Избранное трейдера /\../

Моделирование Торговых Систем на Python. 1.

- 09 мая 2020, 19:31

- |

Для моделирование ТС на Python, прежде всего нужен сам Python. Pythonы бывают очень разные.

Самый большой и длинный Python — Anaconda (https://anaconda.org/). Скачать дистрибутив Anaconda можно здесь — Индивидуальное издание -https://www.anaconda.com/products/individual.

Я работаю именно с Anaconda. Установив Anaconda мы получаем сам Python, уже установленные значительную часть нужных и ненужных пакетов с библиотеками Python, и несколько сред разработки. И все это сразу готово к работе, и нам, по большей части, уже не придется дополнительно устанавливать пакеты и среды.

Самый маленький Python последней версии 3.8.2. скачивается с сайта самого Python — https://www.python.org/. Это, практически, только сам язык, компилятор и минимальный набор пакетов. Сделать с ним практически ничего невозможно, и для работы придется постоянно устанавливать нужные пакеты. Среду разработки придется также устанавливать самостоятельно.

Этот Python больше подходит для запуска и работы с уже отлаженными законченными программами.

( Читать дальше )

- комментировать

- ★76

- Комментарии ( 34 )

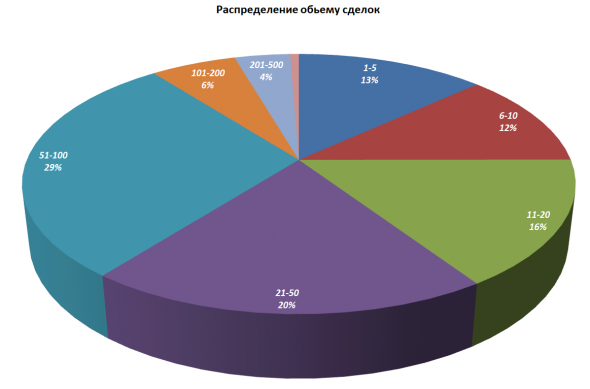

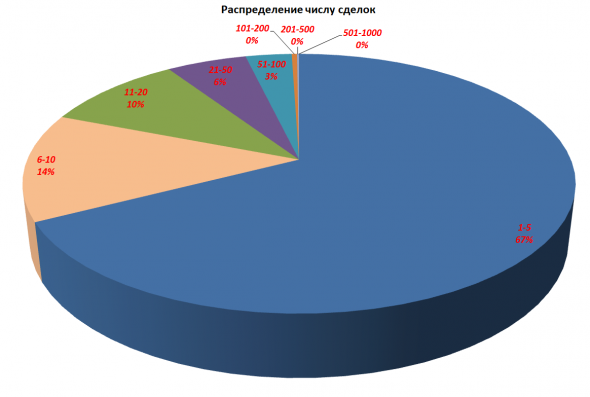

BR-06-20, инфографика реестра сделок

- 07 мая 2020, 18:16

- |

Всем привет!

Если сгрупировать реестр обезличенных сделок за сегодня по BR-6/20 вот что мы видим

— почти половина дневного объема это сделки по 21-100 контрактов

Хотя 80% сделок проходит до 10 контрактов...

( Читать дальше )

Минфин конвертировал валюту для покупки Сбера

- 07 мая 2020, 13:43

- |

ЦБ РФ в апреле конвертировал из валюты в рубли остаток суммы, необходимой для покупки акций Сбербанка.

Вопрос:

Они сделали это просто одно проводкой в ЦБ под созданные из воздуха рубли?

Вроде бы собирались же продавать валюту из фнб на рынке аж до конца года, чтобы оплатить сделку по сберу?

Объясните кто в теме плиз

Индикатор подвижности базового актива "на коленке"

- 06 мая 2020, 22:52

- |

Индикатор имеет две настройки — по каким ценам будем оценивать подвижность и на каком периоде. Итог выглядит вот так. Период здесь на картинке дневной — то есть индикатор здесь оценивает мобильность в пунктах в день. Предлагаю использовать на минутном графике.

Добавить в избранные скрипты на трейдингвью, а оттуда наложить на график и поиграться, можно тут

UPD: Ночью поддержка TradingView написала мне, что индикатор забанили потому, что у него русское описание. Поправить нельзя, только опубликовать снова с английским описанием, так что вот английская версия, если русскую удалят. Также дала возможность в английской версии назначать длину торгового дня — третья настройка Trading Session in Minutes. Пользуйтесь английской версией, пожалуйста

Странное поведение МТ5 в Открытии

- 06 мая 2020, 09:53

- |

Приветствую коллеги,

Хочу узнать ваше мнение по поводу странной работы терминала MT5 от брокера Открытие. В Открытии я уже где-то 5 лет. В прошлом в основном занимался покупкой акций и облигаций в долго срок. Редко торговал руками через QUIK. Вроде бы все было нормально, все устраивало при работе с Открытием, до недавнего времени. Решил поторговать руками. QUIK показался неудобным, поэтому перешел на MT5. Торговал на нем где-то месяц фьючерсом РТС. Во время торговли стал замечать странности работы с этим терминалом:

- Деньги на счету то исчезают, то в процессе торговли появляются. Пример 1: в течении первых 5 минут начала открытия биржи вдруг исчезло со счета 3 тысячи, через 9 часов они вернулись на счет. Примеры 2: во время торговли прямо на глазах со счета исчезают некоторые суммы от 30 рублей до нескольких тысяч, потом в какой-то момент они возвращаются на счет. Все сделки открываются и закрываются до клиринга;

- Недавно удивительная вещь произошла: поторговал в четверг, вечером подвел итог, убыток составил несколько тысяч. Сумма убытка совпадал с суммой убытка в личном кабинете. Торговал в понедельник 4 мая. Минут через 20 решил проверить баланс личном кабинете по привычке. Увидел на 5 мая убыток в несколько тысяч, несмотря на то, что были закрыты пара сделок в плюс. Я так и не понял что это за фигня…

Коллеги, кто сталкивался с подобными проблемами? На ваш взгляд лучше терминал поменять или брокера?

Банки которые мы и не думали терять

- 01 мая 2020, 21:37

- |

Cмотришь и понимаешь вот вроде бы надежный банк, известная компания вот в телевизору рекламируют, вот именем банка культурное наследие называют, смеешься над бережливостью пенсионеров которые кроме как в Сберкассу деньги больше никуда не кладут. И в какой-то момент сам в дураках остаешься. Что-то вспомнил и захотелось написать о крупных банках которые мы потеряли ну или почти потеряли (санация). Постараюсь не давать оценку обозреваемым мной банкам и банковской системе России в целом (выводы делайте сами).

Банк МосквыИзвестнейший на то время «центральный» банк Москвы «центральным» я его назвал потому что головной офис находился в здании 1898 года постройки, где располагался Московский международный торговый банк (в советское время уже Государственный сельскохозяйственный банк) несмотря на большое имя в банковском бизнесе был поглощен в 2011 году группой ВТБ.

( Читать дальше )

Новый порядок наличных расчетов

- 01 мая 2020, 21:01

- |

Источник — СПС Гарант

КОРОТКО:

— Новое указание не регулирует расчеты наличными между физическими лицами. Они рассчитываются любыми наличными суммами

— Предельный размер расчетов по одному договору в день в рамках исполнения гражданско-правовых обязательств между участниками расчетов (а это только юр.лица и предприниматели) оставлен в размере 100 тыс руб.

— Предельный размер расчетов между участниками расчетов (юр.лица, предприниматели) и физическими лицами не установлен. Они рассчитываются любыми наличными суммами

— По общему правилу, чтобы рассчитаться наличными суммами участники расчетов (юр.лица, предприниматели) должны снять средства со своего банковского счета и оприходовать наличные деньги в кассу для дальнейших наличных расчетов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал