Избранное трейдера /\../

Грааль №3. Посвящается уважаемому sortarray sortarray

- 15 июня 2019, 18:47

- |

Каждый такой факт на вес золота, так что делиться им никто не будет (что и видно по немногочисленным комментариям к топику). Однако не все йогурты постулаты одинаково полезны, поэтому одним из них я решил поделиться. Предупреждаю сразу — заработать на нем нельзя, зато можно понять, почему рыночный заработок — столь непростое дело.

Картинки я рисую коряво, поэтому постараюсь объяснить все на пальцах. Итак:

Берем любой рыночный актив и любую его дискретизацию (таймфрейм). Допустим, это будет дневки.

На каждый момент времени выбираем одно значение цены. Допустим, это будет close.

Строим линейный график (или представляем его в уме).

Обозначаем на графике локальные минимумы и максимумы, между ними график представляет из себя монотонную кривую.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 117 )

Налоговый террор

- 12 июня 2019, 00:01

- |

Раньше суды руководствовались постановлением 2006 года. Преступление (уклонение от уплаты налогов) считалось оконченным с момента неуплаты налога в установленный законом срок. То есть, за 2018 год вы должны подать декларацию до 30 апреля и заплатить налог до 15 июля 2019 года. С этого момента исчисляется срок давности (по ст. 198 и ч. 1 ст. 199 – 2 года), по окончании которого можно благополучно забыть о 2018 годе и дальше не хранить документы, что большинство в прошлом, скорее всего, и делало.

Раньше суды руководствовались постановлением 2006 года. Преступление (уклонение от уплаты налогов) считалось оконченным с момента неуплаты налога в установленный законом срок. То есть, за 2018 год вы должны подать декларацию до 30 апреля и заплатить налог до 15 июля 2019 года. С этого момента исчисляется срок давности (по ст. 198 и ч. 1 ст. 199 – 2 года), по окончании которого можно благополучно забыть о 2018 годе и дальше не хранить документы, что большинство в прошлом, скорее всего, и делало.В проекте постановления 2019 года добавлено «такие преступления являются длящимися, поэтому срок давности уголовного преследования по ним исчисляется с момента фактического прекращения преступной деятельности, т. е. со дня добровольного погашения либо взыскания недоимки». Фактически это означает отмену срока давности, при этом с обратной силой. Сам закон формально не меняется, поэтому обратная сила как бы ничему не противоречит. В реальности это будет означать, что можно будет любому предъявить предъявить налоговые претензии за период, по которому у него уже может не быть документов. А, учитывая фактическое отсутствие презумпции невиновности в налоговых вопросах, не очень понятно, как доказывать, что «ты не верблюд». Никакие ссылки на Запад, которые у нас любят предъявлять, мол посмотрите, как у них жёстко с неуплатой налогов, в этом случае не работают. Там сроки давности чётко установлены, при их истечении никаких проверок и доначислений налогов проводить нельзя.

Поводов прицепиться может быть много — сдавали жильё, торговали на финансовых рынках (кроме как на российских), продали кому-нибудь что-нибудь и т.д. и т.п. Понятно, что это вряд ли примет массовый характер, но как инструмент сведения счётов (любых — политических, экономических, личных) легко может использоваться. Не забывайте, что кроме налога вам начислят ещё пени и штрафы, которые, скажем, за 10 лет, могут быть в разы больше самого налога. И всё это куда проще, чем подбрасывать наркотики и оружие.

Пока проект постановления отправлен на доработку. Но надежд на послабления мало. До сих пор всё, связанное с налогообложением, принималось в максимально возможном на тот момент драконовском виде. Да и протестов никаких по этому поводу не слышно.

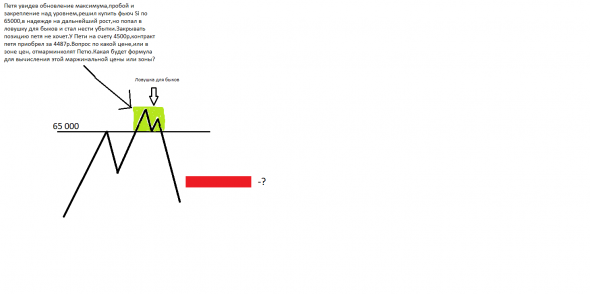

Пища для размышления.Как вычислять Маржинальные зоны

- 07 июня 2019, 17:18

- |

И так я нарисовал рисунок с задачей.Я в математике не силен, поэтому кто соображает в математике, то прошу вас помочь мне решить эту задачку и собственно вывести формулу маржинальных зон, и тем самым улучшив показатели торговли .

Палю Грааль (настоящий)

- 06 июня 2019, 19:50

- |

В начале тренда объем в сторону тренда растет быстрее цены, а в конце тренда растет медленее цены.

Все что вам нужно сделать это измерить скорость роста отдельно для цены и объема, привести в вид пригодный для сравнения. Затем просто покупаете по тренду, когда второе больше чем первое и продаете против, когда первое больше чем второе.

Не благодарите)

Как вылечить QUIK

- 06 июня 2019, 12:58

- |

Ни один торговый терминал не сможет сравниться с Quik по скорости у удобству выставления заявок!Почему Квик висит или медленно работает? — дело не Квике. Рассмотрим, для наглядности, пример из жизни. Например, вы едите на крутейшем велике, повезло, взяли за $15000 и не разу не пожалели — хороший. И едите вы не быстро и проносящиеся мимо байкеры, на велах за 5 тысяч, орут, типа: о как тормозит, как медленно ездит, фекалии… Понятно? Велосипед не при чём!

Поэтому занимайтесь компьютером и если вы трейдер, трейдинг вас кормит и это единственная ваша работа, то есть вы — полный профессионал, относитесь к своей работе серьёзно: рабочий компьютер только для работы.

( Читать дальше )

О 2008-м

- 04 июня 2019, 13:03

- |

Тут в дискуссии всплыла тема, когда наш рынок в 2008-м перестал быть «тихой гаванью». Почему то бытует мнение, что это произошло с началом «пятидневной войны». Ничего подобного, это произошло 25 июля, когда мы пробили нижнюю границу «Великого боковика».

Но у меня с последней датой связана и другая история. Был у нас в Риск-инвесте клиент. Пришел он в конце 2005-го, в начале июля 2006-го имел +36%+ после списания комиссии, понравилось, удвоил счет. А тут у нас пошла полоса неудач: «борьба с нулем» с просадками по 3-4 месяца. Ну клиент потерпел до апреля 2007-го, потом поделил прибыль в рублях на внесенные средства, получил в процентах меньше, чем депозит в Сбере и ушел. Почему я его запомнил? Да потому что ему понравилось раз в неделю со мной обсуждать рынок и управление. Собственно только разговорами я его и удерживал в 2007-м, гася недовольство результатом.

Напоследок он мне сказал: «Мне в Тройке 20% годовых ежемесячно на РЕПО в облигациях предлагают, не то, что у вас».

( Читать дальше )

Советы Лехи Майтрейда 8 летней давности все еще актуальны и сейчас =)

- 04 июня 2019, 11:22

- |

С удовольствием пересмотрел их =)

Разместил по актуальности.

( Читать дальше )

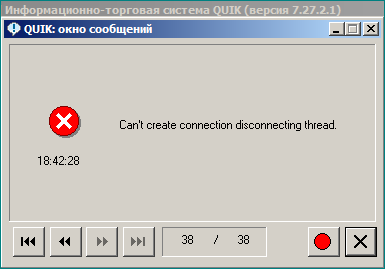

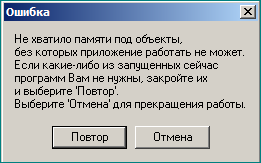

QUIK версии 7.27.2.1: Can't create connection disconnecting thread.

- 03 июня 2019, 19:02

- |

Программу, типа, отключать не моги! QUIK атакуе!

И еще, на закуску, чтобы мало не казалось:

( Читать дальше )

вопрос про перенос отрицательного финансового результата предыдущего периода на налогооблагаемую базу текущего

- 31 мая 2019, 11:07

- |

Есть фин.рез от операций по 2018 году — убыток. Если фин.рез от операций текущего года будет прибыль, то как (где, на каком уровне) происходит снижение суммы налога с учетом переноса на текущий фин.рез убытка прошлого года?

В смысле это только через налоговую делается путем подачи декларации или брокер может учесть?

Брокер, если что, АльфаДирект.

Спасибо!

Разнообразие и перспективы ETF-ов

- 31 мая 2019, 00:36

- |

Рынок полон ETF-ами на разные инвестиционные идеи, такие как

Индексные инвестиции (SPY, QQQ и другие)

Секторы и индустрии (финансы, технологии, здравоохранение, REIT, биотехнологии, автопроизводство, издательство, рестораны, услуги)

Факторы (стоимость, размер, импульс, качество, волатильность)

Тематические (старение, искусственный интеллект, климат, миллениалы, роботы, марихуана, социальные сети и другие)

Товары (нефть, золото, зерно, скот и другие)

Валюты (UUP, FXY, FXF, FXE и другие)

Страны и регионы (AFK, FEZ, EPP, ERUS, EWC, EWZ, INDA, QAT, MCHI и другие)

Облигации (BND, BNDX, LQD, EMB, TIP, SHY и другие)

и другие.

Но помимо ETF на пассивные инвестиционные стратегии есть и ETF-и с другими стратегиями, например

Корпоративные события

JPED — JPMorgan Event Driven ETF

Слияния

MNA — IQ Merger Arbitrage ETF

Обратный выкуп собственных акций

PKW — Invesco BuyBack Achievers ETF

Следования гуру

GURU — Global X Guru Index ETF

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал