Избранное трейдера Holod_Dmitry

Размещение ОФЗ + Доля нерезидентов + RGBI

- 08 апреля 2020, 18:12

- |

ОФЗ 25084 с погашением 4 октября 2023 года, купон 5,3% годовых

ОФЗ 29013 с погашением 18 сентября 2030 года, купон рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 25084

Спрос составил 50,107 млрд рублей по номиналу. Итоговая доходность 6,45%.

( Читать дальше )

Интеграция Lua и С++ (2)

- 07 апреля 2020, 07:53

- |

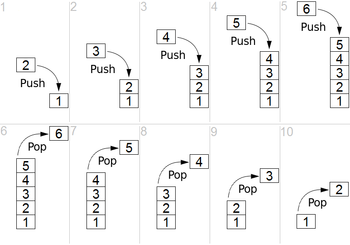

Обмен данными между Lua и Сpp осуществляется через Lua-стэк, то есть через специальным образом структурированное (по принципу Last In — First Out) пространство.

Иллюстрация процесса добавления переменных в Cтэк (Push) и извлечения переменных из Стэка (Pop).

Иными словами, Lua стэк — это одномерный массив переменных (список, строка) с прямой (от 1 до n) индексацией.

Заполняется стэк командами lua_push (С-side) :

void lua_pushnumber (lua_State *L, lua_Number n);

const char *lua_pushstring (lua_State *L, const char *s);

и другими.

Новой переменной в стэке Луа длинной n автоматически присваивается индекс [n+1] или [-1], где n+1 — абсолютный индекс переменной, а -1 — индекс новой переменной относительно конца (!) стэка.

Доступ, к переменным, соответственно осуществляется функциями lua_to (C-side) :

lua_Number lua_tonumber (lua_State *L, int index);

const char *lua_tostring (lua_State *L, int index);где L — указатель Lua-стэка, а index — абсолютный или относительный индекс переменной в стэке.

( Читать дальше )

Нефть. Торговая Система как завести в рынок 70% депо с риском 1-2% от депо и удвоить депо.

- 06 апреля 2020, 13:25

- |

Всем доброго времени суток. Не ругайте сильно...

Цели данного топика:

1) Получить критические (обоснованные) замечания с указанием ошибок от опытных трейдеров.

2) Найти единомышленников, чтобы торговать вместе в одной команде, поддерживая друг друга или наоборот останавливать, если увлекся торговлей и стал нарушать план торговой системы (ТС).

Коротко о своей войне на фронте трейдерства. С 2005 г. по 2012 г. (нерегулярно) опыт форекса. На фондовом рынке с 2012г. На ФР выбрал фьючерсы. Адреналин тот же ))) Торговля с переменным успехом: краткосрочно депо удваивался, но в долгосрок все-таки сливался. Пришел к мнению: «Тише едешь – дальше будешь». В моем понимании это значит торговать один инструмент. И торговать в долгосрок, т.е. тренд. Желательно тренд торговать с самого зарождения.

В своей ТС использую:

-принципы Доу;

— три экрана Элдера;

-МАСД гистограммы и МАСД и дивергенции в том числе.

Анализирую дневные графики, 4 и 1 часовые.Торговые сделки совершаю на 10 мин. или даже 1 мин. графиках. (Переход на мелкий масштаб позволяет значительно уменьшить стоплос).

Мой личный «граль» это психология, это она мешает заработать, поэтому я решил поменять психологию трейдерства. И пришел к мысли, что «

( Читать дальше )

Зигзаг удачи - 1 апреля 2020

- 02 апреля 2020, 00:32

- |

Кризис приятен тем, что даёт возможность потренировать разные позиции. Никому не интересно читать однотипные под копирку посты «продал стреддл — зафиксировал прибыль». Даже одиночный возглас "будь прокляты хуситы и охрана завода саудитов!" общей картины не менял. Хоть новоявленный опционный псевдогуреныш Г… ая Г… нь и считает, что «торговать мосбиржу западло» и «торговать в кризис дважды западло», но кто он такой, чтобы нам указывать? Поэтому караван идет и на пути ему попался Зигзаг Удачи.

Эта позиция считается базовой уважаемым Каленкович Алексей (enki) .

Низкий ему поклон за науку и за время, которые он мне уделил.

Давным-давно в уже далеком 2017 году эта позиция так и торговалась из месяца в месяц методично и довольно скучно (до февраля 2018 года примерно =) ) на боевом тестовом счете (размером около 100 тыр). Учитывая, что это были месячные опционы на РИ сейчас сам себе удивляюсь, насколько хватало смелости переносить это всё хозяйство через ночь и выходные. =) Nobless oblige

( Читать дальше )

Индикатор поглащение перехай с объемами

- 22 марта 2020, 14:08

- |

сам код:

Settings={

Name="abs_over_vol",

period=20,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(255,0, 0)

}

}

}

--[[

описание свойств:

period - период, за каротрый делается расчет

назначение:

построение поглащения и перехая с использованием объемов

--]]

function Init()

y = 0

return 1

end

function OnCalculate(index)

sz = Size()

n = Settings.period

if index == 1 then

y = 0

end

i = index

if index-n > 0 then

if (C(i) < C(i-1)) and (C(i-1) > O(i-1)) and (C(i) < O(i)) and

(C(i-1) - O(i-1) < O(i) - C(i)) then

y = y - 1*V(i)

end

if (C(i) > C(i-1)) and (C(i-1) < O(i-1)) and (C(i) > O(i)) and

(O(i-1) - C(i-1) < C(i) - O(i)) then

y = y + 1*V(i)

end

if (H(i) > H(i-1)) and (L(i) > L(i-1)) then

y = y + 1*V(i)

end

if (H(i) < H(i-1)) and (L(i) < L(i-1)) then

y = y - 1*V(i)

end

end

return y

end

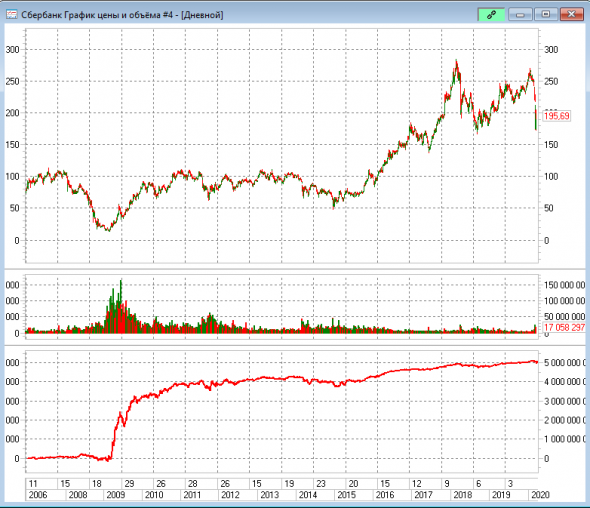

Ждете доллар по 100р? А я Газпром по 1000р!

- 12 марта 2020, 19:00

- |

В комментариях мой прогноз подняли на смех, но давайте рассмотрим сложившуюся ситуацию подробнее.

Если вы поймете те моменты, которые я сейчас буду объяснять, сможете значительно улучшить свою жизнь! В моих планах на ближайшие 8-15 лет вообще не работать, но эти планы напрямую зависят от правильности моих ставок сейчас. За 14-летний опыт торговли на бирже я, действительно, видел многое! 2008, 2014, 2016 г.г – научили меня подмечать закономерности, происходящие в экономике и мире.

Вся экономика делится на бизнес-циклы. И капиталистическая экономика из-за того, что в ней присутствует «долг», склонна к «пирамидингу» и созданию пузырей. Выделим несколько предыдущих циклов:

1992 – 2000 г.г (8 лет) Доллар растет, нефть(Brent) падает.

2001 – 2008 г.г (7 лет) Нефть и недвижимость растет. Доллар очень сильно падает. Напоминаю для тех, кто говорил «не помню, когда бы доллар падал». В этот период он упал с 36р до 22р.

2008 — 2020 г.г (12 лет) Доллар растет, нефть и недвижимость падает.

( Читать дальше )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

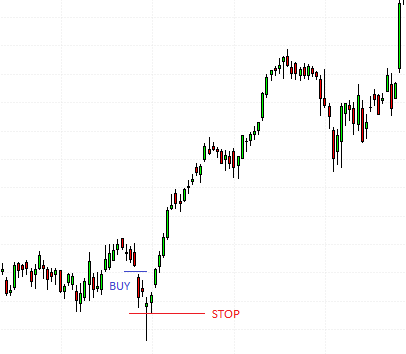

Как защитить стоп от случайных колебаний

- 16 февраля 2020, 15:32

- |

У вас часто случался что угадывали направление правильно, купили актив, ставили стоп, а цена как будто намеренно сначала доходило до стопа выводя вас за бортом с убытком, а потом летал вверх без остановок.

Да, меня тоже такие ситуации бесили очень, а потом я узнал про опционов...

Проблема стоп-ордера в том что он линейно зависим от актива и его ставим на цену актива. А если купить опцион то получим стоп по размеру убытка, независимо от цен базового актива.

Например, купим Call опцион на какой-нибудь акции на страйк $50, с экспирацией на месяц, по цене $100. Это значит купили 100 акции по цене $51 на месяц со стопом на $100 независимо куда пойдет цена акции (страйк $50 + затраты $100 = breakeven $51).

Расчеты P/L на некоторые варианты после покупки такого опциона

1. Цена поднялась до $60. Прибыл = ($60 — $51) * 100 = $900.

2. Цена упала до $10, потом поднялся до $60. Прибыл = ($60 — $51) * 100 = $900.

3. Цена поднялась до $80 с широкимы колебаниямы. Прибыл = ($80 — $51) * 100 = $2900.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал