Избранное трейдера Holod_Dmitry

Беспроигрышная стратегия инвестирования.

- 26 мая 2016, 18:07

- |

Не вооруженным глазом видно, что он отстал от основного индекса в 3 раза! Это достаточно большое расхождение.

http://www.micex.ru/marketdata/indices/shares/sectorial

===========

Далее достаточно посмотреть на бумаги которые входят в индекс электроэнергетики. Посмотреть на их отчетность и показатели.

Самый большой вес в индексе имеют обыкновенные акции ФСК = 19%.

Сравниваем показатели ФСК.

Берем показатели ФСК ЕЭС за 2009г. (когда акции стоили 36к.)

и что мы имеем на данный момент (отчет МСФО за 2015г. и цену акций на ММВБ сейчас)

2009 год ФСК ЕЭС - http://www.fsk-ees.ru/media/File/press_centre/speeches/Presentation_budargin.pdf

МСФО выручка 85,078 млрд рублей

EBITDA 40,37 млрд. рублей

чистая прибыль 5,66 млрд,

стоимость акции

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 22 )

Моя торговая стратегия.

- 26 мая 2016, 16:16

- |

Инструмент: Фьючерсный контракт на индекс РТС.

Таймфрейм: 5 минут.

Money Management :

1.Не более 3-х убыточных сделок в день.- торговля прекращается на текущий день.(по большей части 1-2 сделки в день).

2.Не более 2-х убыточных дней подряд. - торговля прекращается, перерыв 1 торговый день.

3.Если после перерыва, снова повторяются 2 убыточных дня -торговля прекращается, перерыв 5 торговых дней, разбор полётов.

4.Допущена просадка депозита 10% и более — торговля прекращается, перерыв 5 торговых дней, разбор полётов.

5.Риск в сделке — 1.5 среднего движения цены на 5 минутке, но не более 2% от депозита.

Точка вход.

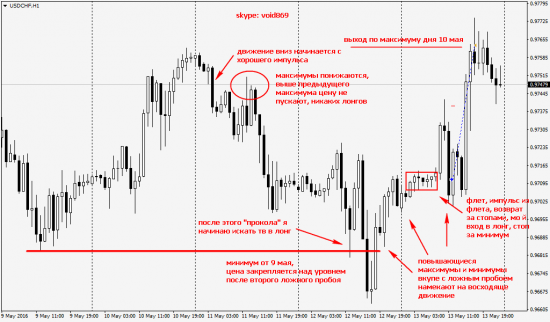

За ориентир беру уровни минимума или максимума текущего дня.Торгую отскок, ложный пробой.Картина входа: рынок обозначил какой то экстремум дня- цену, которую не смогли продавить, в результате чего цена откатывается.Жду повторного возвращения цены к этому экстремуму дня.При повторном возвращение, наблюдаю за движением цены, если цена повторно не смогла пробить этот экстремум, захожу в сделку, после формирования свечи в сторону открытия позиции.Стоп соответственно выставляю за уровень, который цена не смогла преодолеть, но с условием, что размер стопа не превышает 2% от депозита.Цель сделки 45% от среднего дневного движения, которое я смотрю по индикатору ATR.С таким расскладом риск/доходность в каждой сделке соответствует 1 к 4(минимум).Для примера хочу привести скрин сегодняшней сделки. Скрин сделал уже на выключенном терминале, что бы рынок не провоцировал))))))

Можно ли жить на див портфель?

- 24 мая 2016, 15:39

- |

Можно ли жить на див портфель?

В апреле/мае 2008 по просьбе/угрозе/пожеланию/мольбе дражайшей супруги были закрыты все позиции на рынках и начался поиск квартиры. Квартира была «успешно» куплена на пике цен, но слава яйцам все для ремонта и обстановки было куплено до кризиса.

В марте 2009 неожиданно был выплачен бонус, и на эти деньги+зажатые от жены, в апреле 2009 был набран портфель из 10 бумаг, равными долями, почти на 3 мио руб:

Акрон, Уралкалий, МТС, Северсталь, НЛМК, Лензолото преф, Магнит, ЛСР, НКНХ преф, ВМСПО

Портфель практически не трогался до 2015г. (в 2011 была куплена МосБиржа). В 2015 почти полностью убран Магнит и Уралкалий, и куплены ИнтерРао, ФСК, Протек и ММК.

Но речь не о переоценке портфеля, а о див доходе, по годам:

415 тыщ 2011, 478 тыщ 2012, 595 тыщ 2013, 615 тыщ 2014, 875 тыщ 2015, ожидаемый доход за 2016 около 1,2 мио руб.

Можно ли жить на эти деньги? У всех свои потребности.

Доволен ли я результатом? Вполне

p.s. дивы не реинвестируются

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Для кого мы все тут стараемся?!

- 14 мая 2016, 00:32

- |

Я на рынках почти 9 лет, платным обучением не занимаюсь, использую различные виды торговли, тогую почти все инструменты, хоть трейдинг — это не основная работа.

Сначала было много критики, причем, как и в трейдинге, хорошей и адекватной критики было 5% против 95%. Воодушевился. Ребята даже канал создали, чтобы можно было примеры сделок делать, обзоры рынков и пр.

Понимаю, что не все тут трейдеры. Есть люди, кто просто постит информацию, дискутирует, что-то продает (а иногда, даже «барыжит»). Есть много оффтопа. Есть просто говоруны, есть тролли! Сайт большой, топовый, это понятно!

Но есть и трейдеры. Есть, например, трейдеры-психологи, которые торгуют в реале на реальных счетах (привет Павел ;) ), за что респект и уважуха (пусть даже сделки небольшие по объему, но это реальные сделки). Есть «тяжеловесы», например Анатолий Радченко, который старается каждый день для Вас (не думаю, что ему сильно нужна реклама, — за свои 10 минут в день он может заработать достаточно) (привет Анатолий, если есть планы по Украине, дай знать ;) ). Иногда тут появляется Александр Михайлович Герчик (хотя за последний обзор по акциям, видимо, тут его заклевали) — пусть не было конкретных точек входа, но каменты стали появляться еще до того, как люди успели досмотреть видео :) (здравствуйте Александр Михайлович :), если читаете). Не будем перечислять и других, мы все их хорошо знаем!

( Читать дальше )

Классический развод на золоте.

- 12 мая 2016, 15:57

- |

На золоте нарисовали красивую модель, которая называется «обманули дурака на 4 кулака».

Фактически произошел ложный пробой уровня через ступенчатый флет.

Хотел бы ее описать ну и получается дать сигнал...

Вход ровно на уровне с коротким стопом около 10-15 пунктов за уровень.

P.S. модели иногда неожиданно ломаются как бы они не были хороши, а вообще этот паттерн пока что еще не до конца сформированный «слом ступенчатого флета», который я описывал в этом видео:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал