Избранное трейдера Holod_Dmitry

В помощь новичкам и себе на хлебушек. Ч.3

- 28 ноября 2015, 00:28

- |

Вчерашний вход, как уже писАла, был весьма удачным (+20% от ГО). Сегодня немного тестировала робота с мувингом 325 вместо 700. Мне не пронравилось. Запилило ужасно (-3,5% от ГО). Если бы оставила 700-й, получилось бы +5% от ГО. Если желаете, экспериментируйте, я пока буду продолжать тестить 700 ема. Есть идея закрывать половину позы в +40-50пп. Я обычно так делаю на ЕДе (20-30пп), сегодня стормозила, поэтому виню только себя, робот мог закрыться в +. Если бы ставила СЛ в б/у, вышел бы в +-0. В выходные подумаю, как доработать, чтобы закрывать роботом. Результаты буду писать в этом блоге.

Предлагаю всем желающим присоединиться к обсуждению.

Пока размышляла о стопах для этого робота, пришла мысля о 700-том или 325-том Боллинджере и обратном пересечении его 3-5 ема. И стопы там понятно как сразу поставить… Можно даже предусмотреть пробой флета.

Скрипт предложила как вариант для размышлений и развития, а не готовый круглосуточно работающий печатный станок. Как

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

В помощь новичкам и себе на хлебушек. Ч.2

- 27 ноября 2015, 15:41

- |

Скрипт написан для Фортс. Входящий остаток +() для лонга и -() для шорта на начало дневной торговой сессии, поскольку Транзак (Фортс) учитывает сделки за предыдущую вечерку. Т.е., если у Вас есть переходящий остаток с дневной на вечерку, даже если Вы в вечернюю сессию его закрыли/частично закрыли, Транзак в следующую дневную его не видит и учитывает сделки вечерки. Обязательно введите значение vh c + или -, отображающееся во входящих в таблице Срочные позиции клиента или 0, если остатка нет.

Удачи!

Основы стратегии работы по тренду

- 27 ноября 2015, 14:54

- |

Торговля по тренду уже давно стала классикой на рынке, большинство стратегий трейдинга в обязательном порядке учитывают направление движения курса, а некоторые построены исключительно только на нем.

Трендовая стратегия подразумевает открытие всех сделок в сторону движения существующей тенденции, то есть при росте открываются сделки только на покупку, а при падении только на продажу.

Основными задачами использования данного варианта торговли являются – определение направления тренда на выбранном тайм фрейме и расчет величины коррекции и мест ее появления. Эти два показателя и будут служить основой любой из трендовых стратегий.

К сожалению никто не может быть полностью уверен в текущем направлении тренда, можно только предполагать, куда двинется цена в ближайшее время, кроме этого при расчетах направления на рабочем тайм фрейме всегда следует учитывать и более длительный временной промежуток.

И так все по порядку.

1. Определяем направление тренда – сделать это можно несколькими способами:

( Читать дальше )

Когда покупать нефть (индикатор на основе разницы цен фьючерсов)

- 27 ноября 2015, 12:54

- |

Многие ждут разворот по нефти. Но как технически оценить, что он произошел и вовремя войти в рынок. Предлагаю один интересный вариант.

Продолжаю наблюдать за котировками нефти и разницей в ценах между ближними и дальними контрактами. И я бы не хотел здесь обсуждать фундаментальные факторы, которые всем известны и постоянно обсуждаются. Поговорим исключительно о технике и практической пользе.

Контанго в Brent

Связь разницы цен в нефтяных фьючерсах и рост/падение котировок нефти выглядит убедительной. Если поместить на график разницы цен скользящую среднюю, то данный индикатор приобретает практическую пользу. Когда спред пересекает свою среднюю вниз (или стремится к ней, в зависимости от параметра средней), нефть надо покупать.

( Читать дальше )

Как вернуть налог по ФИССам?

- 27 ноября 2015, 10:37

- |

Многие из вас получат доход от операций с фьючерсами за 2015 год. По итогам года ваш брокер удержит с суммы полученного вами дохода подоходный налог (НДФЛ). И вот эту сумму налога вы и можете вернуть. Но кто же вправе это сделать? Получить возврат НДФЛ, иными словами, получить налоговый вычет (или налоговую льготу) смогут те из вас, кто до 2015 года получил убытки (по операциям с ФИССами).

Налогоплательщик, если примет решение об учете убытков прошлых лет, должен обязательно заполнить и сдать налоговую декларацию 3-НДФЛ за тот год, в котором была получена прибыль. Хочу обратить ваше внимание на то, что брокер не учитывает убытки прошлых лет, сделать это необходимо непосредственно самому физическому лицу.

Давайте посмотрим пример: вы получили убыток за 2014 год в сумме 800 тыс. руб. по операциям с ценными бумагами и 250 тыс.руб. по операциям с ФИССами. А по итогам 2015 года операции с фьючерсами прошли «в плюсе» и вами была получена прибыль в размере 900 тыс. руб., с которой брокер удержал подоходный налог (13% от 900 тыс. руб. = 117 тыс. руб.).

( Читать дальше )

Вопрос по неэффективности рынка на S&P 500.

- 23 ноября 2015, 20:46

- |

Почему эта неэффективность существует уже такое длительное время и с какими фундаментальными условиями это связано: дивиденды, отчеты компаний, выплаты бонусов топ-менеджменту, реализация опционов, покупки портфельных управляющих крупных хедж-фондов?

Должно же быть рациональное объяснение этой ситуации. Напишите, у кого какие мысли.

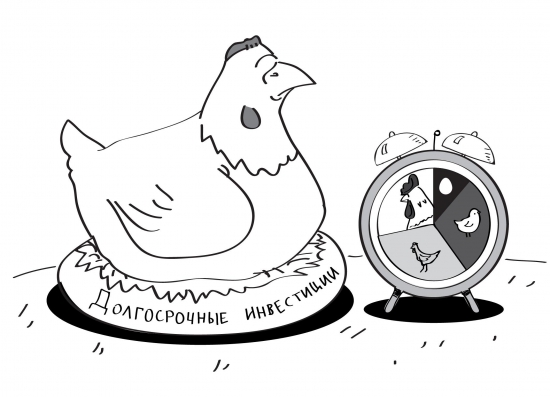

Двадцать способов переиграть рынок #3: сфокусируйтесь на максимизации прибыли за 10 лет.

- 23 ноября 2015, 18:21

- |

В 1991 году Уоррен Баффет в письме своим акционерам написал, что при построении портфеля нужно сосредоточится на максимизации результата за 10 лет. Посмотрите какова ваша доля от прибыли компаний в которые вы вложили. Например вы имеете 100 акций компании XYZ. Прибыль на 1 акцию составляет 1 доллар. Значит ваша прибыль от этих акций 100 долларов. Взгляд на будущее через прибыль компаний является рациональным, так как долгосрочные цены акций зависят от экономических показателей бизнеса.

Как отмечает Баффет, это заставит вас думать о долгосрочных перспективах бизнеса, а не о том, где цена акций компании будет через двенадцать месяцев. Кроме того, это заставит вас сосредоточить внимание на ряде других важных вопросов о прибыли предприятия.

Какую часть прибыли составляет свободные денежный поток в сравнении с частью прибыли которая должна быть реинвестирована для поддержки или расширения компании?

( Читать дальше )

РИ. один из паттернов

- 23 ноября 2015, 01:08

- |

и наоборот: если индекс до 3-го числа растет, то с 5-го его можно шортить с теми же целями или по времени до 9-10 числа.

Ларри Вильямс на валютной конференции Московской биржи

- 21 ноября 2015, 19:07

- |

Удивительная возможность увидеть и услышать его в живую.

Для Шадрина: трейдер с 53 летним опытом на рынке, победитель кубка Роджерса. Показал свою эквити с апреля 2015 по тек дату. Прибыльная и впечатляет.

Торгует золото, e-mini.

Использует паттерны, сезонные факторы, моментумы.

Дополнительно ищет фундаментальное подтверждение.

Рассказывал о 80 недельных волнах на рос рынке. Каждые 80 дней разворот.

Показал свой прогноз на 2016 — он считает что мы сейчас на дне и в начале года (первая половина года) рос рынок пойдет вверх.

Отслеживает перекупленность — перепроданность амер и рос акций.

Сказал что не график движет рынок, а настроение и эмоция.

Статистика показывает что к концу месяца нас ждет ралли. Покупайте за 2 дня до окончания мес., держим 2 дня и выходим. 60% таких позиций в плюсе.

Вы должны задавать правильные вопросы. Как это улучшить. Разные мес разные. Май, июнь плохие. Но в октябре, ноябре и декабре он будет покупать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал