Избранное трейдера Holod_Dmitry

Календарный спред как биржевой инструмент. Все очень кисло.

- 13 мая 2021, 20:45

- |

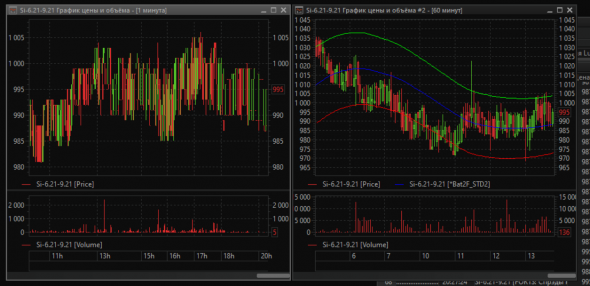

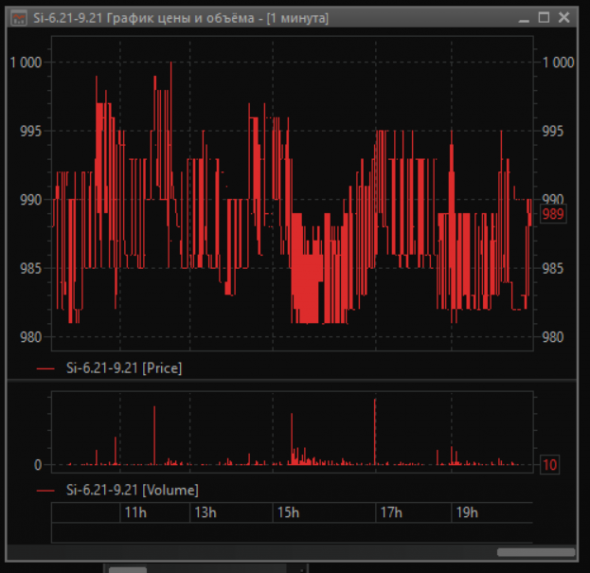

И вот результат на ТФ 1Н (график справа):

Ну, и левая картинка, ТФ 1м, очень показательна. Почти за весь сегодняшний день, размах от минимума до максимума составляет ~20 п. А на ТФ 1Н видим, что такой размах внутри дня правило, а не исключение.

Обратите внимание, заработать 30 пп в сделке на этом инструменте — редкая удача (см. индикатор). Стабильно можно брать в сделке не более 10-15 пп. (это без учета комиссий биржи-брокера). Кстати, это можно делать вполне стабильно и много раз в день, но только 10-15 пп. Но без учета комиссий. Но стабильно и много раз в день.)

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 31 )

Системно тестируем аномалии на Python. Релиз библиотеки Portfolio Quantitive Research (PQR)

- 13 мая 2021, 17:42

- |

Привет! Сегодня не про результаты, а про методы. Закончил писать базовый функционал библиотеки для количественных исследований. Вот что из него можно выжать:

- Моделирование портфелей по кросс-секции и временным рядам;

- Квантильная методика формирования портфелей в % от выборки или фиксированное число инструментов;

- Возможность гибко задавать веса в портфеле по дополнительному фактору (почти smart beta);

- Можно вырывать данные для аналитики на каждом промежуточном этапе: сделки, размер позиций, комиссии, доходность портфелей;

- Возможность относительно точно учесть комиссионные расходы;

- Пока самая простая визуализация и метрики.

Как выглядит итоговая отрисовка:

Небольшая предыстория или зачем писать свой тестер

Не являясь базовым программистом, я пользовался готовыми решениями для бэктестов и особенно долго засиживался на платформе Quantopian. В прошлом году компания не получила нового транша от инвесторов и объявила о закрытии. Вместе с ней сгинул и весь написанный код, а знания синтаксиса несуществующей платформы близки по полезности к 1С-программированию при переезде в долину.

Поработав с другими сервисами, понял, что их существенные недостатки можно разделить на 3 группы:

( Читать дальше )

Портфель или не имей сто рублей, а имей сто друзей и правильно выбирай жену.

- 13 мая 2021, 15:42

- |

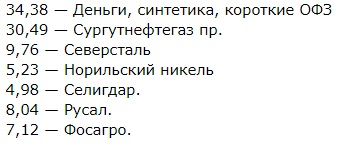

Публикую свой портфель сегодня.

34,85 — Деньги, синтетика, короткие ОФЗ

40,1 — Сургутнефтегаз пр.

5,21 — Северсталь

2,38 — Норильский никель

11,19 — Селигдар.

6,27 — Фосагро.

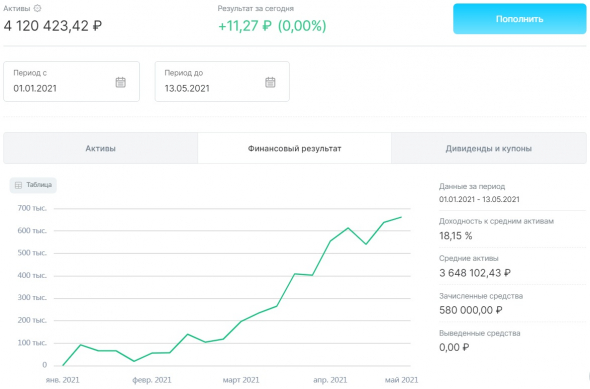

Эквити с начала года выглядит вот так.

( Читать дальше )

Инструмент биржи - календарный спред. Только начал и уже активно не нравится.)

- 12 мая 2021, 20:56

- |

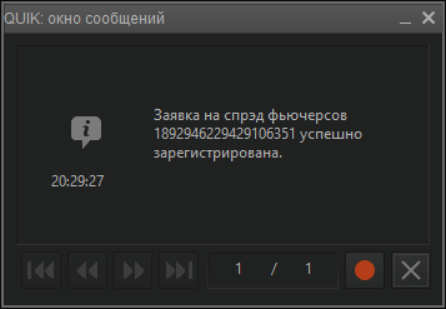

Чего уж там, гулять, так гулять. Но, небольшую такую, без фанатизма. Надо посмотреть как это вообще работает, пристреляться.

Ну, и вот такой у него, у спреда, график:

( Читать дальше )

Биткоин теряет доминирующие позиции на рынке криптовалют в пользу альткоинов

- 12 мая 2021, 18:48

- |

По данным криптобиржи Binance, индекс доминирования биткоина достиг самого низкого значения с июля 2018 года, упав ниже 48%. Юрий Мазур, руководитель отдела анализа данных CEX.IO Broker, прокомментировал для «Известий» текущую ситуацию и куда рынок будет двигаться дальше.

Биткоин на сегодняшний день выглядит достаточно тяжелым для инвесторов, поэтому, очевидно, что участники рынка фиксируют прибыль по этому активу, чтобы перейти в более маневренные и потенциально прибыльные альткоины. Тем не менее, это не значит, что биткоин будет стремительно терять свои позиции на рынке, так как переток капитала будет постепенным и плавным.

Альткоины имеют больший удельный потенциал роста при гораздо меньших вложениях. Так, эфириум — ближайший конкурент биткоина — дешевле BTC более чем в 10 раз. Если брать другие перспективные альткоины, то разница может быть значительно больше.

С большой долей вероятности можно предположить, что, инвесторы будут занимать бычью позицию до конца лета. Это связано с тем, что в сентябре участники рынка будут оценивать риски сворачивания правительствами мер по поддержке национальных экономик. Если закачка финансового рынка со стороны мировых ЦБ прекратится, стоит ожидать глобального оживления по всем активам, в том числе и цифровым. Однако в случае с цифровыми валютами потенциальна как раз активизация медведей.

( Читать дальше )

Календарный спред Si прямо сейчас. (дополнение к bohemian rhapsody)

- 11 мая 2021, 16:55

- |

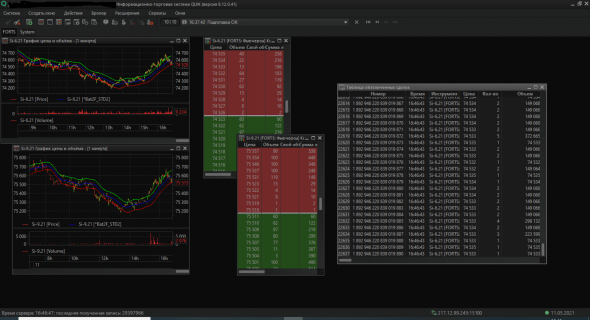

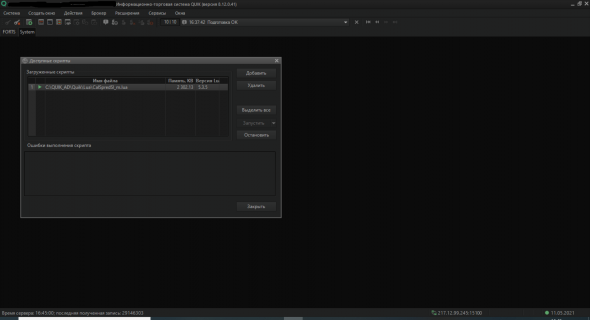

1. Вот такие данные:

2. Вот такой автомат. Реализован на Lua и С++ DLL

( Читать дальше )

Смысл существования человека. Куда мы идём и почему. Новое понимание эволюции. Эдвард Уилсон.

- 11 мая 2021, 09:17

- |

Легальный вывод средств от продажи криптовалют

- 11 мая 2021, 00:41

- |

в интернете масса советов, как обналичить средства, вырученные от продажи криптовалют. Но почему-то среди них нет ни одного абсолютно легального. Мне не очень понятно, все эти механизмы нужны, чтобы не платить налога 13% или потому что такой доход в принципе невозможно легально вывести? Вроде в нашей стране криптовалюты не запрещены.

Допустим, на мой счет в Сбербанке хлопнется 50К долл с какой-нибудь криптоплощадки. Кто-нибудь знает что будет дальше?

Меня спросят скорее всего про происхождение средств. Я честно скажу, что вот, продал Биткоин, купленный 5 лет назад.

Что будет дальше? Деньги заблокируют/конфискуют? Вернут отправителю? Скажут, окей парень, нет проблем, мы как налоговый агент удержим 13%, а остальным пользуйся на здоровье?

Коротко о доходности аренды однушки

- 10 мая 2021, 23:19

- |

Решил сегодня освежить доходность аренды однушки. Квартиры выбирал в новых, но уже обжитых микрорайонах. С отделкой и мебелью. Покупай — и сразу выставляй на сдачу. По Москве получилась такая картина:

По Краснодару — такая:

( Читать дальше )

Как я торгую потенциальные пробои двойных вершин и подобных фигур.

- 10 мая 2021, 17:03

- |

1. Сама по себе фигура не имеет значение. Тут стоит ориентироваться на то, что Вам ближе. Раньше я использовал в основном каналы, но с течением времени, чем больше смотришь на график — тем четче начинаешь видеть и другие фигуры. По моему нынешнему субъективному опыту — лучше всего работают ABCD, треугольники, каналы и двойные вершины («дны»). Раньше хорошо работали ГиПы — но в своей торговли давно не помню успешного опыта применения.

2. Будущего никто не знает — поэтому любой прогноз (кто бы его не публиковал или презентовал) стоит брать под сомнение. Никто в мире, например, не знает — как поведет себя фунт, если достигнет уровня двойной вершины. Можно по предыдущей динамике делать какие-то прогнозы, можно анализировать фундаментальные факторы (чего я вообще не использую в своей торговли) или использовать какие-то еще инновационные техники прогнозирования — но это всегда будет вопрос вероятности. Поэтому основное в трейдинге — гибкость и готовность переформатировать план (подобно тому, как навигатор перестраивает маршрут, если вы отклонились от намеченного пути).

3. Неизвестность будущего порождает многовариантность — но выбор основного варианта для открытии сделки необходимо делать и чем правильнее делается выбор — тем большая вероятность успеха. Посмотрим на примере фунта. Что может быть с ценой далее?

- 1. цена может не дойти до уровня двойной вершины

- 2. цена может мгновенно его пробить/отскочить и больше к нему не вернуться (иногда пробой/отскок случается гэпом на открытии рынка)

- 3. цена может коснуться уровня очень быстро (за секунды) и тут же отскочить.

- 4. цена может пробивать классически — пробой, ретест — пробой.

- 5. в ходе классического пробоя может случиться ложный пробой, т.е. пробой, ретест — пробой в противоположную сторону.

- 6. цена может надолго зависнуть на уровне во флете.

- 7. что-то еще, кроме описанного выше.

4. Подобная ситуация — это случай когда цена попадает в ловушку (стратегии трейдера: выше уровня — лонг, ниже — шорт) и цена стремится победить ее тем, чтобы сделать максимально запутанным сценарий своего движения до самого последнего момента — и трейдер часто закрывает потенциально прибыльную сделку с убытком или большим убытком или оказывается в ситуации, когда открываться уже поздно, или несет потери во флете, когда цена десятки или сотни раз ходит туда-сюда перед настоящим пробоем.

5. Я торгую такие ситуации так: выбираю наиболее вероятный с моей точки зрения вариант движения цены и держусь его до того момента, когда я не признаю факт того, что цена пошла по другому пути. Часто понимание приходит сразу после открытия сделки и я тут же закрываюсь с убытком, бывает, что сразу встаю в противоположную сторону и компенсирую убыток будущей прибылью, а бывает, что терпения хватает вынести все испытания со стороны цены и закрыть сделку с прибылью (причем бывает, что уже на другом таймфрейме).

Я стараюсь постоянно развиваться — строю и анализирую множество прогнозов и вариантов движения цены и расширяю свой кругозор — как можно смотреть на ту или иную торговую ситуацию — в части совокупности используемых инструментов технического анализа и потенциала ожиданий резких трендовых движений (так как в сильных трендах у меня получается больше прибыльных сделок, а в периоды флета, наоборот, растет количество убыточных).

Всем успешных сделок и прибыльного мая!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал