Избранное трейдера iAlexander

Трейдинг чтобы выжить в России - перевод статьи Блумберг

- 26 апреля 2018, 22:56

- |

В последнее время, 54 летняя женщина заработала небольшое состояние когда цены на нефть достигли 3,5 летних вершин. Как и десятки тысяч русских, Орлова говорит, что дневная торговля — это ключ к выживанию в сложное экономическое время: она только что купила новый Infinity и откладывает на квартиру для двух своих внуков.

«Финансовые рынки — это то место где вы можете реально изменить свою жизнь и вытащить себя из нищеты» сказала Орлова, сидя в кафе возле пригородной Московской хрущевки, в которой она живет в трех комнатной квартире. Улыбаясь и показывая на планшет, который она вытащила из своей цветочной сумочки, она добавила: «Со вчерашнего вечера, я подняла 1,5 миллиона рублей».

Она действительно крутая, так как большинство русских, заработная плата которых не покрывает счета, должны работать годы чтобы заработать так много. Всё больше и больше русских ищут дополнительную подработку через поиски удачи на рынках, управление такси, с помощью майнинга bitcoin в Сибири или стараясь выбиться в звёзды YouTube.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 68 )

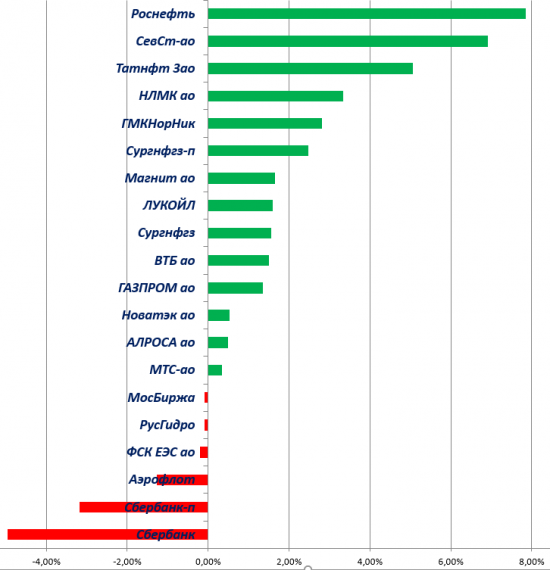

Флюгер Голубых Фишек 26.04.2018

- 26 апреля 2018, 14:33

- |

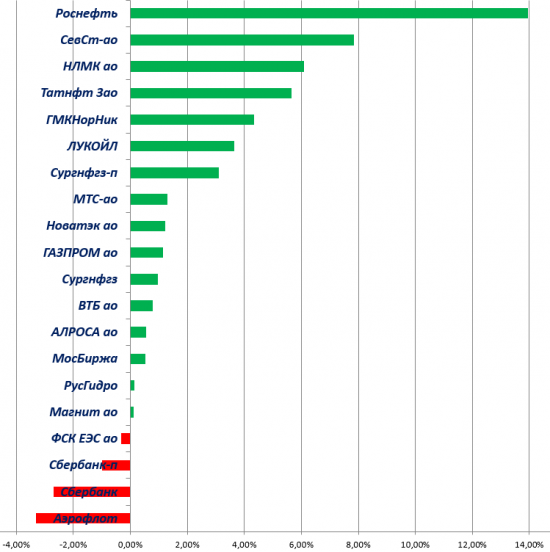

Флюгер Голубых Фишек сегодня:

Если учесть, что из всего списка только 7 бумаг находятся в зоне покупок, пара бумаг находится в зоне продаж, а остальное большинство находится в зоне неопределённости, то можно констатировать, что рынок пока не определился с будущим направлением и продолжает пилить депозиты спекулянтов своей пилой. И всё же, судя по преобладанию зелёного цвета, больше шансов у покупателей, чем у продавцов. Стоит так же отметить, что на недельном таймфрейме, текущая недельная свеча тоже зелёная и уже обновила хай предыдущей недели.

( Читать дальше )

ОПАСНЫЕ консенсус-трейды (лонг по евро и нефти)

- 25 апреля 2018, 18:14

- |

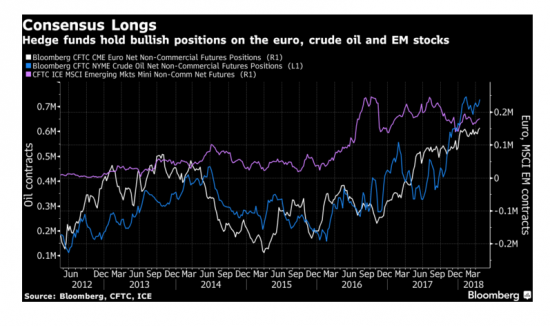

Что такое консенсус-трейды? Грубо говоря, это когда основная масса инвесторов ставит на один и тот же исход. Чем это всегда заканчивается? Болью, разочарованием и конечно же убытками. Хороший пример был пару месяцев назад, когда резко подскочила волатильность на американском рынке акций. Весь прошлый год индекс волатильности (VIX) находился на рекордно минимальных отметках. Абсолютное большинство игроков считало, что такая же ситуация будет и в этом году. И тут рвануло! Волатильность в феврале выросла в разы и убытки у игроков исчислялись сотнями миллионов долларов. Почему так происходит? Есть одна прописная истина, что все не могут заработать. На бирже всегда кто-то должен оплатить выигрыш кому-то. Поэтому так и происходит.

Какие сейчас самые основные консенсус-трейды? Это лонги по ЕВРО, по НЕФТИ и по акциям развивающихся стран (см. картинку ниже)!!!

По доллару уже писал в телеграмме (https://t.me/MarketDumki/317

( Читать дальше )

Вrent.Разметка уровней.

- 25 апреля 2018, 13:21

- |

Быки-марафонцы пришли к финишу =75.15

ситуация развивается своим чередом =медвежьим...

вот и проткнули 74.0..

на очереди высадка по 73.0

указатель поставлен..

сопротивление 74.74 -тут проснётся бычья эйфория..

Магнит- рост

- 25 апреля 2018, 13:16

- |

Смотрим 60-минутный график. Мы только что образовали более старшую синюю волну вверх, но она является неполноценной, т.к. состоит всего лишь из 2х красных младших волн, т.е. ждем третью волну вверх красного цвета и продолжение синей вверх.

Дневка:

Тут идет консолидация, и т.к. старшая синяя и младшая красная направлены вниз, то следующую красную мы должны ждать вверх, т.к. движение уже затянулось.

( Читать дальше )

Единожды солгавши...

- 25 апреля 2018, 11:01

- |

Моя взрослая жизнь включает три больших периода:

— научная работа с 1972 по 1989 год (начал будучи студентом второго курса);

— бизнес с 1988 по 2004 год;

— трейдинг и связанные с ним занятия с 2000 по настоящее время.

Написал эти строчки и увидел, что почву для смены деятельности я в общем-то готовил заранее. Но это так, к слову.

Я не буду здесь описывать свою биографию. Что-то забылось, а что-то просто не хочется вспоминать. Может быть когда-нибудь потом напишу, если Альцгеймер не победит окончательно.

А хочу я здесь написать об одной простой вещи, о людях и их словах.

Самые большие разочарования и потери в моей жизни происходили тогда, когда я верил людям, которым нельзя верить.

Вспоминая ситуацию задним числом всегда можно было определить признаки, что с этими людьми нельзя иметь дела, какие бы заманчивые перспективы ни рисовались и сколь вкусная конфетка не предлагалась в перспективе.

( Читать дальше )

я в лонгах акций, моя геополитика

- 25 апреля 2018, 10:39

- |

( Читать дальше )

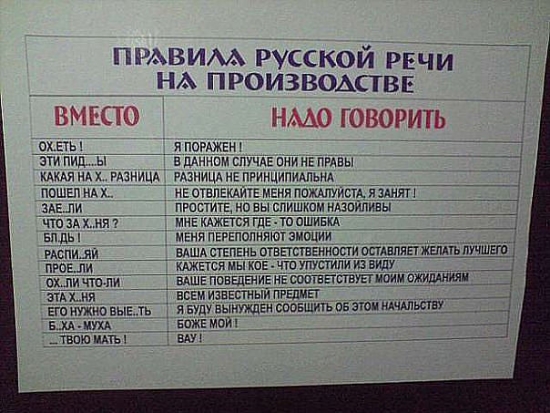

Велик могучий русский языка

- 25 апреля 2018, 09:55

- |

У моего поколения в молодости не было ни айфонов, ни айпадов, ни даже ноутбуков. Зато мы много читали и выработали врожденную грамотность. Не то чтобы идеальную, но все-таки. Это, скажу вам, большой недостаток для современного человека.

Из-за этого недостатка я просто не могу серьезно относиться к людям, которые вместо «пишете» употребляют повелительное наклонение «пишите», вместо «ищете» — «ищите». И много других такого же рода ошибок. И очень многое теряю, потому иногда так пишут и весьма уважаемые в обществе персоны, имеющие большой вес в трейдерских кругах и даже редактирующие книги, написанные весьма известными русскими и зарубежными авторами (в русском переводе).

Точно также мне трудно всерьез воспринимать некоего абстрактного Сидорова, который уважительно называет Сороса Жориком, а нефть пренебрежительно жижей, индекс SP500 сиплым и многое другое. А ведь иногда этот Сидоров пишет интересные вещи, но вопринимать их мешает предубеждение, вызванное неграмотной речью и/или гопническим лексиконом.

Как мне избавиться от этого недостатка не имею ни малейшего представления.

Может кто-нибудь что-нибудь посоветует?

Флюгер Голубых Фишек 23.04.2018

- 23 апреля 2018, 18:10

- |

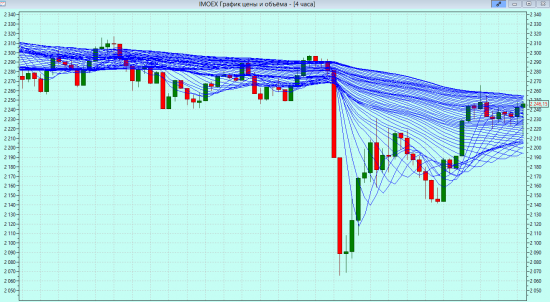

Флюгер Голубых Фишек сегодня:

Ещё в пятницу я говорил о том, что цены многих бумаг и индекса МБ в целом, застряли в боковиках с непонятно размытыми границами. Сегодня прошло уже полдня, но цены продолжают болтаться в рамках всё тех же боковиков, а значит, по-прежнему непонятно, в какую сторону может развернуться рынок. Поэтому, нам ничего не остаётся делать, как предполагать вероятность, проще говоря, «гадать на кофейной гуще».

Сегодня я решил заварить кофе покрепче, поэтому взял не одну скользящую среднюю, а сразу сто))) И на основе вот такого крепкого кофе я сегодня и буду гадать. Начну с общей картины рынка, то бишь, с индекса МосБиржи:

( Читать дальше )

Мои правила инвестирования в акции

- 23 апреля 2018, 10:48

- |

Набросал тут немного всякого..:)

ПредисловиеJ

Инвестировать надо с комфортом для самого себя, важно иметь психологически устойчивое сознание, это важнее потенциальной большой выгоды. Этот комфорт необходим для собственного здоровья, иначе твоё « болезненное состояние» передается не только тебе, но и может отражаться на твоих близких, что недопустимо.

- Мне нравятся компании, которые имеют именно долгосрочный потенциал роста, т.е. от трех и более лет, краткосрочный потенциал я избегаю. Считаю, что гораздо лучше купить по нормальным ценам растущую компанию, чем по низким ценам компанию без потенциала роста и драйверов. Считаю, что при покупке растущих компаний риск меньше чем при покупке просто дешевых компаний. Если я купил растущую компанию, а потом цена стала дешевле, чем по которой я купил, то особо не обращаю внимания, т.к. в итоге рост бизнеса «своё возьмёт», а вот если купить дешёвую, без драйвера переоценки, то есть вероятность, что может быть еще дешевле и бумага может оставаться на этом уровне сколь угодно долго.

- Надо покупать сильные, надежные компании, лидеров своих отраслей. При этом, желательно это делать либо при временных трудностях либо вместе с общем падением рынка, т.к. такие компании имеют большие шансы на восстановление, чем просто ничем не примечательные компании с низкими мультипликаторами.

- Компания должна платить дивиденды или намереваться это сделать в будущем, но размер их, относительно котировки в текущем моменте, не имеет значения, самое главное, чтобы на долгосрочном периоде он увеличивался и было желание мажоритариев его выплачивать, прежде всего себе и желательно стабильно.

Мне нравится иметь ежегодный кэш, кот можно реинвестировать, эффект сложных процентов никто не отменял.

- Обязательная диверсификация, но не более 10-12 эмитентов, на каждого эмитента не более 10%. Т.к. мы, миноритариии, не обладаем достаточной информацией о бизнесах для того, чтобы брать на себя повышенный риск.

- 10-20% активов я держу в облигациях, но не для того, чтобы зарабатывать на них, а с целью инвестировать в акции по низким для меня ценам, при появлении соответствующих возможностей, т.к. рынок периодически их предоставляет. Здесь надо быть охотником, возможно выстрел надо делать не чаще чем один раз в год или два, но ожидания того стоят.

- Низкие мультипликаторы не являются фактором переоценки компании. Это всего лишь предпосылки к более резкому росту бумаги, в случае появления драйвера переоценки. Рынок может сколь угодно долго игнорировать низкие ev/ebidda,p/e .., но рынок не может игнорировать высокие дивиденды, особенно если есть потенциал роста их в будущем, что гораздо важнее просто высоких разовых дивидендов. Никогда не стоит спешить с покупкой бумаг, лучше разделить планируемый объем по частям во времени. Высокие мультипликаторы должны соответствовать будущим ожиданиям, если этого не происходит, то возникают серьезные риски снижения котировок до уровня аналогов.

- Баффет пишет о том, что когда вы видите, что то или иное событие может произойти с высокой степенью вероятности, то делайте большие ставки. Т.е. диверсификация –это защита от неосведомленности. Касательно меня, я не делаю больших ставок, т.к. считаю, что я не обладаю полной информацией о компаниях, я не инсайдер, да и на российском рынке есть своя специфика.

- Я не игнорирую мнения других игроков, аналитиков, т.к. считаю, что любая информация не бывает лишней априори, но делаю выводы самостоятельно.

- Необходимо тщательно, самостоятельно анализировать компании и сектора, т.к. именно обладание информацией помогает не обращать пристального внимания на колебания котировок, пусть даже и существенные. Именно по этой причине, не вижу смысла передачи средств в управление, т.к. больше доверяю «бизнес-среде» в кот работает компания, чем мнению аналитиков.

- Выбираю компании, кот имеют определенную долю экспорта, с целью не обращать внимание на колебания рубля, т.к. изменение на +-10% валюты относительно рубля, может дать изменение ebitda на +-10-30%, что полностью меня устраивает. Кроме того, объемы внутреннего рынка имеют свои пределы, а на экспортных рынках может быть больше возможностей по увеличению своей доли продаж на очень длительном промежутке времени.

- Никогда не инвестирую широким фронтом в индекс, каждая компания имеет свою историю и судьбуJ.

- Доходность моего портфеля и размер активов считаю только в абсолютных цифрах, на основе полученных дивидендов. Т.е. если дивиденды за год получились 10р, то размер активов где-то на 100р, при изменении ставок, разумеется, это соотношение меняется.

- Никогда не инвестирую, если не вижу кратного потенциала роста, пускай и на длительном горизонте.

- Как я отношусь к снижению ставок. Если ставки 4-6%, а дивиденды 8-10%, то мне безразлично, когда случится ожидаемая переоценка тела бумаги, т.к. если не будет переоценки, то я просто буду получать доходность гораздо выше инфляции и буду докупать по возможности. Но слишком долго этот фактор игнорироваться не сможет.

- Я не делаю инвестиции в новые активы, если их перспективы хуже моих текущих.

- Я никогда не инвестирую, не изучив конкурентов эмитента, в том числе и на зарубежных рынках, если компания является экспортером.

- В сырьевые компании захожу и выхожу основываясь на графике цен на их продукцию.

- Если в перспективной компании случилась какая-то беда, и котировки резко на это реагируют, при этом негативные факторы имеют временный характер, то эмитент становится достойным для того, чтобы обратить на него внимание.

- Мне очень нравится сочетание низких цен на продукцию при ежегодно растущих объемах производства и продаж.

- Выхожу из позиции, если вижу замедление роста и ухудшение долгосрочных перспектив, котировка меня при этом не интересует. У меня никогда нет никаких «целей по акциям».

- Мне нравится, когда у хорошей компании снижается база, из кот платят дивиденды, ввиду бумажных факторов, временных проблем и т.д., если котировки на это реагируют, то я начинаю присматриваться к таким эмитентам.

- Если хочу войти в какую-то бумагу, а показатели данной компании в текущем периоде имеют слишком высокую рентабельность, то я жду, пока маржинальность бизнеса придет к средней своей норме либо откатится до приемлемых мне значений, разумеется если котировка отражает эту повышенную рентабельность.

- Мне нравятся компании, у которых инвестиции постоянно превышают амортизацию, это сигнал на потенциальную отдачу в будущем.

- Мне не нравится, когда большой процент прибыли или большая часть операционного потока идёт на дивиденды, при этом капекс стоит на уровне амортизации, это вызывает у меня резко негативные эмоции.

- Мне нравится рост долга, если при этом увеличиваются объемы продукции.

- Мне нравятся хорошие компании, кот имеют высокую долговую нагрузку, при этом появляются перспективы выхода из сложившейся ситуации.

- Мне нравится, когда компания имеет определенные преимущества в сравнении с конкурентами, это могут быть уникальные продукты либо низкая себестоимость –всё это помогает выдержать конкуренцию в сложные времена.

- Мне нравится, когда менеджмент держит или покупает свои акции.

- Мне нравится, когда менеджмент, не скрывая, описывает реальную текущую или будущую ситуацию в компании или отрасли или даже относится критически к положению компании.

- Мне нравится, когда идут какие-то перестановки в руководстве, когда менеджмент не бездействует.., а пытается что-то делать независимо от текущих сложностей или рыночной конъюктуры.

- Мне нравится изначально «покупать маленькие дивиденды» если есть потенциал их роста в будущем.

- Не инвестирую, если не вижу долгосрочный потенциал роста объемов продукции, услуг ..

- Поглощение конкурентов должно быть оправдано приемлемым сроком окупаемости этих инвестиций.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал