Избранное трейдера iAlexander

Алготрейдинг: о чём расскажет RSI?

- 18 октября 2017, 21:49

- |

При бэктестингах индикатора RSI заметил разное поведение на разных активах. На некоторых активах сигналы перекупленности и перепроданности по RSI за короткий период (2-5 дней) работают одинаково хорошо в обе стороны, а иногда преобладает только один сигнал. На крупных индексах за последние 10 лет лучше работает сигнал перепроданности⤴.

При поиске ответа на «Почему?» удалось найти решение для определения оптимального периода RSI и лучших порогов. Итак, проанализируем это вместе на Python.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 32 )

Торговая система "купи-продай".

- 16 октября 2017, 08:10

- |

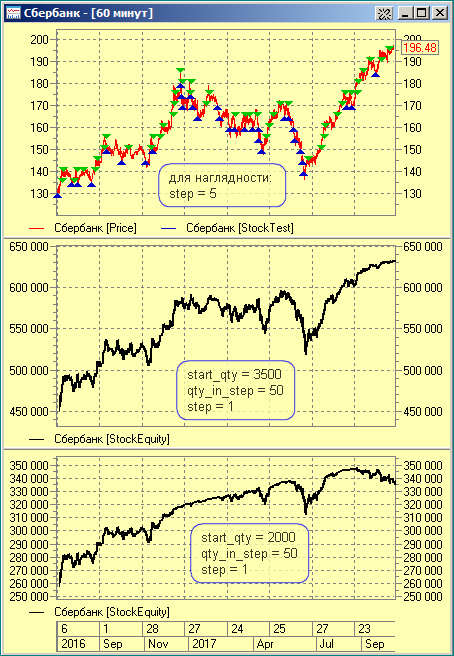

Представляю торговую систему «купи-продай».

Суть ее очень проста: Покупаем некоторое количество бумаг (start_qty), и выставляем заявки по лесенке на продажу через определенное количество пунктов.

Шаг лесенки назовем step. Да, бумаги следует продавать одинаковыми пачками, по qty_in_step лотов.

(Оставляем пока за бортом поста тему — а что делать, если купили, выставили заявки на продажу, а бумага пошла вниз?)

Поведение Equity при разных start_qty приведено на рисунке.

Индикаторы можете скачать со страницы www.xsharp.ru/indikators файл StockTest.zip, два индикатора:

1. StockTest.lua — проставляет метки сделок. Ее следует добавить на график бумаги;

2. StockEquity.lua — строит кривую Equity, следует добавить на отдельное окно.

Успешной игры по тренду!

Итоги 3го квартала

- 06 октября 2017, 15:46

- |

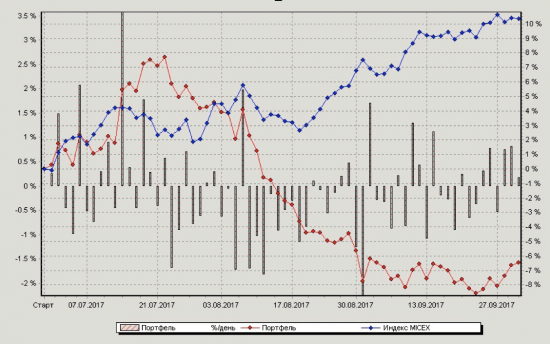

ришло время и нам рассказать про 3-й квартал.

Это как раз тот случай, когда системный трейдинг генерирует «бессмысленные сделки» на взгляд обычного человека. Итог квартала: -6,5% против роста рублевого индекса на 10%. Грусть и печаль.

Основная аллокация систем – на валюте (доллар и евро) и на фьючерс на индекс РТС, а вырос рублевый сегмент. Также утянула в минус переоценка валютного ГО на 2,5%. Задумываемся над вопросом – стоит смещать акцент на спот и акции? Ответ не так очевиден. Если постоянно бегать за вчерашними событиями, то будущие события можно так и не догнать.

Из инноваций и модернизаций управления – встроили в каждую систему модуль автоматического отключения (переход на 1 лот) при достижении максимальной просадки. При историческом моделировании это не всегда увеличивает итоговый выхлоп, хотя положительных результатов больше. Такой подход позволяет более эффективно мониторить портфель систем – аутсайдеры сами отключаются, а системы, выходящие из просадки, – врубаются в бой автоматически.

Обороты на RI и SI падают. Комиссии растут. Деловой сезон на рынке начался. Возможно, он принесет с собой волатильность. Продолжаем изучать новые рынки. Адаптированы и запущены первые системы на криптовалютном рынке (btc, eth, zec и др.) через биржу Poloniex.

Честно о трейдинге или Риск\Смерть - Прибыль\Жизнь.

- 02 октября 2017, 12:04

- |

Мне очень жаль...

Но, нас учил этому «Великий и Могущественный» Джесси Ливермор, да и менее известные лучшие трейдеры мира.

Но, человеческая психология неизменна, так было, так будет… всегда.

Пускай этот пример останется у нас в памяти навсегда!

Риски, а что это такое на самом деле? Это не часть капитала которую мы можем позволить себе потерять, риск нечто большее.

Риски не что иное, как способность\восприятие и умение держать удар, т.е. то потенциально-возможное снижение нашего капитала, т.е. тот уровень просадки при которой мы сможем достаточно быстро оправится от потерь.

Риск — это комфортный с психологической стороны уровень просадки капитала, а не как иначе!

Для меня это 20% на капитал, но пока я не достигал его ни разу (Подразумевается серия убытков подряд, т.е. профессиональная торговля, а не слив за одну сделку).

Информация в первую очередь новичкам, но и опытным торговцам будет не лишнее, ещё раз задуматься над случившимся!

( Читать дальше )

попалась толковая статья про коины... все очень плохо...

- 26 августа 2017, 16:02

- |

habrahabr.ru/company/kaspersky/blog/336036/

100% копипаста...

Шесть мифов о блокчейне и Биткойне, или Почему это не такая уж эффективная технологияАвтор статьи — Алексей Маланов, эксперт отдела развития антивирусных технологий «Лаборатории Касперского»

Неоднократно слышал мнение о том, что блокчейн — это очень круто, это прорыв, за ним будущее. Спешу вас разочаровать, если вы вдруг поверили в это.

Уточнение: в этом посте мы поговорим о том варианте реализации технологии блокчейн, который используется в криптовалюте Биткойн. Существуют другие применения и реализации блокчейна, в некоторых из них устранены какие-либо недостатки «блокчейна классического», но обычно они построены на одинаковых принципах.

( Читать дальше )

Автомобиль с неба на голову или как правильно лудоманить.

- 27 июля 2017, 11:31

- |

статья написана 08.07.2017. в субботу https://smart-lab.ru/blog/408509.php

Самый лучший способ лудоманить, это покупка опционов, не надо думать о всякой херне типа стоп-лосс, и больше цены лотерейного билета не заплатишь. Данный способ я для себя видел самым оптимальным и о нем рассказал в комментариях. И в понедельник 10.07.2017 я принялся покупать колы на брент, заранее распрощавшись со ста тысячами рублями. И вчера у меня на счете оказалась новая крутая иномарка, Карл! Это фантастика! Надеюсь кому то мой топик тоже помог улучшить свое благосостояние и они, как и я воспользовались ситуацией, столь очевидные событие на рынке бывают крайне редко и их не использовать просто грех!

( Читать дальше )

Лучше поздно, чем никогда. Отчет по итогам управления в 2 квартале 2017 года

- 25 июля 2017, 23:47

- |

Во втором квартале мы работали над манименджемтом портфеля систем и риском. Основная задача состояла распределить капитал среди 20+ стратегий на основных инструментах –фьючерс на РТС, доллар/рубль, евро/рубль и фьючерсы на ликвидные акции (Сбербанк, Газпром и др.). После долгих манипуляций и раздумий, что лучше брать в качестве целевой функции – просадку, соотношение дохода и просадки, среднюю сделку получили итоговую эквити с коэффициентов доход риск 5 к 1, включая «жирные» 14 и 15 года.

Хорошо показала себя стратегия на «рубле бочке» (BR+SI) с простой идеей, что нефть и доллар к рублю не могут стоить дешево одновременно.

Мини ралли на валютном рынке в июне месяце также порадовало душу. Рост доллара на 3 рубля теперь вызывает восторг, даже не верится, что бывали движения и по 10 рублей когда-то .

Были опасения, что на закрытии реестров могут разорвать спредовые стратегии, но все прошло штатно. Да и статистически эта гипотеза не подтверждается.

В настоящее время активно изучаем рынок криптовалют и адаптируем софт к торговле на экзотических биржах. Главное опасение на счет риска инфраструктуры – проснешься утром, а сайт чудо биржи не открывается. Тем не менее, всем хочется делать 20% в день.

( Читать дальше )

приватизация госкомпаний как длительный источник негатива

- 14 июня 2017, 16:33

- |

смотрю в рынок… проигрываю мильоны… родил мысль...

приватизация госкомпаний как длительный источник негатива

1 при приватизации менеджмент утрачивает стимулы к эффективной работе, и целенаправленно разоряет компанию, ввергает в безудержные инвестпроекты, набирает долги, чтоб разорить компанию и выкупить полудохлую компанию у государства за бесценок

2 приватизация неотвратима… ибо… нынешний царек и его вротеберги опоздали к раздаче слонов в 90ые годы… и будут стремиться наверстать упущенное...

3 в первую очередь будут приватизированы убыточные предприятия, поэтому все заинтересованы и царь и менеджмент в быстром разорении компаний, чтоб побыстрее выкупить компанию у государства по самой низкой цене… народу это будет явлено как оптимизация расходов и избавление бюджета и государства от боли убытков… и хитрый план по наполнению бюджета...

4 те компании которые сделать убыточными сложно раздробят и приватизируют по частям...

( Читать дальше )

Как ловятся падающие ножи.

- 04 мая 2017, 07:25

- |

dip, Юкос между прочим давал очень приличный отскок. В один присест бумага не рушится.

Руслан Русланов

2017-05-04 07:09:42

Именно так и рассуждают, подставляя ладошки под падающий нож, а то и топор: «Подарок. Возьму на года. Но если что — на отскоке сдам».

Ну так вот по факту будет так: Если будет рост на года, то его начало будет воспринято как отскок и всё будет продано и может быть даже в шорт. А если продолжится обвал, то будут ждать отскока.

Так что шансов нажыть при такой парадигме практически нет. А вот потерять всё — более чем изрядно.

И потом при любом из этих раскладов будет много крика: «Нас обманули! Инсайдеры развели и не дали нажыть!»

При таких случаях… точно заработать может только инсайд… а всё остальное в напёрстки с бандой…

Двоечник

2017-05-04 06:36:02

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал