Избранное трейдера jackan

Математическая задачка № 4 (Грааль №1)

- 14 декабря 2018, 23:34

- |

Придется палить граали. Начинаем.

В массе источников озвучивается мнение, что рынок фрактален. Приводятся примеры с картинками (в т.ч. в книгах неуважаемого лично мной Бенуа Мандельброта) графиков рыночных активов на разных таймфреймах с комментарием, что визуально их различить невозможно.

Попробуем разобраться, так это или нет.

С этой целью обратимся к классике фрактальности — H (показатель Херста, описан много где). Активы с 0.5 < H <= 1 считаются персистентными (трендовыми), при 0<= H < 0.5 антиперсистентными (контртрендовыми), при H=0.5 практически неотличимыми от случайного блуждания.

Понимая, как выглядит персистентность и антиперсистентность, попробуем подобрать другое определение. Итак.

Сначала на любом выбранном периоде истории актива рассматриваем линейные МТС (механическая торговая система). Т.е. она зависит линейно от цены актива.

Далее методом curve fitting (чистый подбор) выбираем МТС, дающую максимальную прибыль.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 31 )

Статистический арбитраж на Санкт-Петербургской Бирже, еще две недели..!

- 14 декабря 2018, 14:21

- |

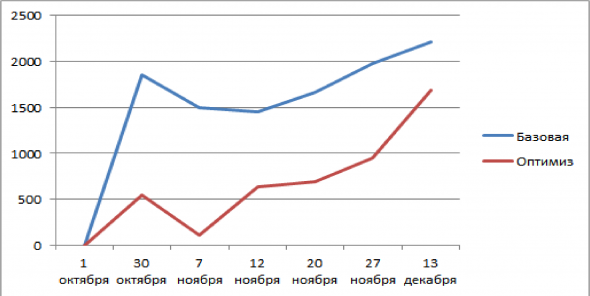

Пролетело еще две недели торгов, мы по-прежнему торгуем статистический арбитраж между двумя крупными американскими банками JP MorganChase (JPM) против Bank of Amerika (BAC) на Санкт-Петербургской Бирже. Напомню, работают две стратегии на этой паре бумаг – базовая и оптимизированная на данных за июль-сентябрь этого года. Базовая тоже была оптимизирована)) в 2017 году и за время своей жизни показала хороший результат и поэтому работает на своих настройках до сих пор (доходность показана с 1 октября 2018 года). Ранее об этих стратегиях:

https://smart-lab.ru/blog/502196.php

https://smart-lab.ru/blog/503647.php

https://smart-lab.ru/blog/504951.php

https://smart-lab.ru/blog/506238.php

https://smart-lab.ru/blog/507864.php

Базовая заработала 230 долларов США, оптимизированная 740 и уверенно догоняет базовую.

( Читать дальше )

Кто может обучить направленной торговле опционами?

- 13 декабря 2018, 21:01

- |

Стопы, усреднения, пирамидинг, эквити, прогрессия и т.д.

- 13 декабря 2018, 19:16

- |

Дальше. Почему вы ставите стоп на 2 % а усредняетесь на весь депозит? Попробуйте торгануть со стопом на весь депозит — результат будет тот же. В любой финансовой деятельности важна работа с рисками, ошибка большинства что они думают что за счет усреднения затащат любое движение — потому начинают вести беспорядочную торговлю. У всех бывали серии убыточных сделок, то же самое с усреднением, вы так же можете схлопатать убыток по всем ордерам, если вместо того что бы думать, будете тыкать по клавишам.

Дальше. На длинной дистанции по моему мнению усреднение менее затратно чем отдавать на откуп стопам. Опять же не забываем что нельзя брать большую нагрузку на депозит одним активом и вляпываться на все одним движением. Достаточно 5-10% на актив, причем этот процент высчитывается заранее на размер сделки с возможностью движения против себя до начала следующей волны.

( Читать дальше )

Торговля CFD на акции

- 12 декабря 2018, 21:49

- |

Хочу написать о своем опыте торговли таким инструментом как CFD. Не буду даваться в в подробности что это такое, так как предположу что читатель уже знает что из себя представляет контракт на разницу цен. Мое внимание к CFD привлекли ребята, которые зашортили Твитер когда он был по 60. А это было почти сразу после IPO. В это время на бирже действует запрет на шорты. Зашортили они его, как не трудно догадаться через CFD брокера IB. Этот замечательный брокер придумал как обойти различные ограничения на американском рынке(плечи, шорты и тд). В личном кабинете ставишь галочку, что хочешь торговать CFD, там же подписываешь несколько документов от британской дочки IB, перекидываешь туда сумму, все он-лайн и эти операции отнимаю не больше пары минут. И вуаля… Можно колбасить на CFD. Что они из себя представляют, во первых ваши заявки попадают в реальный стакан – IB видимо на себя берет акцию, а вам делает запись, что вы владеете CFD. Кстати дивиденды тоже выплачиваются, через корректировку цены покупки, плечи. Теперь о минусах, они есть. На чем обжегся я:

На американских биржах есть правило аптика- запрет на шорт по рынку, если бумага упала больше чем на 10 процентов. Заявку для открытия короткой позиции можно поставить только в оффер. Но с помощью CFD это правило обходилось на раз-два. Скорее всего это объяснялось, что IB продавала существующие бумаги из своего портфеля. Как то я решив, что торговать CFD выгоднее чем акциями, перекинул деньги на счет британской дочки(напомню что это делается через личный кабинет в несколько кликов) и решил купить какую то бумагу которая была под аптиком. Бумага постояв в проторговке повалилась дальше. Стоп не сработал. Я ударил по стакану, как рисовал Шарик в Простоквашино – ВигВам. Позиция не закрывалась, убыток рос. Я предположил что, система считает, что я пытаюсь открыть шорт, и не дает это сделать и оказался прав – вручную переставлял заявку на закрытие лонга в ближайший оффер на протяжении всего падения, на откате меня закрыли. Потерял не много, пару сотен баксов. Написал ругательное письмо через систему тикетов (сообщений). Извинились, сказали о проблеме знают, решают, вернули 200 баксов.Через месяц история повторилась. Я думал что проблема решена, и залез снова. Опять написал тикет. Мне отказали в возмещении. Пригрозил пожаловаться регулятору, на что получил ответ… если вольно перевести с английского… пишите хоть в спортлото, это CFD, а не акции и регулятор британский, так что нам похеру. Вот такой опыт.

Телеграм: RunningBun

Мусор для обывателя, или что предлагают некоторые профессиональные участники своим несведущим клиентам

- 12 декабря 2018, 10:39

- |

Совсем недавно я написал статью «Корпоративные бонды под табу для частного инвестора», где обосновал и показал в чём кроются риски, и как их стоит учитывать при оценки облигаций.

К моему большому сожалению, некоторые профессиональные участника рынка, ведут недобросовестную работу, продавая непросто корпоративные, а откровенно «мусорные» бумаги инвесторам под видам высокодоходных и низкорискованных активов, сравнивая их например с ОФЗ или депозитами в банках, намеренно уделяя мало времени разговору о рисках.

Я уже 2-4 месяца наблюдаю за работой одной из команд. С точки зрения закона к ним нет вопросов, а вот с точки зрения морали – очень много. Набор активов, которые предлагается частным инвесторам (лично у меня не поворачивается назвать портфелем) не выдерживает никакой критики, поскольку туда входят всего 7 бумаг 4-х эмитентов.

( Читать дальше )

Как я оформлял вклад в банке Русский стандарт

- 12 декабря 2018, 02:05

- |

Суть истории, повелся на ставку 8% годовых. Дальше цитирую текст жалобы в банк

10 декабря посетил офис банка с целью оформления вклада. В процессе оформления сотрудник банка навязал открытие карты «банк в кармане» и накопительного счета, заверив что без них открыть вклад не получится. При том что я неоднократно уточнял что меня интересуют только услуги связанные с открытием вклада (в т.ч указал в договоре что отказываюсь от дополнительных услуг) и переспрашивал, точно ли нельзя открыть вклад без карты и накопительного счета и не подключены ли какие то платные услуги к договору. Сотрудник банка еще раз заве ил что программа не даст открыть и что все абсолютно бесплатно.Уже дома просматривая тарифы с удивлением узнал, что стоимость обслуживания карты составляет 90 руб в месяц. Тут же позвонил на горячую линию, объяснил ситуацию и заблокировал карту, которая еще даже не выпущена. Договорились, что 17 декабря подойду в офис банка и закрою договор на карту«банк в кармане».

( Читать дальше )

Краткий обзор доходностей облигационного рынка России

- 11 декабря 2018, 19:12

- |

В представленных ниже таблицах мы еженедельно приводим доходности ряда наиболее ликвидных выпусков. Обязательно условие: облигации должны торговаться на Московской бирже. Этим определяется, в частности, весьма короткий список долларовых бумаг; их пока немного именно на биржевых торгах.

Начнем с госсектора. Отрадно отметить, что 9-е доходности ушли в прошлое. Мало того, 2-летки дают уже явно ниже 8%, и им нужно упасть на 1-1,5% в цене, чтобы вновь оказаться по доходности выше 8%. Рынок стабилизируется. Нерезиденты, увлекшиеся в 2016-2017 и первой половине текущего года в игру carry trade, с рынка ушли. Без навеса продаж рынок стал постепенно отжиматься от не вполне справедливых значений. Если ожидаемые многими значения ключевой ставки будут в рамках 7-8%, то покупка или удержание в портфеле «длинных» ОФЗ выглядит оправданной. Потенциал прироста стоимости тела, скажем, у ОФЗ 26216 – хотя бы 5-6%.

( Читать дальше )

Тестирование модели бычье поглощение на исторических данных

- 11 декабря 2018, 18:59

- |

Тестирование модели бычье поглощение на исторических данных

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели бычье поглощение для прогнозирования будущего движения цены. Модель бычье поглощение выглядит примерно так, как показано на Рис. 1.

Рис. 1. Модель бычье поглощение.

Эта модель возникает тогда, когда выполнены следующие три условия:

1. На рынке есть ярко выраженная нисходящая тенденция.

2. Тело первой свечи черное (цена открытия больше цены закрытия), а второй свечи белое (цена открытия меньше цены закрытия).

3. Тело второй свечи поглощает тело первой.

Перед тем, как переходить к расчетам, необходимо определиться с тем, как мы будем определять нисходящую тенденцию. Для начала дадим определение индикатора RSI. Индикатор RSI вычисляется по формуле:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал