Избранное трейдера java

Друзья нужен совет.

- 02 июня 2015, 21:00

- |

Как сделать онлайн трансляцию рабочего стола 24 часа в сутки без остановки? Уговорил двоих своих учеников на показ всей торговли каждый день. Сегодня проводил эксперимент, трансляцию через ютуб, качество вроде норм, но в хорошем качестве может смотреть тот, у кого хороший скоростной инет. Почему то через 8 часов трансляция автоматически прекращается. Почему так? Может нужно где-то в настройках что-то исправить? Каждые 8 часов создавать новую трансляцию и новую ссылку это не выход. Помимо ютуба есть ли ещё какие либо сервисы для подобной трансляции? Вот пример сегодняшней экспериментальной трансляции уже знакомой вам девушки www.itinvest.ru/trader-liga2/users/wwww/

- комментировать

- ★11

- Комментарии ( 38 )

Наше интервью со Стивом Гриффитсом: как минимизировать убытки и сделать прибыль максимальной

- 02 июня 2015, 16:27

- |

Вот уже 27 лет Стив Гриффитс занимается трейдингом, так что опыта ему не занимать. Мария Гончарова (EXANTE) расспросила его о том, какие стратегии он использует, для того чтобы минимизировать убытки и получить максимальную прибыль.

Вот уже 27 лет Стив Гриффитс занимается трейдингом, так что опыта ему не занимать. Мария Гончарова (EXANTE) расспросила его о том, какие стратегии он использует, для того чтобы минимизировать убытки и получить максимальную прибыль.

– Итак, Стив, наш традиционный первый вопрос. Вы начали заниматься трейдингом в 1987-ом – как вы пришли в эту профессию?

– До этого я был конструктором. Проектировал ракеты. Соответственно, я дружил с математикой и решил применить свои знания в сфере биржевой торговли. В середине 1987-го я бросил работу и занялся трейдингом – вскоре после этого как раз случился крупный обвал на финансовом рынке…

– Можете рассказать о самых больших взлетах и падениях за время вашей трейдерской карьеры?

– Некоторые говорят, что нужно трижды потерять все свои деньги, до того как поймешь, какие стратегии реально работают, а какие нет. Со мной такое случалось два раза – и это действительно помогло мне улучшить свои навыки.

( Читать дальше )

Почему золото

- 02 июня 2015, 13:13

- |

частенько начали задавать вопрос — почему торгую только один инструмент — в частности сейчас золото.

отвечаю:

моя система анализа работает сразу со всеми таймфреймами

этапы анализа:

1 — обязательно начиная с ВЫСОКИХ тф и спускаясь ниже, строятся уровни и определяются модели движения.

1.1 — определив модель движения на одном ТФ я рисую потенциальный вектор этого движения

1.2 — перехожу на меньший тф

2 — на меньшем тф, построив уровни и определив по ним модель движения, так же определяю потенциал вектора.

2.1 — полученный потенциал сравниваю с потенциалом более высокого тф и корректирую общую потенциальную модель движения для двух тф

2.2 — перехожу на еще меньший тф

3… делаю все тоже самое для всех остальных таймфреймов спускаясь по ним до 5 минуток включительно.

в итоге у меня получается некая мождель общего потенциального движения расписанная чуть ли не на пару месяцев вперед.

( Читать дальше )

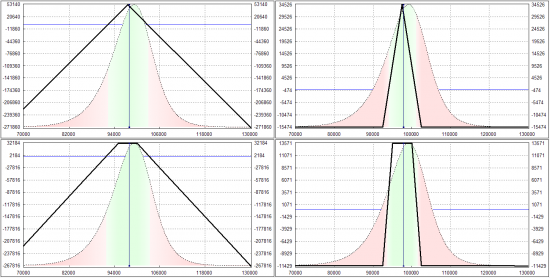

Продажа волатильности, управление позицией

- 01 июня 2015, 16:42

- |

В продолжение топика Продажа волатильности, оптимальная позиция. Попробуем теперь смоделировать управление позицией при продаже волатильности и понять что лучше: дельтахедж фьючом, роллирование или что-то другое. За основу возьмем проданный стрэддл. Хотя предыдущий анализ показывает, что это не самая оптимальная поза при продаже волы — для простоты исследования возьмем именно ее.

Зададим для автоматического поиска NStrike = 1 и получаем такую позу:

Возьмем ее за основу и фиксируем цены открытия. Теперь смоделируем перемещение БА на страйк влево. Сделаем это переносом распределения Q (которое используется для получения текущих цен с рынка). Распределение P получим из нового Q сжатием (т.е. по прежнему считаем что дисперсия у рыночного распределения завышена и поэтому остаемся в продаже волы). Оценка зафиксированной позы сильно упала (с 2.37 на 0.84), но пока еще осталась положительной:

( Читать дальше )

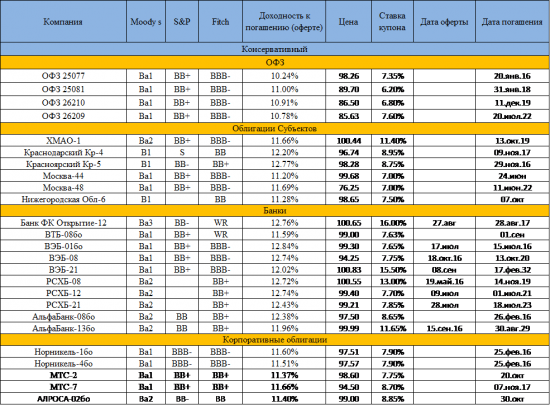

Список хороших облигаций

- 01 июня 2015, 10:56

- |

Полный и обновляемый список на сайте.Также на сайте добавлена возможность просмотра графиков и теханализа на них в разделе обзор компаний — Россия.

Продажа волатильности, оптимальная позиция

- 31 мая 2015, 21:49

- |

При продаже волатильности возникает вопрос — какую позицию лучше всего открыть? Можно продать просто стрэддл на центральном страйке. Но есть ведь много других вариантов. Предлагаю анализ-сравнение различных позиций и поиск лучшей. Анализ сделан на основе распределения вероятностей, где будет БА на экспирацию.

Рассмотрим сначала четыре стандартных варианта: шорт стрэддл, шорт стрэнгл, лонг бабочка и лонг кондор.

Для анализа будем использовать два распределения:

- Распределение P — отражает наше мнение о том, где будет БА на экспу.

- Распределение Q — отражает текущее суммарное мнение рынка о том, где будет БА на экспирацию (если посчитать справедливые цены опционов по Q, то все они будут находиться примерно между текущими бид-асками в стаканах на всех страйках выбранной серии).

( Читать дальше )

Почему я бросил попытки написать price бота

- 30 мая 2015, 13:28

- |

Сказать, что ничего не удавалось нельзя. Делал, удавалось. Под рынки, которые были в свое время: www.TrendMedium.com (моя особая гордость — волновой трейлинг. Читать тут: www.trendmedium.com/download/SurfingYourPositionsWithWaveStops.pdf), Forex Growth Bot — проект отработавший 2.5 года. Т.е. системы создавались, работали и ...

Как человек с математическим складом ума (все таки прикладную математику закончил), постоянно развивающий свои системы, я в конечном итоге пришел к классификации признаков и их анализу. Получая отличные результаты на истории я кнчно был обескуражен тем, что forward тест как правило был безубыточный. В поисках ответа я просмотрел характеристики классификаторов на истории. И нашел ответ на свой вопрос — классификаторы не устойчивы на истории. Т.е. некая целевая функция от классификатора не выдает устойчивый результат. Кто не понял о чем я говорю тот рисует картинки с рогами на графиках и тд. Непрекрытый сарказм, да )))

Поэтому subj

Поэтому — бросайте рисовать идиотские картинки, делать прогнозы и умничать. Это все тупость и потеря времени.

У кого есть мозги — ищете неэффективности. Такие дела. Всем удач.

Нужна консультация технарей, торгующих по вилкам Эндрюса.

- 29 мая 2015, 16:42

- |

Год назад где-то набрёл на пару статей, посвящённых вилкам Эндрюса. Там ещё картинки такие были с очень детальным описанием. Из разряда как медианную линию по вилкам строить и так далее. Сейчас сколько искал — найти не могу. Может у кого ссылочки есть. Хочется эту тему изучить по-глубже. Опять же может книгу какую посоветуете.

PS: Кому не жаль — плюсаните, чтобы больше людей увидело.

В ответ обещаю что-нибудь интересное по волнам Эллиота выкинуть =)

Введение в машинное обучение. Часть 2

- 29 мая 2015, 11:12

- |

После рассмотрения основ машинного обучения в первой части, мы перейдем к примеру использования наивного байесовского классификатора для предсказания направления движения цены акций Apple. Сначала разберем основные принципы работы наивного байесовского классификатора, затем создадим простой пример использования дня недели для предсказания направления цены закрытия — выше или ниже текущей, а в окончании построим более сложную модель, включающую технические индикаторы.

Что представляет собой наивный байесовский классификатор (НБК)?

НБК старается найти вероятность события А при условии, что событие В уже произошло, обзначаемую как Р(А|B) (вероятность А при условии В).

В нашем случае, мы должны спросить: какова вероятность того, что цена возрастет, при условии, что сегодня — среда? НБК берет во внимание обе вероятности — общую вероятность роста цены, то есть число дней, когда цена закрытия была выше цены открытия относительно всех рассматриваемых дней, и вероятность роста цены при условии, что сегодня среда, то есть сколько прошедших сред имело цену закрытия выше цены открытия?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал