Избранное трейдера java

Как и обещал ГРААЛЬ от знакомого трейдера. Часть 2. Идеология рынка.

- 13 февраля 2018, 17:08

- |

Большинство на рынке теряет деньги.

Это факт, закон рынка и неопровержимая статистика.

Логическое следствие 1: «Искать причину движения цены надо не в производных прошлых цен, а в структуре позиций, занятых разными группами игроков.»

Логическое следствие 2: Поэтому смысл всего рыночного анализа сводится к тому, что нужно определить в какую сторону открыто «большинство» и на каких уровнях в текущий момент.

Логическое следствие 3: «Большинство» — это слабые деньги. Потому как они всегда проигрывают сильным деньгам, т.е. меньшинству.

Логическое следствие 4: Если предположить, что «большинство» направленно может открыть свои позиции, что на ценовых пиках и происходит, то мы вынуждены признать что всегда есть некий «контрагент толпы». Более того, если 95-99% трейдеров по статистике проигрывали и будут проигрывать, то соот-но есть некая прослойка в 1-5%, которая всегда принимает выигрыш. Деньги ведь никуда не деваются, а только перераспределяются между участниками. Далее, следуя логике, общее число денежных ср-в у меньшинства (1-5%) больше, чем «толпы».

( Читать дальше )

- комментировать

- ★202

- Комментарии ( 31 )

Абсолютно точный, но не всем полезный ответ (я же математик)

- 13 февраля 2018, 14:50

- |

Оптимальные стратегии

Обозначения:

Ct – цена актива;

dt=(Ct-Ct-1)/Ct-1;

dt – случайна и имеет безусловное распределение P(dt), т. е. точного прогноза этой величины одновременно во все (!) моменты времени не существует (отметим, что существование точного прогноза в отдельные моменты времени не означает детерминированности- антипода случайности, которая подразумевает наличие точного прогноза в любой(!) момент времени) ;

Lt – вся информация, известная к моменту времени t;

Р(dt/Lt-1) – условное распределение dt по Lt-1;

P(dt,,dt-1) - безусловное распределение пары (dt,,dt-1);

Et g(dt) – среднее функции g(x) по распределению Р(dt/Lt-1);

E g(dt,dt-1) среднее функции g(x1,x2) по распределению Р(dt,dt-1);

Mt – оценка самофинансируемого (без вводов-выводов) портфеля в момент времени t;

( Читать дальше )

ММВБ: уровни роста и пузырения

- 11 февраля 2018, 13:05

- |

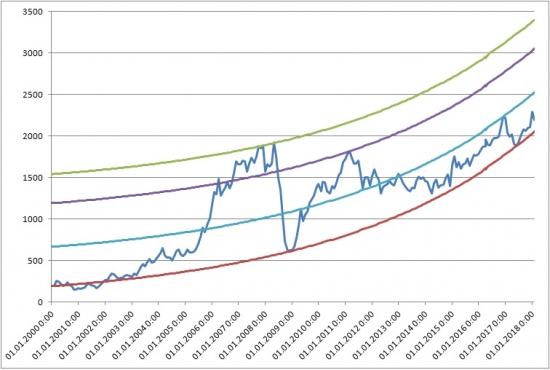

В результате получилось, что за этот период минимальная годовая доходность была 14% годовых (красная линия на графике). Построил график, а на нем получилось, что кривая этой доходности проходит почти что по всем минимумам. Вероятно, совпадение, но всё же.

В результате сразу родилось предположение, если минимумы примерно совпали, то какие могут быть максимумы с учетом той же кривой, но параллельным переносом, что объясняется ростом прибылей, дивидендов и прочее. В итоге получилось три варианта: нормальный уровень роста (синия линия от максимума 16г.), хороший рост(от максимума 11г) и пузырь (от максимума 07-08г). График с результатом представлен ниже (разколбасня — это сам индекс ммвб):

В итоге получилось по графику, что пределы каждого роста — это 2524, 3050 и 3400. В общем-то интересный результат, хотя, возможно, ничего и не значащий. ))))

Записки моего кумира Пети с западного форума.

- 11 февраля 2018, 10:53

- |

Много уже написано пр мат. ожидание и тд. Но тут это описано без заумностей.

Дальше мой перевод:

Процент выигрышных сделок: я не могу делать много выигрышных сделок. Часто их делать легко, часто нет. По моим оценкам этот процесс полный рандом(случайный), следовательно их около 50 процентов.

Средний убыток: Если пробой не развивается немедленно, тогда я знаю, это трабла и я выскочу из позиции раньше чем получу первоначальный стоп. Иногда получаемый лось больше чем первоначальный стоп(гэп на плохих новостях). Ожидаемый средний убыток равен 0,7 от первоначального стопа.

Средний выигрыш: Каким должен быть средний выигрыш, что бы быть в профите? Очевидно что, он должен быть чуть больше среднего убытка, то есть 0,7, тогда среднего выигрыша в размере первоначального стопа будет достаточно. Но я я был бы рад его видеть в размере 1,5 от первоначального стопа. Фокусирование на размере, большем чем 1,5 позволяет хорошим трейдам идти дальше, так как каждый успешный портфель нуждается в нескольких больших выигрышах, чем обычно. Моя оценка среднего выигрыша в районе 1,4. Это в два раза больше чем средний проигрыш.

Формула которая формирует наше преимущество на рынке: процент выигрышей Х средний выигрыш — процент проигрышей X средний проигрыш.

график нефть в рублях для Квика

- 09 февраля 2018, 17:55

- |

1. В папке с Квиком создаем директорию LuaIndicators.

2. В этой папке создаем файл br_rub.lua, туда записываем:

Settings =

{

Name = "BR_RUB",

tag = "USDRUB",

tag1 = "BR",

line=

{

{Name = "brent_rub", Color = RGB(0, 0, 255), Type = 1,Width = 1}

}

}

function Init()

return 1

end

function OnCalculate(index)

local Out = (getCandlesByIndex(Settings.tag1, 0, index-1, 1)[0].close or 0) * (getCandlesByIndex(Settings.tag, 0, index-1, 1)[0].close or 0)

if Out > 0 then

return Out

else

return nil

end

end1. В Квике создаем график с курсом доллара (USDRUB_TOM).

2. К графику добавляем график с брентом (BR-3.18).

3. Идем в настройки графика, в разделе Дополнительно указываем Идентификатор: BR -для графика с брентом, USDRUB- для графика с курсом.

4. Добавляем индикатор (выбираем из выпадающего списка BR_RUB).

5. Уменьшаем ненужные поля. Если график не отобразился — даблкликаем на графике — жмем Применить:

( Читать дальше )

Исследуем падение рынка дальше

- 09 февраля 2018, 16:33

- |

Сортируем ММВБ по падению за неделю. Отбрасываем шлак с оборотом менее 10 млн руб в день.

Получаем лидеров падения:

В целом, падение достаточное синхронное.

В Регулярный #1 мы сделали предположение, что в случае коррекции будут падать бумаги с высокими мультипликаторами, высокой долей в индексах (Сбербанк, ГМК Норникель, Московская биржа, Новатэк, Лукойл, Яндекс).

Газпром, Мосбиржа, Лук упали > индекса (-4%)

ГМК, Сбер, Новатэк, Яндекс упали < индекса но >-3%.

Теперь перевернем сортировку и посмотрим кто лучше рынка на падении:

( Читать дальше )

Ловушки тестирования и оптимизации

- 09 февраля 2018, 03:55

- |

Я лично ничего, кроме форвард тестирования для себя пока не нашёл. Поделитесь, если кто сталкивался и успешно использует подобные методы.

Что можете сказать про алгоритм бустинга AdaBoost?

Нефть BRENT - моя борьба.

- 06 февраля 2018, 12:04

- |

Попробую начать, если интереса особого не будет, то и быстро закончу :)

Сам не всегда понимаю, зачем люди выкладывают свои сделки, свои позиции и т.п. Ну да ладно...

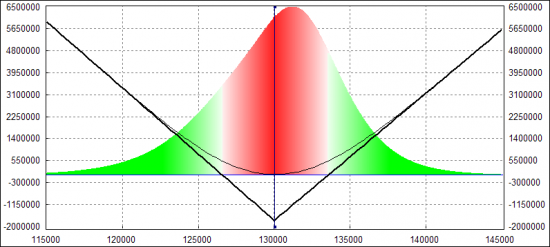

На сегодняшнее утро я был обладателем счастливой позиции — пока выигрывающей у рынка в этой серии (BRH8). Приведу её для понимания:

Фактически, это набор из двух бычачьих спредов 67/68 и 69/70 плюс длинный пут-67.

Сегодня ночью цена фьючерса ушла на 67, и мне стало жалко упустить возможность продать время, много времени, и именно на страйке 67, оставив фактическую дельта-нейтральность.

Как там в тетрисе-то (сразу оговорюсь, это касается только тетриса)? В жизни многое хитрее :)

( Читать дальше )

Дельта-нейтральность через матожидание

- 04 февраля 2018, 22:35

- |

Возникла тут одна идея — как можно было бы добиваться дельта-нейтральности опционной позиции. Хотел бы поделиться, может, получится интересное обсуждение. Но сначала — предыстория вопроса.

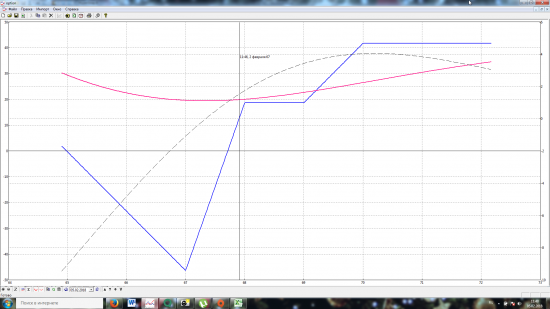

Итак, допустим, мы торгуем какую-то дельта-нейтральную стратегию. Это может быть и покупка-продажа волатильности, и котирование ММ, и календарный арбитраж между разными сериями или еще какая. Главное, после открытия опционной позиции (по выгодным, как нам кажется, ценам), нужно добавить фьючерсов в позу (лонг или шорт), чтобы минимально зависеть от того, куда пойдет базовый актив (БА). Как это сделать? Самое простое — посчитать дельту по Блеку-Шоулзу (БШ) и выровнять эту дельту соответствующим количеством фьючерсов. Рассмотрим на примере покупки волатильности:

Здесь дельта БШ равна нулю и, по идее, нам все равно, куда пойдет БА. Правда будет сильная зависимость от веги, но этот риск здесь рассматривать не будем, только риск от движения БА. Судя по картинке и по тому, что дельта БШ = 0 — у нас нет такого риска. Но если мы в реале откроем эту позу, то обнаружим, что есть почти 100% корреляция эквити с БА. Если она положительная (растет БА — растет PnL, падает БА — падает PnL), то, значит, у позы фактически положительная дельта. Если корреляция отрицательная (растет БА — падает PnL, и наоборот), то фактически у нас отрицательная дельта. Несмотря на то, что БШ показывает нам нулевую дельту. Перефразируя известное выражение, можно было бы сказать так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал