Избранное трейдера java

Наука! Как происходит заражение вирусом и как реагирует иммунитет

- 18 марта 2020, 23:17

- |

Всё что касается вирусов — очень сложно! Поэтому мы и наблюдаем такой ажиотаж!

Чтобы по минимуму в этом разбираться, нужно хотя бы знать следующие термины:

1) Дезоксирибонуклеиновая кислота;

2) Рибонуклеи́новая кислота;

3) капсид;

4) рецепторы и корецепторы;

5) мембрана;

6) связь ключ-замок;

7) интеграза;

8) протеаза;

9) обратная транскриптаза;

10) домен;

11) транскрипция;

12) мессенджер;

13) цитоплазма;

14) репликация;

Вирусы размножаются в клетке. Но каждый вирус специализируется на определенных клетках!

Так ВИЧ заражает Т-лимфоциты, Грипп поражает эпителий гортани и легких, коронавирус поражает эпителий верхних дыхательных путей, легких и желудочно-кишечного тракта, Герпесы поражают нервы и вызывают нейроинфекции, гепатиты поражают клетки печени и т.д.

Как вирус проникает в клетку:

Т.е. 1 вирус попав в клетку организма, превращает её в фабрику по производству новых вирусов.

Как реагирует иммунитет? Обычно если вирусов немного, то зараженные клетки успевают уничтожить лимфоциты и натуральные киллеры.

Но если доза вирусов досталась большая или иммунитет ослаблен стрессом от слива депозита во время кризиса на рынках, то фабрика эта вирусная успешно запускается!

Но не всё так плохо! В организме есть сигнализация! Если вирус попадает в клетку, то клетка начинает индуцировать и выбрасывать вокруг себя особые белки интерфероны. Эти белки дают сигнал соседний клеткам и клетки блокируют свои мембраны, не давая вирусам попасть внутрь себя. Также подается сигнал иммунным клеткам, что тут что-то не так и надо начинать работу.

Что касается интерферонов, то тут вообще всё очень сложно:

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 27 )

Лучшие бумаги недели. Выпуск 310 – обновления для среды

- 18 марта 2020, 07:05

- |

Лучшие бумаги недели. Выпуск 310 – обновления для среды

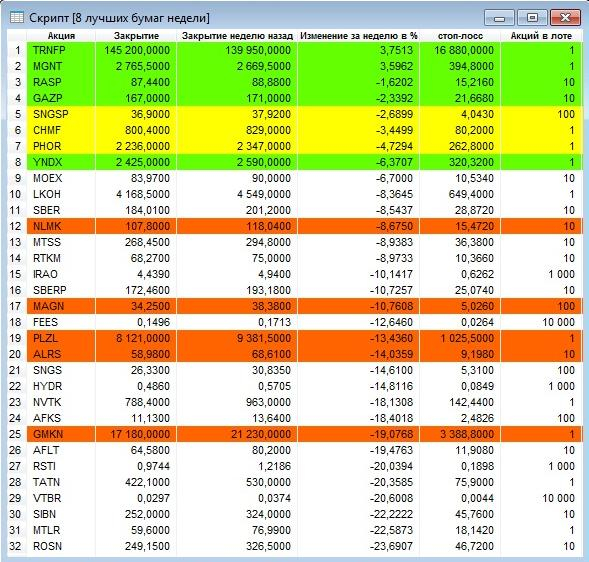

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 10.03.2020 по 17.03.2020. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 18.03.2020.

Внимание! Список 32 наиболее ликвидных акций для системы BWS изменился в 2020 году: из-за снижения объема торгов ушли Мосэнерго и М.Видео, вместо них пришли Yandex и АФК Система.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

( Читать дальше )

Подборка книг для финансиста

- 15 марта 2020, 11:43

- |

Фундаментальная оценка

Инвестиционная оценка. Инструменты и методы оценки любых активов

Асват Дамодаран

Если кратко, то этот шлакоблок в 5 кг про Ебетду. Оцениваем отчёты, покупаем акции, получаем дивиденды.

- Полный спектр моделей, используемых аналитиками для оценки.

- Примеры из реального мира, во всем их несовершенстве и со всеми особенностями.

- Иллюстрации с различных рынков, находящихся как в США, так и за их пределами.

- Изменение параметров оценки в зависимости от конкретных условий.

- Выбор моделей оценки: чем руководствоваться?

Ориентирована на менеджеров высшего звена, предпринимателей, инвесторов, профессиональных оценщиков, сотрудников инвестиционных компаний и банков, а также преподавателей и студентов.

( Читать дальше )

Точность и кучность волатильности (GARCH)

- 15 марта 2020, 01:15

- |

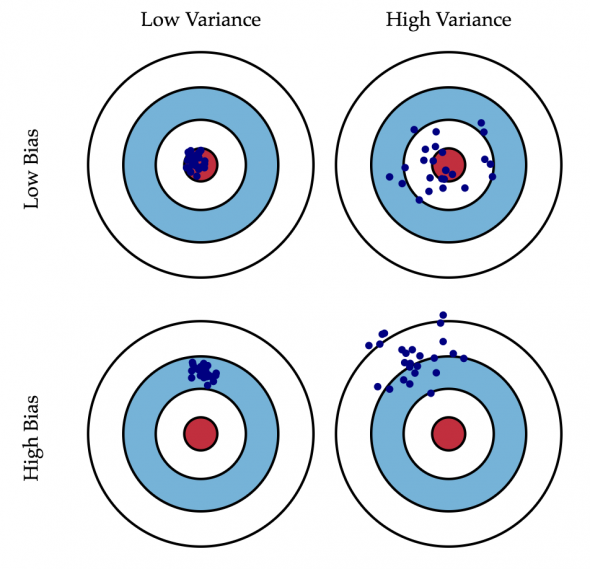

Игра в угадайку — она как стрельба: можно угадывать точно, а можно угадывать кучно.

Иллюстрация. 1 и 2 столбец — кучная и не-кучная угадайка, 1 и 2 строка — точная и не-точная угадайка.

Аналогично и с угадыванием волатильности.

Лучше, конечно, вообще не угадывать волатильность, лучше её предсказывать, а ещё лучше — измерять или просто знать. Поэтому, мы будем волатильность не угадывать, а измерять, чтобы наш арбитраж, который мы собираемся над ней совершить, выглядел бы соответственно. А измерять волатильность мы будем в предположении Блэка-Шоулза о лог-нормальном распределении приращений цены актива-подложки, и потому будем пользоваться специально припасёнными математиками для этого случая инструментами: среднеквадратичным отклонением — СКО. Но измерять волатильность мы будем тоже не просто так — не просто в лоб по СКО, а GARCH методом, предполагающим, что чем дольше мы измеряем нечто, тем точнее у нас это получается. Мы же не просто измеряем всё-таки, а делаем это весьма интеллектуально!

( Читать дальше )

Новичкам. Дельта-хеджирование. Как прогнозировать куда пойдет цена при помощи дельты?

- 14 марта 2020, 20:05

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Дельта и хеджирование стратегий".

Изучив данный материал, мы окажемся на 115 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан всего лишь на 115/400=29%.

Понравилось то, как пишет Саймон по теме греков:

Чтобы узнать больше об опционах, необходимо изучить так называемые «греки» (параметры риска опционов, названные буквами греческого алфавита). Не пугайтесь абстрактного характера этих терминов. Большинство трейдеров не имеют математического образования! Советуем вам наглядно представить практическое значение этих показателей или просто зазубрить их. В дальнейшем это обязательно сработает.

Самый важный параметр опционов — дельта. Это отношение изменения премии опциона к изменению цены базового актива. Дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на один пункт. Например, цена длинного опциона колл с дельтой 20 увеличится на 0,2 пункта при росте цены базового актива на 1 пункт.

( Читать дальше )

Личные антикризисные тактики - вспоминаю и пользуюсь в 2020

- 14 марта 2020, 17:19

- |

Спекулятивно. Из декабря 2014 года: Продажа валюты на пиках истерии с одновременной купля-продажа Областных облигаций и ОФЗ с длинной дюрацией, которые обладают наибольшей волатильностью. Например, ОФЗ 46020.

Спекулятивно. Из мая-сентября 2008 года: игра против неправильных гэпов. Утром до 12-00 (Мск) продажа активов на неправильном гэпе (утренний рост против падающего тренда) с последующей установкой заявок на откуп по ценам закрытия гэпа и ниже цены закрытия предыдущего дня. Цель 1: уменьшение средней цены покупки актива. Цель 2: уменьшение налоговой базы (для режима FIFO)

Спекулятивно. Из сентября-декабря 2008 года: кризис ликвидности: у кого кэш во время маржинальных распродаж, тот выиграл Большой куш. Кризис ликвидности характеризуется недоверием юридических лиц к друг другу в реальном секторе экономики. Начинаются банкротства юридических лиц. Помню стакан продавцов акций Сбербанк-преф на нижней планке по котировке ниже 11 руб/акцию. Как будто у всех спекулянтов закончились деньги. Одновременно и навсегда… Тогда казалось, что это конец биржи.

( Читать дальше )

М-да, посмотрел и удивился

- 14 марта 2020, 11:04

- |

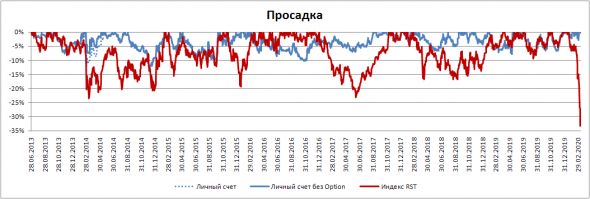

Недавно я писал о его маленьком «юбилее»: он пробил 10000 пунктов (начальная дата 31.12.1998 со значением 100). А сегодня, взглянув на график просадок, который я веду с момента последней модификации моих систем, я с удивлением обнаружил, что за это время мы имеем дело с его максимальной просадкой, если взять за начальную дату 28.06.2013

( Читать дальше )

Немного про котировки в момент текущих падений

- 13 марта 2020, 02:42

- |

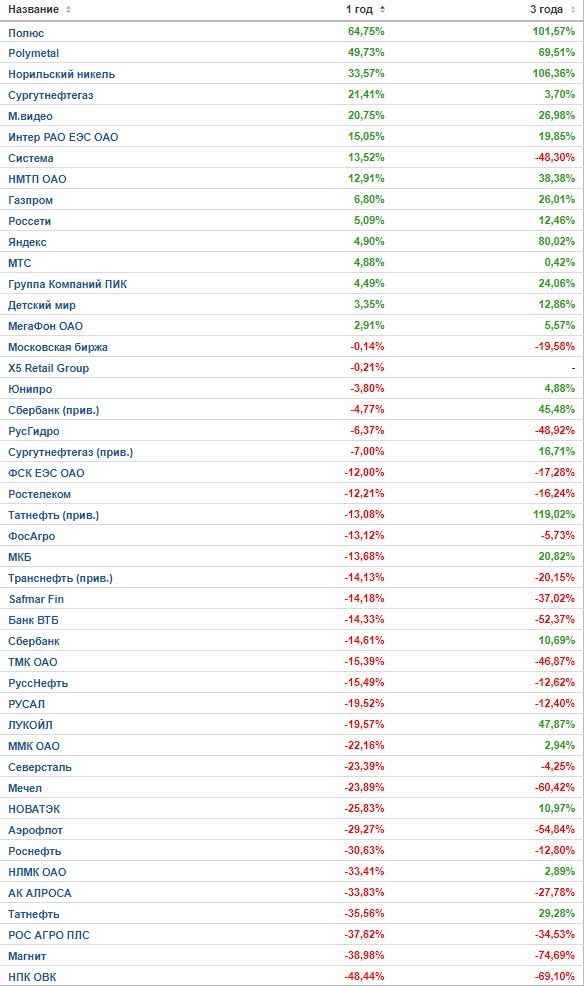

Может быть это кому-то будет интересно, особенно тем, кто планирует докупать свои любимые акции.

1) индекс ртс (сортировка за 3 года)

2) индекс ртс (сортировка за 1 год)

( Читать дальше )

Старожилы, вас призываю

- 12 марта 2020, 20:55

- |

Ситуация на рынке серьезная. Много депозитов испарилось и много еще испарится. Но инвесторы народ более живучий как мне кажется, нежели активные трейдеры.

Расскажите как лучше действовать на ваш взгляд. Думаю многим новичкам и тем, кто таких обвалов еще не видел будет полезно услышать ваши мнения.

👍Первое интервью Уоррена Баффета: советы для долгосрочных инвесторов

- 12 марта 2020, 20:53

- |

Я обожаю Баффета, обожаю его мудрость и интеллект, посмотрел с удовольствием это видео и...

Ниже я выписал почти все идеи этого интервью:

👉Первое правило: не теряйте деньги

👉Вы не теряете, если покупаете акции весьма дешевле их стоимости

👉Самое важное качество инвестора — подходящий темперамент, а не интеллект

👉Инвестор должен быть стабильной личностью

👉Грэм говорил: ты не прав или не прав, потому что тысячи людей согласны или не согласны с тобой

👉Большинство думает о том, что акция будет делать в следующий год

👉Они не думают об акции, как о части бизнеса

👉Если я покупаю хорошую акцию, я не расстроюсь, если рынок закроют на 5 лет

👉Цена акций ничего не говорит о бизнесе

👉Бизнес говорит сам за себя

👉Я лучше сначала прикину сколько стоит бизнес, а потом посмотрю на биржу, совпадает ли цена с моей оценкой

👉Мне нравится в Омахе — тут мало информационных раздражителей

👉У орущей толпы слишком короткий фокус, а короткий фокус не способствует долгосрочным прибылям

👉Здесь в Омахе я могу сфокусироваться на том, сколько стоит бизнес

👉Не купил ни одной технологической компании за 30 лет, покупаю только то, что понимаю

👉Чтобы зарабатывать, тебе не надо делать деньги в каждой игре

👉Есть 1000 компаний, это не бейсбол, тебе не надо брать каждую из 1000 подач, тебе достачно взять хорошую одну:)

👉Я вообще могу ничего не покупать два года

👉Скука — не может быть проблемой профессионального управляющего активами

👉Академики на бирже потребляют слишком много данных, и слишком много всего умеют.

👉Если у них есть молоток в руке, они будут искать гвозди

👉А я буду думать об инвестициях как бизнесмен думает о своем бизнесе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал