Избранное трейдера jk555

Бонусное дополнение к скучным лекциям о трейдинге_3

- 04 марта 2015, 11:12

- |

Внимание как часть нашего мышления в разрезе трейдинга

Существует два основных вида внимания: избирательное и устойчивое.

Избирательное внимание — основа быстрого познания, концепта. Скальпинг или торговля импульса построена на избирательном внимании. Это внимание помогает нам выбирать момент входа и выхода из сделки на минутном или 5-ти минутном графике. Мы можем наблюдать за динамикой стакана, графиком пристально и принимать решение.

Однако, бездумное использование такого внимания может быть опасным, ошибки могут приводить к большим плачевным последствиям. В трейдинге это может привести к тильту.

Устойчивое внимание или сосредоточенность — это способность удерживать внимание на выбранном объекте (рынке) продолжительное время. Это является необходимым условием эффективной работы. Для того, чтобы видеть картинку на бирже целиком, не забывать про мани-менеджмент и не замыливать свой взгляд минутным графиком, нам нужна концентрация, чтобы преодолевать препятствия, удерживаться от соблазнов, становиться профессионалом. В первую очередь концентрация на правильную карту мышления, пока это не стало привычкой.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 5 )

Фильм Бёрдмэн. Анализ

- 25 февраля 2015, 21:20

- |

Фильм **вно.

Ну то есть лучше конечно, чем Левиафан, но все УГ. Почему я пишу это сюда, а не в оффтоп или персональный ЖЖ? Потому что трагический сюжет фильма является иллюстрацией к моему посту: Почему я не хочу чтобы моя дочь была моделью или сын футболистом. Это фильм о вреде, который наносит слишком быстрый успех долгосрочному счастью человека. Такой же фильм можно было снять и про трейдера, который заработал слишком рано и слишком много, а потом всю жизнь живет в тени воспоминаний о былом величии и страдает. То есть про про «сбитого летчика».

О чем фильм? Актер играет в театре. Но все его знают как Бёрдмана, потому что это был его самый известный фильм 20 лет назад. И этот Бёрдмэн постоянно висит в голове у актера. Чувак на измене. Он психует, и совершает эмоциальные и нелогичные поступки (я не люблю фильмы про людей, которые поступают именно так). Очень символично, что актера этого играет Майкл Китон. Майкл Китон снялся в двух первых Бэтменах в 1989 и 1992 году. Я совершенно не понял, почему Китона поменяли на Вэла Килмера в 1995 году для фильма Бэтмен навсегда. Для меня Бэтмен это всегда был прежде всего Китон, а остальных после него я уже не воспринимал. Короче, не знаю так ли все в жизни у Китона. как у главного персонажа этого фильма, но получилось очень символично, тем более что я Китона больше ни в одном фильме не видел после Бэтмена:)

Ну а вот условное графическое обозначение счастья бердмэна

Кооперативная многозадачность в LUA как неплохое подспорье для ваших роботов

- 25 февраля 2015, 17:59

- |

Вступление

Материала по LUA для новичков, мне кажется, более чем достаточно. Вот с более продвинутыми идеями какой-то напряг. Добавлю одну в общую копилку.Сам я не работорговец, но язык их понимаю и даже говорю на нескольких диалектах поэтому глупо не использовать недолюдей для разной черновой работы вроде набора и сброса опционной позы, удержания дельты и т.п.

LUA сам по себе конечно ущербный во многих аспектах, но это не мешает использовать его сильные стороны на благо своего депозита. Одной из таких сильных сторон я считаю встроенную поддержку кооперативной многозадачности. Думаю нет смысла объяснять что это такое, т.к. профессионалы и так знают, а не профессионалам это вряд ли будет интересно. Другое дело практическое применение этой штуки. Вот своими соображениями на этот счет я сегодня и собираюсь поделиться.

( Читать дальше )

Слухи, сделки, опасения (карта рынка) ^UPDate tab^

- 25 февраля 2015, 12:20

- |

Пояснения к таблице:

Нарушившие критерии 69-Т (69-Т, один из первых «рычагов контроля» за банковским сектором, появился весной (апрель кажется) 2013 года, является, совместно с банковскими нормативами — т.н. «гласным» критерием (т.е. его параметры известны и есть параметры его расчета) — не столь критично, хотя систематическое нарушение ведет к негативным последствиям. Также по этим банкам часто появляются слухи по части отчетности...

Упреждая вопросы — «полутона» по критериям — 172-Т… тут норматив есть, а методы расчета — у кого как — есть/нет… (в зависимости от отношений с ЦБР)… «понятийные критерии» — к примеру — доля вкладов физ.лиц в пассивах...

Нарушение нормативов и слухи — здесь по КИВИ прошла весьма нехорошая ситуация, также по отчетности у них вырисовывается весьма печальная картина, вероятно, что они могут попасть в раздел №13 БЭСП, а это уже «лакмусовая» бумажка к серьезным санкциям от ЦБР.

( Читать дальше )

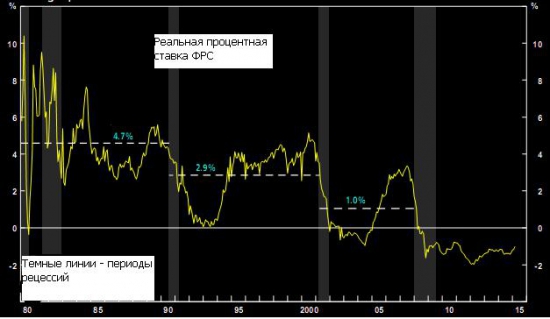

Еще раз о процентной ставке ФРС

- 22 февраля 2015, 17:23

- |

Хотелось бы еще добавить к предыдущей дискуссии о процентных ставках в США. Как мне представляется, некоторые связывают динамику процентных ставок, их повышение в данном случае и динамикой – ростом индексов S&P и DJ. Либо связывают с флуктуациями данных ВВП в сторону их повышения. В реальности же ФРС на это не обращает внимания и для нее в контексте повышения ставок важен рынок труда, где существуют серьезные отклонения от исторической нормы, несмотря на постоянно снижающийся показатель самой безработицы.

Еще раз хотелось бы обратить внимание на то, что с 1980 года на каждом бизнес цикле средняя реальная процентная ставка становилась все ниже и ниже. На графике видно, что в последнем бизнес цикле 2001-2007 она составляла уже всего 1%. Текущий жецикл начался фактически в 2009 году и продолжается уже более 5 лет, а реальная процентная ставка отрицательная. Затем, вместе со ставкой снижается и сам рост ВВП (см.график).

На графике видно, что в среднем в 1980-е и 1990-е рост составлял 3,1%, то по прогнозам бюджетного комитета Конгресса США на период 2015-2025 он будет уже только 2,1%.

( Читать дальше )

Баффетт дал сигнал на покупку России.

- 21 февраля 2015, 22:00

- |

«Я покупаю акции, когда лемминги бегут в другую сторону». (Уоррен Эдвард Баффетт)

Уоррен Баффетт, февраль 2015, Тульская область

Перед самыми выходными Moody's понизило рейтинг России до «мусорного», прогноз негативный.

Berkshire Hathaway Inc (компании Уоррена Баффетта) принадлежит 24,669,778 акций (11.5% капитала) Moody’s Corporation.

Баффетт – погнал леммингов в обрыв!

Мусорный рейтинг на ровном месте может вызвать хаос, обвал котировок российских акций и взлет доходностей долгового рынка.

Самый удобный момент — войти «большим и умным деньгам» в наш рынок, и Баффетт через офшоры (чтобы не привлекать внимание) сделает это.

«Дорогие» Exxon, ConocoPhillips, Phillips 66 и Suncor Energy – Баффетт продал в конце 2014 года, чтобы купить «дешевые» Газпром, Лукойл, Газпромнефть, Татнефть и Нижнекамскнефтехим…))

( Читать дальше )

Последствия понижения рейтинга

- 21 февраля 2015, 02:28

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал