Избранное трейдера Вадим Джог

Где инвестору найти тихую гавань?

- 19 февраля 2021, 10:18

- |

В период повышенной волатильности на рынках многие долгосрочные инвесторы ищут спокойную бухту без резких просадок и взлётов. И такая гавань есть — сектор потребительских товаров первой необходимости.

В статье мы разберем:

— что это за сектор;— какие отрасли в него входят;

— почему сектор защитный;

— на каких игроков делать ставку.

Что это за сектор?

Потребительские товары первой необходимости (consumer staples) — такая категория продуктов, от которых потребители не могут отказаться, независимо от финансовой ситуации. Всего к этой категории относят 6 отраслей:

- продукты питания;

- товары для дома;

- напитки, включая алкоголь;

- предметы личной гигиены;

- табак;

- ритейлеры, которые продают всё вышеперечисленное.

Таким образом, становится понятно, что сектор товаров первой необходимости — нецикличный, то есть котировки компаний не так сильно снижаются на фоне общего падения экономики и не так сильно увеличиваются с её восстановлением.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 4 )

Kimberly-Clark. Анализируем компанию для долгосрочного инвестирования

- 17 февраля 2021, 19:54

- |

$KMB Kimberly-Clark

Корпорация, производящая потребительские товары личной гигиены. Выпускает продукцию под брендами Huggies, Kleenex, Kotex и др. Котировки акций на момент написания статьи: $132,00. Текущая капитализация: $44,7 млрд. Годовой отчет вышел 25го января 2021 г.🧾

🔹История. Все началось в 1872 г., когда Джон Кимберли и Чарльз Кларк со товарищи вложили $42000💵 в открытие целлюлозно-бумажной фабрики. В 1889 г. небольшой городок The Cedars (хотя там население было сотня человек, так что — деревня 🏡) был переименован в Kimberly в благодарность за строительство там нового завода. Компания считается изобретателем туалетной бумаги в рулонах 🧻, женских гигиенических прокладок, одноразовых носовых платков, бумажных салфеток и полотенец. Сегодня Kimberly-Clark занимает порядка 8% мирового рынка средств личной и детской гигиены.

🔹Дивиденды. Kimberly-Clark относится к дивидендным аристократам, выплачивает дивиденды с ежегодным повышением 49 лет подряд.📈 В 2021 г. Kimberly-Clark обязалась платить $4,56 на акцию или ~3,5% годовых по текущей котировке. Процент выплат из чистой прибыли (и свободного денежного потока (FCF)) за последние 15 лет находится в районе 60-65%. Ежегодный прирост дивидендов с 2005 г. в среднем 5,6%☝️ (

( Читать дальше )

Налоги с облигаций и дивиденды акций США на ИИС

- 10 февраля 2021, 16:14

- |

Приветствую, друзья!

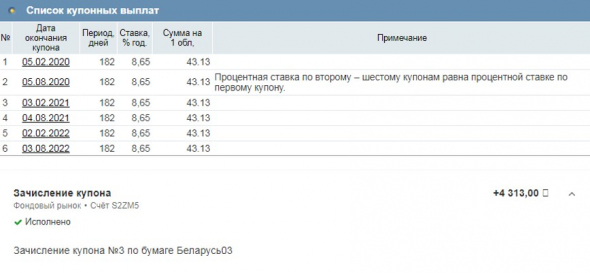

Как вы знаете, с 2021 года купоны по всем облигациям облагаются налогом в 13%. Но есть и плюсы, если купон приходит на счет ИИС (тип А или тип Б) то налоги не удерживаются сразу.

Для ИИС тип А данный налог будет удержан в момент закрытия счета, что неплохо. До тех пор мы сможем использовать эти деньги для инвестиций, а инфляция будет играть в нашу пользу, а не в пользу налоговой в данном случае.

Пришел купон по облигациям Беларусь-03 на счет ИИС, налог не был удержан. Схема действительно работает, на обычном брокерском счете (Тинькофф) налог в 13% удержали.

Еще момент по поводу дивидендов с акций США. Я покупал в прошлом году акции AT&T на счет ИИС, чтобы посмотреть на формат выплаты дивидендов. На днях получил дивиденд на счет ИИС в рублях (был сконвертирован по курсу ЦБ на день зачисления на счет). Данные акции были куплены на Мосбирже, с точки зрения декларирования валюта не принципиальна.

( Читать дальше )

Как заработать на высоких зарплатах в США

- 02 февраля 2021, 10:20

- |

Роботизация — это социально-экономический феномен, который стал неотъемлемой частью четвертой промышленной революции в мире.

В статье мы посмотрим:

- каков рынок роботизации сейчас;

- какие основные регионы сбыта промышленных роботов;

- какие сектора промышленности США могут пострадать от повышения заработных плат;

- какие основные игроки на рынке промышленной роботизации.

Мир переходит на автоматизированный труд

Роботизация, как социально-экономический феномен, стала неотъемлемой частью четвертой промышленной революции в мире ввиду резкого скачка вычислительных мощностей компьютеров, популяризации искусственного интеллекта в производственных зонах, а также замены дорогостоящего человеческого труда. Согласно данным аналитического агентства Mordor Intelligence, мировой рынок роботизации промышленных процессов в 2020 году был оценен примерно в $24 млрд, а к 2024 году показатель достигнет $74 млрд, что соответствует среднему годовому росту в 20,4%.

( Читать дальше )

Вопросы в электромобилях 2

- 27 января 2021, 09:19

- |

прикинул сколько нужно энергии одномоментно для повторения опыта бензинового авто.

Коменты в целом привели только к одной мысли что запаса 300 км хватит для города за глаза. И сам заправляюсь не полный бак а как раз километров на 300. Просто есть запас бака на всякий случай на дальняк или про запас, который не тянет карман.

Но вопрос зарядки остается открытым и это провод на ночь. Тоесть гараж, паркинг со счетчиком, свой дом. Стоять на заправках по часу не вариант.

Плюс у екара идет разряд за ночь как у смартфона. Если холодно и без провода, батарея не греется, тоже минус ресурс и пробег.

Свой дом не хочу. Гараж в наше время уже не актуально т.к. далеко будет и сносят их периодически.

Допустим есть паркинг, договорился подключить розетку. Что тоже не факт что дадут, так как мощности дома ограничены. Может первым владельцам и дадут, но потом под вопросом.

Потом посчитал стоимость за пробег, немного усреднено и округленно :).

( Читать дальше )

Куда вложить 300 000 рублей в 2021 году?

- 21 января 2021, 18:07

- |

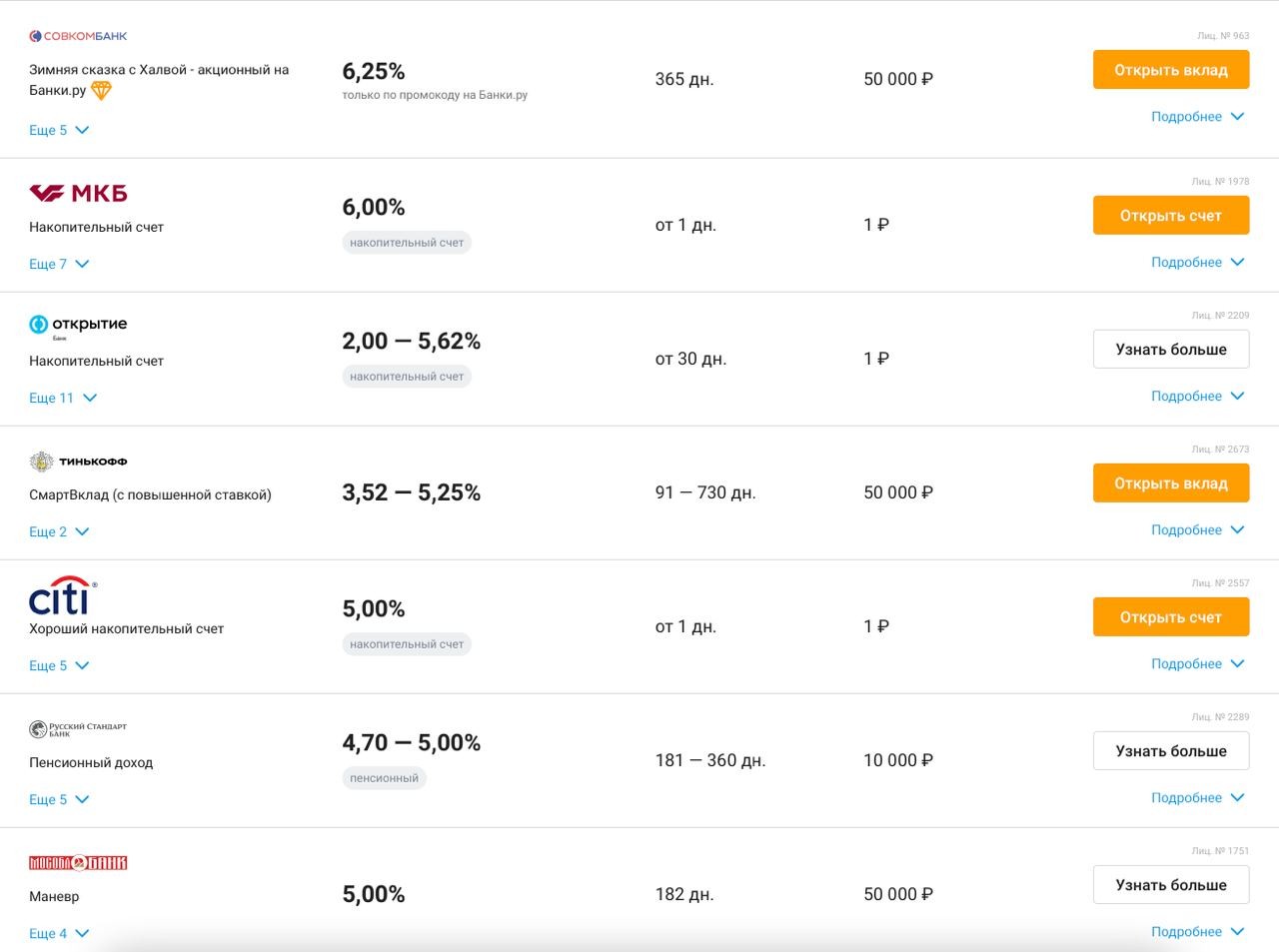

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Самая оперативная информация в моем Telegram «ИнвестТема»

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

( Читать дальше )

На Московской бирже начались торги биржевым фондом дивидендных акций

- 19 января 2021, 12:31

- |

19 января на Московской бирже начались торги паями рублевого БПИФ "ДОХОДЪ Индекс дивидендных акций РФ" под управлением УК «ДОХОДЪ».

Торговый код фонда – DIVD.

Фонд следует индексу «ДОХОДЪ Индекс дивидендных акций РФ» (IRDIV). Получаемые дивиденды по акциям полностью реинвестируются.

Минимальное количество бумаг в фонде – 15, ребалансировка будет производиться каждые полгода.

Минимальная сумма инвестиций – 1000 рублей.

При покупке паев на срок более трех лет действует налоговый вычет, паи также могут приобретаться на индивидуальные инвестиционные счета (ИИС).

сообщение

Диверсификация акций по странам.

- 18 января 2021, 19:30

- |

В поисках диверсификации своих активов по странам я начал искать возможности простого инвестирования в акции других стран.

Выбор бирж ограничен Московской и Санкт-Петербургской.

Кроме акций стран США, Китая, Германии и Казахстана, которые доступны через фонды, а также отдельные бумаги, обнаружил ещё следующие страны доступные к покупке через СПб биржу:

1. Бельгия

Anheuser Busch Inbev SA NV (ABI) — крупнейший в мире производитель пива.

2. Бразилия

Natura & Co Holding SA (NTCO) — косметическая компания.

Vale SA ADR (VALE) — горнодобывающая компания.

3. Израиль

SolarEdge Technologies Inc (SEDG) — комплектующие для солнечных панелей.

4. Индия

Dr. Reddy’s Laboratories Ltd ADR (RDY) — фармацевтическая компания.

Icici Bank Limited ADR (IBN) — банковская и финансовая компания.

5. Тайвань

Taiwan Semiconductor Manufacturing (TSM) — производство полупроводниковых изделий.

( Читать дальше )

15 мифов о дивидендах

- 14 января 2021, 17:31

- |

МИФ

Здесь стоит разделить ответ на два. Подход к выплате дивидендов у компаний, представляющих развитые рынки (яркий пример — американский рынок) и представляющих российский рынок — разный.

Американские компании, как правило, выстраивают свою многолетнюю дивидендную политику так, чтобы она была предсказуемой, а дивидендный поток для инвестора был стабильным. Размер дивидендов часто не зависит от свободного денежного потока или прибыли компании. Размер дивидендов, как правило, стабилен на протяжении долгих лет и даже немного повышается год к году. В такой системе прогноз дивидендов — нетрудное занятие, и наибольшую сложность составляет вопрос, будет ли компания прерывать (сокращать) выплату дивидендов в трудные времена (которые происходят довольно редко). По данным анализа Citi “What works in Equity Markets”, предсказание дивидендов у аналитиков в разы точнее, чем предсказания выручки или прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал