SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера katasma

Я - Капитализм (часть первая)

- 24 марта 2018, 18:05

- |

Предисловие:

Дела шли неплохо. Но особенно успешно они пошли после начала Гражданской войны. Фирма наживала бешеные деньги на поставках продовольствия армии. Только в марте 1861 г. она заработала 17 тыс. долларов, а к концу 1862 г. Рокфеллер не знал даже, куда вложить образовавшийся излишек капитала.Таким образом, военные поставки явились первым важным источником его обогащения. В этом смысле деловая карьера Рокфеллера мало чем отличалась от эволюции других финансовых магнатов. Многие из них, и не только в Америке, составили свои богатства па военном бизнесе. Писали, что среди мотивов, двигавших действиями Рокфеллера в Гражданскую войну, важное место занимали патриотические чувства, его симпатии и солидарность с северянами.

Однако не Джон, ни его брат Уильям, впоследствии постоянный участник его предприятии, не откликнулись на призыв пойти в армию Севера. Только Фрэнк, второй брат Джона, записался добровольцем. Но когда выяснилось, что Фрэнку не хватает 75 долларов на обмундирование, Джон отказал ему в этой сумме. Он действовал вполне в духе уроков, преподанных отцом, и продолжал действовать так же дальше, отказав семье Фрэнка в материальной помощи, хотя сам не знал, куда девать деньги. Дети брата умерли от голода и были похоронены в семейном склепе. По возвращении из армии Фрэнк велел вырыть их трупы и захоронить в другом месте. «Я не хочу, — заявил он, — чтобы кто-то из моих близких покоился в земле этого чудовища, этого монстра Джона Дэвисона Рокфеллера».

( Читать дальше )

Дела шли неплохо. Но особенно успешно они пошли после начала Гражданской войны. Фирма наживала бешеные деньги на поставках продовольствия армии. Только в марте 1861 г. она заработала 17 тыс. долларов, а к концу 1862 г. Рокфеллер не знал даже, куда вложить образовавшийся излишек капитала.Таким образом, военные поставки явились первым важным источником его обогащения. В этом смысле деловая карьера Рокфеллера мало чем отличалась от эволюции других финансовых магнатов. Многие из них, и не только в Америке, составили свои богатства па военном бизнесе. Писали, что среди мотивов, двигавших действиями Рокфеллера в Гражданскую войну, важное место занимали патриотические чувства, его симпатии и солидарность с северянами.

Однако не Джон, ни его брат Уильям, впоследствии постоянный участник его предприятии, не откликнулись на призыв пойти в армию Севера. Только Фрэнк, второй брат Джона, записался добровольцем. Но когда выяснилось, что Фрэнку не хватает 75 долларов на обмундирование, Джон отказал ему в этой сумме. Он действовал вполне в духе уроков, преподанных отцом, и продолжал действовать так же дальше, отказав семье Фрэнка в материальной помощи, хотя сам не знал, куда девать деньги. Дети брата умерли от голода и были похоронены в семейном склепе. По возвращении из армии Фрэнк велел вырыть их трупы и захоронить в другом месте. «Я не хочу, — заявил он, — чтобы кто-то из моих близких покоился в земле этого чудовища, этого монстра Джона Дэвисона Рокфеллера».

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 7 )

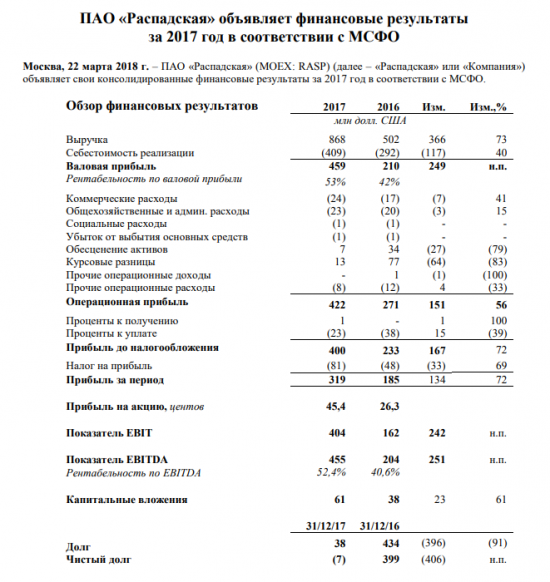

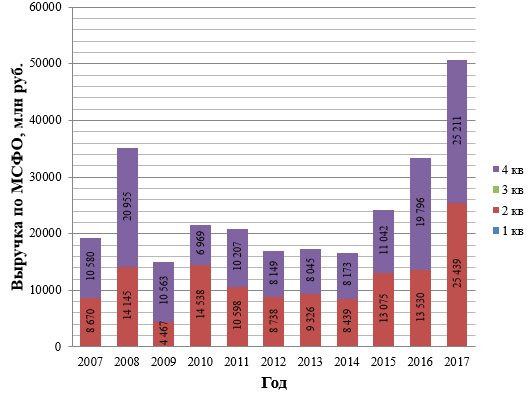

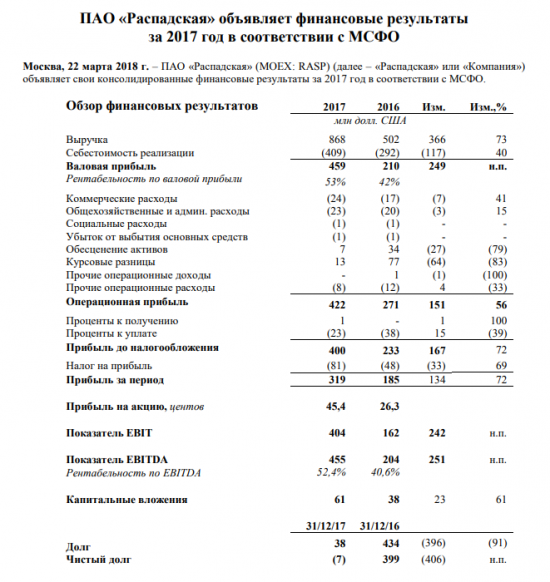

Распадская. Эмоции в сторону, трезвый расчет.

- 23 марта 2018, 02:10

- |

Всем привет!

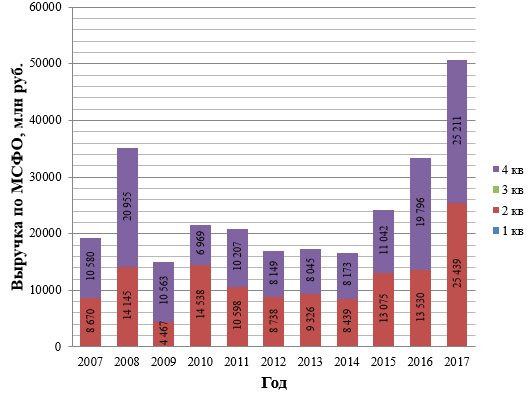

Сегодня был опубликован отчет Распадской по МСФО за 2017 год. В презентации данные в долларах США, на графиках в рублях.

( Читать дальше )

Сегодня был опубликован отчет Распадской по МСФО за 2017 год. В презентации данные в долларах США, на графиках в рублях.

( Читать дальше )

Шестнадцать советов от легендарного инвестора Уолтера Шлосса

- 21 марта 2018, 10:37

- |

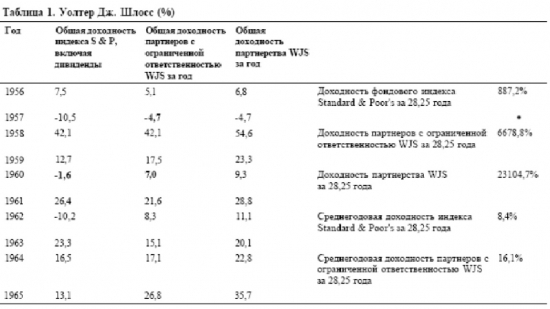

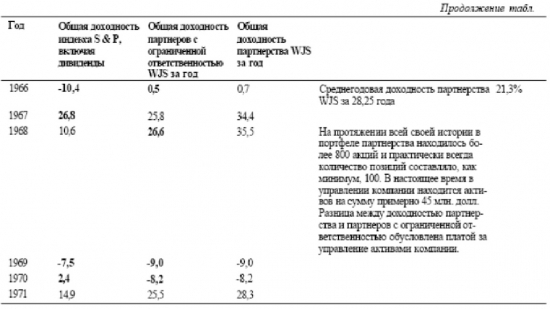

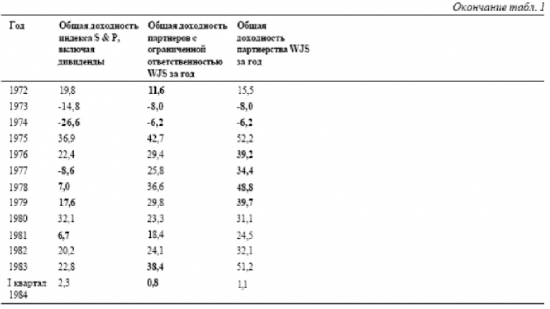

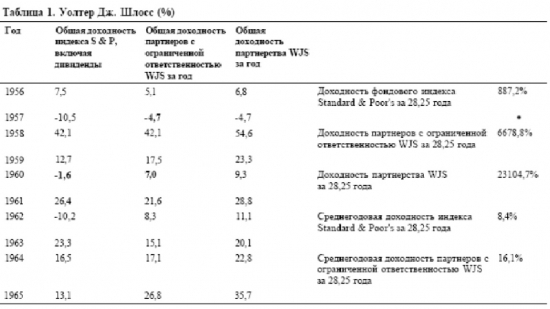

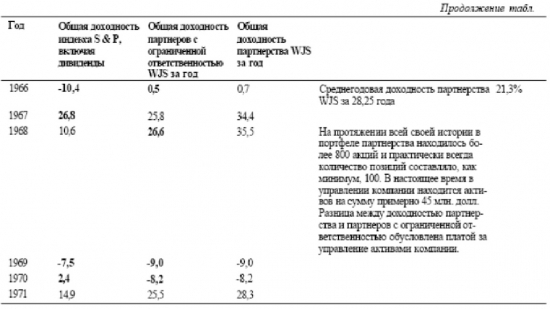

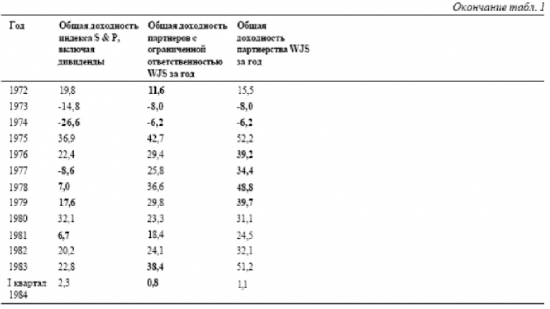

Уолтер Шлосс — один из суперинвесторов, о которых рассказал Баффет в своем эссе «Суперинвесторы из деревни Грэма и Додда»

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

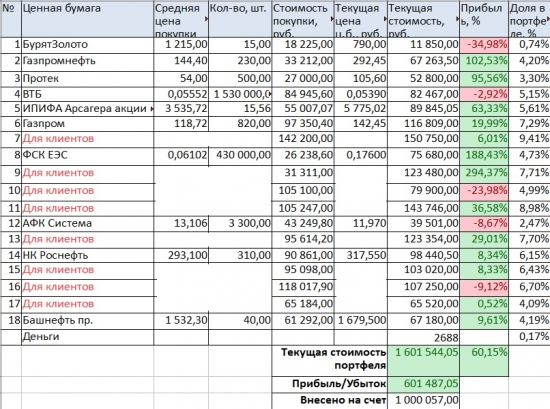

Портфель на ИИС март 2018. Накапливаем Башнефть пр.

- 20 марта 2018, 22:06

- |

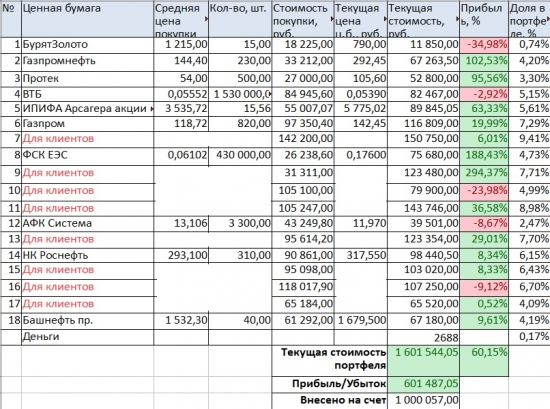

1. Портфель на ИИС

Счету 2 года 10 месяцев. Доходность практически без изменения — осталась на уровне февраля.

В этом месяце внес 31 000 руб. на счет и купил Башнефть пр. Надеюсь на рекордные дивиденды в 399 руб. в связи с получением Башнефтью 100 млрд. компенсации от АФК Системы. Но даже и без компенсации дивиденд был бы ок. 170 руб., что достаточно много к текущей цене. Рыночная стоимость денег уже давно не 10%, а 7,2%, поэтому Башнефть пр. должна при этих дивидендах стоить ок. 2360 руб. Есть некоторые шероховатости с добычей на месторождении Титова и Требса, но в целом компания выглядит сильно.

Нужно отметить, что Газпромнефть в моем портфеле удвоилась! Ура. Вот она, сила растущих компаний. ВТБ тоже понемногу отрастает. Ждем ударного отчета Протека.

График доходности — стоим на месте.

( Читать дальше )

Счету 2 года 10 месяцев. Доходность практически без изменения — осталась на уровне февраля.

В этом месяце внес 31 000 руб. на счет и купил Башнефть пр. Надеюсь на рекордные дивиденды в 399 руб. в связи с получением Башнефтью 100 млрд. компенсации от АФК Системы. Но даже и без компенсации дивиденд был бы ок. 170 руб., что достаточно много к текущей цене. Рыночная стоимость денег уже давно не 10%, а 7,2%, поэтому Башнефть пр. должна при этих дивидендах стоить ок. 2360 руб. Есть некоторые шероховатости с добычей на месторождении Титова и Требса, но в целом компания выглядит сильно.

Нужно отметить, что Газпромнефть в моем портфеле удвоилась! Ура. Вот она, сила растущих компаний. ВТБ тоже понемногу отрастает. Ждем ударного отчета Протека.

График доходности — стоим на месте.

( Читать дальше )

книга "Медитация и осознанность" - рецензия

- 19 марта 2018, 16:45

- |

Рецензия на книгу «Медитация и осознанность» — Энди Паддикомб (Скачать)

Вообще говоря, медитация — это такая вещь, которую можно объяснить на одном листе, поэтому я заранее ожидал, что книга будет нещадно лить водой, размытой по 336 страницам. Мои ожидания вполне оправдались. Примерно 2% текста содержит полезную информацию. Но поскольку книги на 5 страницах никто покупать не будет, приходится авторам, прошедшим огонь и воду буддийских храмов выдавливать из своего прошлого прибаутки и анекдоты, в которые и заворачивается таинство медитации.

Но это еще не все. Автор — типичный околорыночник от медитации, всю книгу тащит читателей на свой сайт, где уже пытается монетизировать подогретую жертву.

Тем не менее оценка 4 из 5. Почему? Потому что эта книга — маленькая ступень для меня вверх, маленький шаг к тому, чтобы наконец уже начать самому регулярно медитировать.

Я свой путь к самосовершенствованию делаю маленькими шажками. Сначала бросил курить. Потом отказ от алко. Потом правильное питание. Ну и в конце концов рассчитываю медитировать дважды в день каждый день. Неискушенной публике кажется, что медитация — это какая-то антинаучная хрень. Ничего подобного. Почитайте статью Медитация в словаре смартлаба.

Медитация нужна абсолютно всем. Но особенно медитация нужна тем, кто частые испытывает стрессы, эмоциональные перегрузки, часто не может совладать с собой. Именно поэтому медитация так важна для трейдеров.

Итак, коротко.

Медитация — это

( Читать дальше )

Два отчета могу разобрать по фундаменталу за выходные

- 16 марта 2018, 19:27

- |

Российские компании во всю отчитываются за 2017 год. В нашем списке уже 47 отчетов МСФО.

Заходите в список, выбирайте две компании.

Пишите в комментарии.

За выходные сделаю подробный анализ отчетности и дам свой взгляд на две компании, которые чаще всего будут упомянуты в комментариях.

Заходите в список, выбирайте две компании.

Пишите в комментарии.

За выходные сделаю подробный анализ отчетности и дам свой взгляд на две компании, которые чаще всего будут упомянуты в комментариях.

Платина или золото?

- 16 марта 2018, 01:21

- |

В 2017 году Китай начал ограничивать количество выбросов углекислого газа в атмосферу, в связи с чем со стороны китайских потребителей должен значительно вырасти спрос на электрокары и гибридные автомобили в том числе типа FCV для производства которых требуется значительное количество платины.Уже сегодня спрос со стороны Китая – это 25% от всего мирового спроса на платину. В данный момент на рынке платины наблюдается незначительное перепроизводство, которое может сократиться в 2018 году за счет спроса со стороны автопроизводителей. Однако в 2017 году спрос на платину в сегменте драгоценностей резко сократился, и нет оснований полагать, что он восстановится в 2018. Главный риск для цен на платину – это замедление роста экономики Китая в 2018 году.

Около 43% спроса на мировом рынке платины приходится на производителей FCV автомобилей (разновидность электрокаров или гибридных автомобилей на топливном элементе). Еще около 34% — на украшения, а также 21% в промышленности и меньше 1% в качестве инвестиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал