Избранное трейдера kirifan83

Собирайте войско, выходим на заре!

- 29 февраля 2020, 15:43

- |

Примерно так хочется сказать на следующее утро, после прочтения этой книги. Мало того что мне нравятся военные истории, так тут ещё и философский подход, переплетённый с мудростью. Кто-то может и не поймёт, но только лишь от того, что не прочёл книгу. Для заинтересовавшихся, я бы порекомендовал читать не эту книгу(фото выше), а полную версию: Искусство войны. Не выяснил для себя жалею ли я, что прочитал некий усечённый вариант, но полагаю, что нужно будет в будущем купить полную версию(она же является подарочной). Поэтому оценку конкретно этого экземпляра снизил на одну звезду.

По сути, сама книга является учебником ведения боевых действий(переговоров?). Из которых далеко не все подходят под нашу эпоху. Не спешите осуждать за этот промах всё произведение, а попытайтесь осмотреть под другими углами. Очень много можно извлечь информации и применить в своей работе. Я даже командовал несколькими полками при взятии какого-то города, а второй раз бился в поле: я с тремя богатырями против миллиона китайцев. Конечно же в тех боях я гордо выстоял все тяжести ран и потерь среди товарищей, пока стоял в стороне на холме неподалёку. Такие сны меня радуют и стоят сразу после снов про зомби, но это тема другого поста.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 11 )

Купить или продать, или жениться или не жениться

- 29 февраля 2020, 14:11

- |

Не зная, при этом, подводных камней, ап каторые бъются финансовые потоки.

Человеческая сущность, однако же — единственный источник человеческих же побуждений:)

Если еще принять к сведению, что классика — вечна, то приведённое ниже произведение, возможно, станет руководством к действию для 95% здешних резидентов. Ладно даже, если хотя бы для 5%:)))

В красавицу Мэри всем сердцем влюблен,

К отцу с этой вестью направился Джон:

«Отец, раздели мою радость со мной,

Назвать собираюсь я Мэри женой».

У юноши взор нежной страстью горит,

Но сыну (со вздохом) отец говорит:

«За матерью Мэри лет двадцать назад

Ухаживал я, признаюсь. Виноват.

Ты свадебных планов, сынуля, не строй,

Тебе ведь приходится Мэри сестрой».

Ужасным известьем таким поражен,

Два месяца был в огорчении Джон.

Но Клару увидел, и так полюбил,

Что все огорченья свои позабыл.

С веселым лицом он приходит к отцу:

«С любимою Кларой иду я к венцу!»

( Читать дальше )

Тут нам предложили очередное изречение про лотерею

- 29 февраля 2020, 13:41

- |

Никогда не играйте на фондовом рынке (да, и на рынке облигаций или рынке валют), — говорит нам профессор. — У вас больше шансов заработать, играя в лотерею.

Хорошо, профессор, я готов завязать прямо сейчас. Только подскажите, где именно продаются билеты лотереи, пусть совсем плохонькой по распределению, где, скажем, 7 купленных билетов из 10 принесут мне убыток в -1%, а 3 — профит в +5%. Ну и с редкими небольшими джекпотиками процентов в 20-30. Буду скупать весь тираж, клянусь своим депозитом, надоело в графики пялиться. ;)

P.S. Сегодня, кстати, 29.02 — довольно редкий повод выпить. Желаю, чтобы все! © ;)

Какие акции нужно было покупать 10 лет назад и что брать на следующие 10 лет

- 29 февраля 2020, 13:00

- |

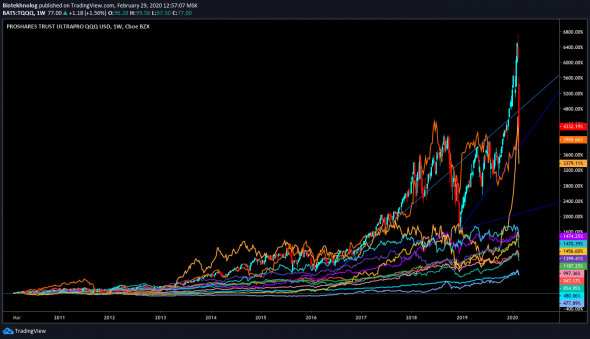

Решил сравнить эти компании (добавил еще TSLA, AMD, MSFT) с моим любимцем TQQQ начиная с 02.2010. Вот что получилось:

Только две компании дали близкую доходность к TQQQ:

TQQQ — 4332%,

NFLX — 3988%,

TSLA — 3379%

Все другие компании сильно остают от них.

Оцените ваши шансы угадать победителей на следующие 10 лет из 7000 акций. Я ставлю на TQQQ.

Какие акции нужно было покупать десять лет назад, чтобы сейчас получить много денег

- 29 февраля 2020, 12:37

- |

За последнее десятилетие индекс S&P 500 вырос в 3,5 раза, что соответствует 13,5% ежегодной доходности. Но несколько акций, которые входят в состав индекса, сильно его опередили. Я сделал подборку этих компаний, описал, чем они занимаются, и посчитал, какую доходность они показали.

Netflix

Сфера: потоковое мультимедиа

Рост: 40x

Описание: американская развлекательная компания, которая производит и поставляет фильмы и сериалы. Если вы слышали про Ведьмака или Карточный Домик, то понимаете, о чем идет речь. Netflix начинался с проката DVD, затем добавились сервисы онлайн-подписки и потокового видео. Выручка компании стала активно расти в 2013 году, тогда же пошли вверх котировки. Среднегодовая доходность акций Netflix за десять лет составила 44,68% с учетом сложных процентов.

Broadcom

( Читать дальше )

Покупай на панике, продавай на эйфории.

- 29 февраля 2020, 10:18

- |

Вчера был последний рабочий день, а это значит, что пора было покупать акции в свой ИИС, несмотря на весь треш, который творится на мировых рынках.

Кратко о сути инвестирования. У меня есть стратегия инвестирования, по которой я каждый месяц в последний рабочий день покупаю акции на ИИС, о котором веду дневники, минимум на 10 тыс. руб.

Фишка в том, что если рынок падает, я покупаю больше и таким образом у меня образуется преимущество перед индексом МосБиржи, т.е. моя позиция все время усредняется при падении. Для того, чтобы увеличить покупки до 20 тыс. руб., индекс должен упасть на 5-10% от предыдущего максимума. Если он упадет на 10-15%, то куплю уже на 30 тыс. руб. и т.д. по мене снижения индекса.

Приведу цитату из последнего дневника ИИС.

«На следующей неделе завершается февраль, а значит я куплю акции на ИИС. Рынок не падает глобально, а значит с огромной вероятностью я куплю снова на минимальные 10 тыс. руб.»

На этой неделе рынки ещё как рухнули глобально. Падение индекса Мосбиржи относительно закрытия января более чем 5%, поэтому в вчера купил акции на 20 тыс. руб., соблюдая правила стратегии.

Вы не поверите, но индекс закрылся падением относительно предыдущего месяца на 9,48%! Это попало в зону падения 5-10%, что, как я сказал, значит покупку акций на 20 тыс. руб. Ещё каких-то жалких 0,52% и нужно было бы покупать на 30 тыс. руб. Интрига держалась до последней секунды торгов!

На этот раз рынок даёт скидки, поэтому список для потенциальной покупки был очень большим. Я долго выбирал, но остановился на следующих акциях:

1. Алроса. Цены снова на минимумах. Коэффициент PE также тестирует дно и составляет сейчас 7,77. Дивдоходность — 7,4%, что не должно опустить акцию слишком низко. Прибыль на данный момент проседает из-за рыночной стагнации. Думаю, если на рынок хлынут искусственные алмазы, а это главная угроза для Алросы, то она предпримет меры и освоит этот рынок.

2. Аэрофлот. Для нее супер, что нефть дешевеет, но сейчас «угроза» коронавируса заставляет правительства многих стран закрывать воздушные границы, что вынуждает авиакомпании отменять множество рейсов, а это потерянная выручка и прибыль. Считаю угрозу вируса временной, поэтому акции со скидкой воспринимаю положительно, т.к. их снижение не вызвано фундаментальным и причинами внутри компании.

3. Новатэк. Цены рухнули, а перспективы остались. Впереди большие проекты (Ямал СПГ, Арктик СПГ-2), которые никто не отменял и отменять не будет. Повторяю это как мантру уже. Начал покупать по 1 270, потом докупил за 1 168,4, и вчера купил за 945,4 р. Раньше покупал по 1 акции, в пятницу, пожалуй, купил сразу 3 со скидками.

4. Северсталь. Акция на минимумах почти за 2 года. Рынок стали стагнирует (снижается спрос), при этом финансы у Северстали не такие плохие как у конкурентов — НЛМК и ММК. Вышел недавно отчет, хоть и со снижением прибыли, но он превзошел ожидания аналитиков. Я покупал всего одну акцию в октябре за 897 р., поэтому у меня сейчас не такое уж и большое снижение, но докупил 2 акции.

5. ФосАгро. Акции на локальных минимумах, но они не так сильно падают на коронавирусе наверное потому, что у неё доля экспорта очень небольшая. Дивиденды хорошие – 8% при текущих ценах. Планируют увеличить поставки удобрений внутри России на 25% к 2025 году. По финансам все прекрасно: прибыль в 2019 г. увеличилась более чем вдвое, выручка – на 6,3%. Покупал в декабре за 2 401 р. Докупил еще 1 акцию.

6. Распадская. Докупил еще лот. Ее уже давно начал покупать. В феврале был странный скачок без новостей вместе с Мечелом, который, как мне кажется, о чем-то должен говорить. Угольный рынок связан со стальным, который также испытывает снижение спроса. Сказывается замедление экономики Китая — основного потребителя угля в мире. А когда экономика испытывает трудности, это хороший момент покупать, т.к. все дешево.

7. Газпромнефть. Я уже говорил, что это лучший нефтяник в России по всем показателям: рост финансовых показателей, высокие дивиденды, низкий коэффициент PE, низкая долговая нагрузка, диверсификация деятельности, расширение. Недавно в моем районе открыли заправку на месте Лукойла. Ее доля самая высокая в ИИС, и я не боюсь ее увеличивать.

8. ВТБ. У компании вышел отличный отчет, в 4 квартале 2019 г. чистая прибыль выросла на 81,7% относительно того же периода 2018 года. Таким образом, компания выполнила план по чистой прибыли в 2019 г. в размере 200 млрд. руб. Прибыль в 2019 г. составила 202 млрд. руб. Надеюсь, этот отчет не рисованный. Также планируют увеличить дивиденды до 50% от прибыли по МСФО.

9. Татнефть. Ещё одна перспективная нефтяная компания, акции которой снижаются на фоне падения цен на нефть. Дивидендная доходность рекордная по текущим ценам на российском рынке, хотя, конечно, есть риски снижения. Также у неё одни из самых больших разведанных запасов. Я её покупал до этого по 639,4 р.

Вроде бы цены и упали, но все равно сделать выбор было тяжело. Но выбор сделан, и покупки на этой неделе совершены на 20 тыс. руб. Таким образом, начальная стоимость портфеля ИИС увеличивается до 113 709,4 р. Посмотрим, что покажет следующий месяц.

Если Вам понравилась публикация, можете начать следить за моим блогом в Instagram:

www.instagram.com/long_term_investments/

Безнадежный тупик: почему страна богатеет, а доходы граждан падают

- 29 февраля 2020, 03:08

- |

Если смотреть на статистику российского бюджета, никогда не подумаешь, что это госфинансы экономики, уже 11 лет (2009-2019) находящейся в стагнации. Обычно страны придерживаются контрциклической политики: когда экономика в кризисе или стагнирует, они наращивают расходы, а когда экономика бурно растет — расплачиваются с долгами или откладывают средства на будущее. Вместо того чтобы увеличивать госрасходы, в кризисное время можно снизить налоги, а в период роста их поднять.

У нас ничего подобного не происходит, хотя российская экономика растет примерно втрое медленнее мировой. Госбюджет не может пожаловаться на нехватку денег, но в экономику он их все равно не возвращает. В 2019 году доходы федерального бюджета составили 20,2 трлн рублей, а расходы — 18,2 трлн. В бюджете профицит 2 трлн рублей. И он вполне мог составить 3 трлн, если бы в декабре 2019 расходы не превысили средний уровень января-ноября 2019-го очень сильно — в 2,4 раза. Примерно как на рубеже 1990-2000-х, Минфин профинансировал более 18% годовых расходов федерального бюджета под занавес года, в декабре. Годом ранее, в 2018-м государство тоже изымало из экономики деньги: доходы составили 19,46 трлн рублей, расходы — 16,7 трлн, профицит — 2,75 трлн.

( Читать дальше )

SPYDELL. Тотальная паника.

- 28 февраля 2020, 18:52

- |

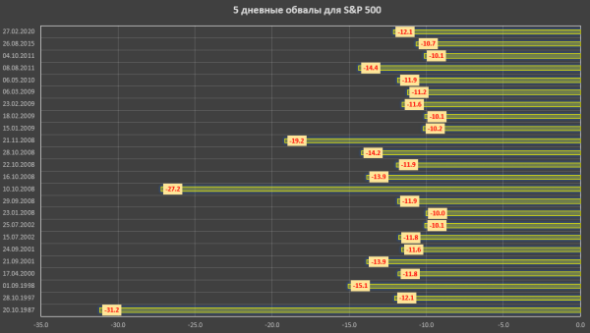

Падение за 5 дней от максимума до минимума для американского рынка на примере бенчмарка S&P 500 составило 12.1%. В феврале американский рынок никогда не терял так быстро и так много. За 100 лет в феврале падали активно (свыше 10% за 5 дней) 23 февраля 2009 (11.6%) и 27 февраля 1933 (11.2%). Все! Только 3 раза за всю историю рынка.

Скорость обвала беспрецедентная. Если не привязываться к февралю, за 40 лет было лишь 25 раз (по фазам падения), когда падение превышало 10% за 5 дней согласно моим данным на основе рыночной телеметрии. Даже памятные обвалы 2018 не идут в сравнение с текущим.

Последний раз свыше 10% за 5 дней было 26 августа 2015 и 4 октября 2011. А сильнее только 8 августа 2011. В принципе, то, что мы увидели вчера практиковали осенью 2008, даже в феврале-марте 2009 менее бодро валились – на жалкие 10-11%

( Читать дальше )

Утонет ли Россия от тающей Арктики????

- 27 февраля 2020, 18:50

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал