Избранное трейдера kirifan83

Заметка об агрессивных усреднениях

- 21 января 2017, 19:56

- |

Регулярно слышу или читаю про то, как некоторые пытаются применить метод усреднения в своей торговле акциями, фьючерсами или валютой. Я ничего против этого метода не имею, когда он применяется с умом и с учётом вероятного риска увеличения потерь в торговле. Есть множество подобных методик, но, к сожалению, вижу, что новички часто всерьез рассматривают агрессивный метод усреднения как некий торговый грааль, который непременно их обогатит.

Как обычно рассуждают подобные персонажи? Приведу на примере одну из вариаций агрессивного метода усреднения.

1. Допустим, я покупаю некий инструмент — 1 лот за 1000 рублей в надежде, что его цена увеличится.

2. Если цена вырастет, то я в шоколаде, получаю прибыль, закрывая позицию. Если же цена идет в противоположную сторону (вниз), то я докупаю на тот же объем. Например, цена упала на 10 процентов, до 900 рублей. В этом случае снова производится покупка на то же количество (1 лот), что и в предыдущий раз. Итого, наша позиция увеличивается до 1900 рублей, 2 лотов.

3. Теперь, чтобы получить прибыль, цена инструмента должна превысить уже не 1000 рублей, а 950 рублей. Допустим, что это снова не происходит, а цена снижается еще на 10 процентов, до 810 рублей. Тогда снова производится покупка, но уже в объеме, равном сумме предыдущих покупок (количество лотов удваивается), то есть покупаем еще 2 лота по 810 рублей. Итого, у меня 4 лота, затратил я на них 3520 рублей.

4. Теперь, чтобы получить прибыль, цена инструмента должна превысить уже не 950 рублей, а 880 рублей. Если цена снова снижается на 10 процентов, то вся процедура повторяется: количество лотов удваивается, средняя цена покупки снижается. Так продолжается до тех пор, пока цена (наконец!) не разворачивается и не идет в нужную мне сторону, пересекая среднюю стоимость покупки.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 53 )

В продолжение спора про крах доллара вместе или без США.

- 18 января 2017, 16:34

- |

У каждого под крахом понимается несколько своё. Попробую рассуждать логично. Если не прав поправьте.

Начну издалека. С Китая. Китай 1990 году был выбран страной, где транснациональные холдинги разместили свои производства. Все пришедшие в Китай деньги это не кредиты китайцам в лице Компартии Китая, или другому юридическому лицу. Это институциональные, как любят умно выражаться по ТВ, инвестиции в производства. Китайцы их приход очень эффективно использовали, осуществив гигантский скачок в развитии своей инфраструктуры и укрепления места своей страны на мировой арене. Эти инвестиции невозможно забрать они могут быть только забыты за ненадобностью этих производственных мощностей. Поэтому крах Китая, с бегством из него капитала которым так любят пугать — это глупость. Даже если какой-то части и дадут «убежать», то и пускай бежит. Это будет уже не тот капитал. Эквивалент его стоимости будет значительно более низким. Да и не в капитале, циферках в компьютерах ФРС дело. Основное это инфраструктура, производственные мощности и 1,3 млрд своих потребителей. Как производитель Китай, производя единицу товара, например телефон, получает свои 100$ за него, а вот уже оставшиеся от 100 до 600$ прибыли получают организации на территории той страны где перепродаётся товар. И если даже допустим Трампу удастся исключить американские 350 млн, может канадцев и мексиканцев, остаются ещё как минимум 4 млрд потребителей. Т.е. если даже США откажется от китайского товара для Китая изменение будет минимальным. Они как продавали свои 6 млрд телефонов по 100$ так и будут продавать. А потери понесут лишь организации продавцы на территории США. Они меньше получат прибыли, меньше заплатят своим сотрудникам, акционерам и налогов государству.

( Читать дальше )

Нефтяные гиганты инвестируют миллиарды в сланцевые месторождения

- 18 января 2017, 14:22

- |

Крупнейшая в мире частная нефтяная компания Exxon Mobil скупает землю на сланцевом месторождении Permian. Гигант собирается заплатить до 6,6 млрд. долларов для удвоения своей ресурсной базы в этом бассейне.

Благодаря это сделке американская компания получит дополнительные 3,4 млрд. баррелей нефтяного эквивалента. Таким образом Exxon будет контролировать около 6 млрд. баррелей.

Напомним, что на сегодняшний день месторождение Permain является крупнейшим по объему добываемой на нем нефти — 46% от всей сланцевой нефти США. Согласно прогнозу Министерства энергетики Соединенных Штатов в январе 2017 г. среднесуточный объем извлекаемого из недр сырья составит 2,2 млн. баррелей.

Покупка Exxon Mobil окажется крупнейшей для корпорации с 2009 г. Сделка будет заключена с одной из богатейших семей Америки — Bass. Нефтяной гигант заплатит за нее собственными акциями в размере 5,6 млрд. долларов, остальной миллиард долларов будет выплачен семье в течение 2020 — 2032 гг.

Днем ранее о другой сделке заявила компания Nobel Energy, которая собирается приобрести Clayton Williams Energy за 2,7 млрд. долларов с целью увеличения площади по добыче сланцевой нефти.

( Читать дальше )

Короткий цикл о основных разворотных паттернов на реальных сделках.

- 17 января 2017, 14:00

- |

Но, всё по порядку: Сегодня поговорим о паттерне под названием "Рельсы" с реальным примером сделки.

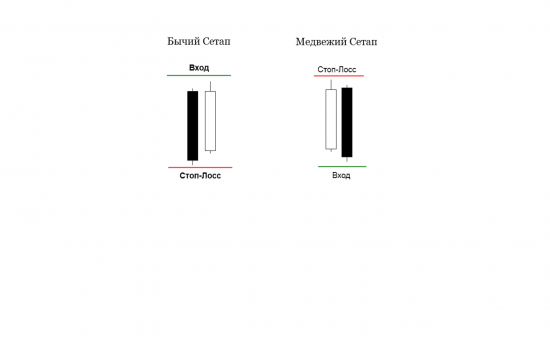

Паттерн «Рельсы»

Этот паттерн относится к разворотным моделям и показывает смену настроений на рынке. Он представляет собой комбинацию из двух разнонаправленных свечей крупного размера. Причем свечи должны явно выделяться на графике, но у них не должно быть больших хвостов. Данный сетап образуется в тот момент, когда крупные игроки выходят из рынка, в результате чего изменяется соотношение быков и медведей, что приводит к смене тренда.

Внизу дневной график ИнтерРао

( Читать дальше )

Законопроект по страхованию ИИС, Объем страхового возмещения составит до 1,4 млн рублей

- 17 января 2017, 13:46

- |

ЧТО БУДЕТ ЗАСТРАХОВАНО НА ИНДИВИДУАЛЬНЫХ ИНВЕСТИЦИОННЫХ СЧЕТАХ?

Будут застрахованы денежные средства и ценные бумаги, которые можно купить на российских биржах, а также производные финансовые инструменты, за исключением тех, что предназначены для квалифицированных инвесторов.

КАКОЙ РАЗМЕР СТРАХОВАНИЯ ПРЕДУСМАТРИВАЕТ ЗАКОНОПРОЕКТ?

Объем страхового возмещения составит до 1,4 млн рублей – как и при открытии банковского депозита.

КОГДА ВЫПЛАЧИВАЕТСЯ СТРАХОВКА ДЕРЖАТЕЛЮ ИНДИВИДУАЛЬНОГО ИНВЕСТИЦИОННОГО СЧЕТА?

Страховой случай вступает в силу, если у компании аннулируется лицензия профессионального участника рынка ценных бумаг, либо если у страхователя, являющегося кредитной организацией, отзывается лицензия ЦБ на осуществление банковских операций, а также если регулятор вводит мораторий на удовлетворение требований ее кредиторов.

( Читать дальше )

Госдолг США вплотную приблизился к $20 трлн.

- 17 января 2017, 12:34

- |

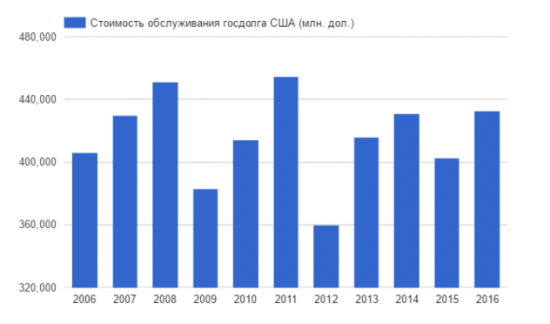

С тех пор как началась распродажа облигаций на финансовых рынках мира прошло около 2-х месяцев, а она уже сказалась на стоимости обслуживания долга США. По итогам декабря выпускать облигации для Соединенных Штатов стало на 0.028% дороже. Если перевести это в денежный эквивалент, то получится 5,6 млрд. долларов.

Пока это совсем незначительная сумма для американского долга, но впервые с апреля 2016 г. средняя процентная ставка по его обслуживания поползла вверх.

По состоянию на 12 января правительство Соединенных Штатов должно было миру 19,9 трлн. долларов, что на 1 трлн. больше, чем в 2016 г. и на 11,3 трлн. больше, чем в 2007 г. Таким образом, за 10 лет госдолг США вырос более, чем в 2 раза, в то время как ВВП страны прибавил только 25%. Получается, что мир пришел к такому рубежу, когда рентабельность заемного капитала становится все ниже и ниже.

Однако, несмотря на то что долг вырос на 11 трлн. долларов, стоимость его обслуживания практически не изменилась. Если в 2007 г. правительство США тратило на это 430 млрд. долларов в год, то в 2016 г. 433 млрд. Это стало возможным благодаря снижению процентных ставок, а вместе с ней и стоимостью заимствования.

( Читать дальше )

Жизнь без плана - годы на ветер

- 17 января 2017, 12:28

- |

мы переоцениваем то, что мы можем достичь за один год,

и недооцениваем то, что мы можем достичь за 10 лет.

Январь – традиционно время подведения итогов года прошедшего, а также составление плана на новый год. С итогами прошедшего года все более-менее ясно: описание достижений, неудач, хронологию событий. План же на новый год – значительно более важный аспект, по крайней мере для меня. Почему?

Наличие плана с описанием целей позволяет сконцентрироваться на том, что действительно является важным, что интересно для тебя, что делает тебя счастливым. Описание определенных дел на календарный год позволяет не забыть их, не отвлечься на что-то менее значимое. Эти цели не уйдут на периферию мозга через месяц-два, вытесненные сиюминутными эмоциональными идеями.

( Читать дальше )

Как научиться контролировать Эмоции во время торговли ???

- 17 января 2017, 11:54

- |

, есть отличная методика которую я лично опробовал когда то, даже писал об этом на стене страницы Вконтакте.

, есть отличная методика которую я лично опробовал когда то, даже писал об этом на стене страницы Вконтакте.Простой священник, Уилл Боуэн, изучая людей и их поведение, пришел к выводу, что от того что и как мы говорим, зависят наши мысли, а они, в свою очередь, влияют на наши эмоции и поступки и определяют нашу судьбу.

По задумке Уилла, нужно надеть обычный браслет фиолетового цвета и в течение следующих 21 дней жить без жалоб, критики, сплетен и недовольства. Как только вы ловите себя на том, что жалуетесь, критикуете или сплетничаете, следует перевесить браслет с одной руки на другую и начать отcчет дней заново. Продолжать до тех пор, пока браслет не продержится на одной руке 21 день подряд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал