Избранное трейдера klimvv

Торгуем боковик Сбера

- 16 марта 2019, 20:44

- |

Приветствую, коллеги.

Пока сберушка наш лег отдохнуть), давайте посмотрим, а нельзя ли нам извлечь из этого какую-то выгоду. Представляю на ваш суд небольшую внутридневную стратегию торговли в боковике.

Казалось бы, все просто – покупай от нижней границы и продавай от верхней, и выгода у тебя в кармане. Но тот, кто реально торгует, прекрасно знает, как психологически сложно, во-первых, дождаться этой границы, поскольку цена может развернуться либо не дойдя до нее, либо пробив уровень. А во-вторых, войти в сделку, ведь согласитесь, подсознательно мы всегда ожидаем, что, подойдя к границе, цена пробьет ее и, как здесь некоторые выражаются, «выстрелит ракетой»).

Начнем с простого, определим границы боковика и его середину. Для нынешнего сбера – это 201 – нижняя, 209 – верхняя, и 205 – середина. Теперь даем себе установку – продавать выше 207, покупать выше 203.

Сформулируем первое правило:

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 28 )

Что делать, если не успел войти в сделку

- 16 марта 2019, 17:46

- |

Причин, когда трейдер не успевает войти в рынок предостаточно. Наиболее распространенные, достаточно банальны — это отсутствие трейдера за терминалом (не следил за торгами по каким-то обстоятельствам). Или, когда трейдер боится войти в рынок, и цена на его глазах уходит семимильными шагами вдаль. У неподготовленного человека, без достаточного опыта торговли, в этот момент борются два чувства: страдания по упущенной точке входа, которая могла принести очень хорошую прибыль, и страх входа в позицию из-за обоснованного опасения отката. Как быть? Попробуем разобраться.

( Читать дальше )

Как сделать деньги в трейдинге, часть 5.

- 16 марта 2019, 17:11

- |

Вторая часть

Третья часть

Четвертая часть

Часть 5. О вероятностях.

Кто начал читать статьи с этой части, уточню: цикл «Как сделать деньги в трейдинге?» — о практике ДЕЙСТВИЙ трейдера и методике наработки навыков прибыльной работы в рынке. Пишу больше для новичков, хотя во многих опытных этот новичок «пустил корни», мешающие двигаться вперед. Один из подобных корней — рассуждения о вероятностях трейдера заработать в рынке (на бирже), внушенные на старте.

В далеком 2008 году нам в группе «обучения трейдингу» очень уверенно говорили:

1. Цена на графиках ходит вверх и вниз, верно? — Да.

2. Следовательно, вероятность заработать, верно определив направление, будет 50/50, верно? — Да.

( Читать дальше )

Тестирование системы Татарина30.

- 16 марта 2019, 15:05

- |

Подход озвученный Татарином30 близок мне, я также предпочитаю строгую формализацию и тесты на историю и также юзаю WL. Из 11 систем озвученных здесь 2 мне показались так сказать «до боли знакомыми».

При этом я работаю на гораздо больших таймфреймов, и оптимизирую я средний профит на сделку, а не процент выигрышных сделок. И плечо 1:5 для меня невозможен. И нет стопов, вообще. Однако некоторые зависимости мы юзаем одинаковые, только то что у Татарина30 называется "Лидеры роста от 4,5%", у меня называется «Таймс», а "Фьючерсы" у меня проходят по ником «Фальстарт».

В чем прелесть системы «Фьючерсы»-она легко формализуется, за одним «но»-стопов. Это надо тестировать на тиках чтобы корректно оценить что первым сработает тейкпрофит или стоплосс, ведь разница между ними всего 0,7%. Однако если система работающая, то она должна показывать профит и без этих тонких настроек.

( Читать дальше )

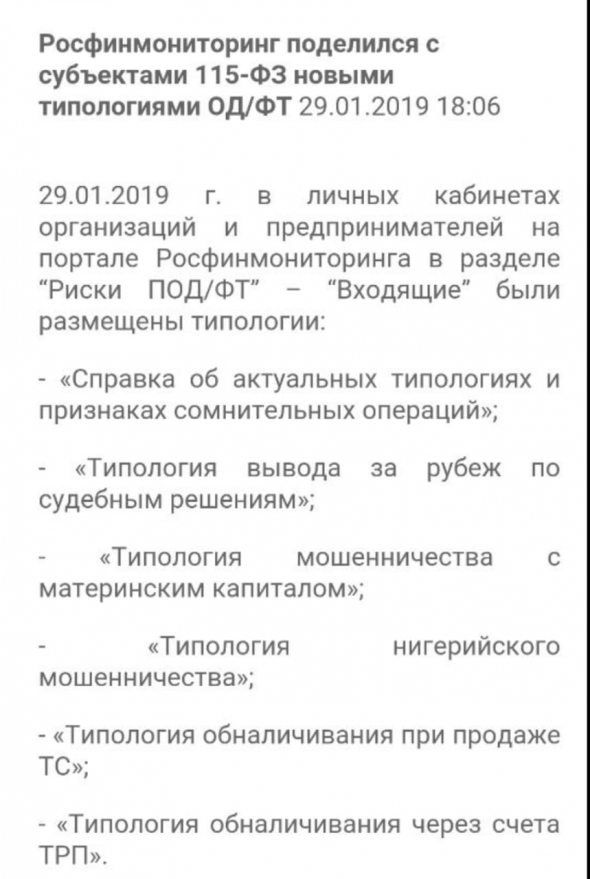

бэнкинг по-русски:Росфинмониторинг. Особенности национального стука...

- 15 марта 2019, 19:15

- |

Итак, основной вопрос — Кто такие субьекты 115-ФЗ ????

Отвечаю — Это юридические и некоторые категории физических лиц, которые по закону обязаны встать на учет в РФМ и выполнять инструкции получаемые через личный кабинет, в эту категорию попадаю в частности :

Вид организации Юридические лица:

010, Кредитная организация

020, Профессиональный участник рынка ценных бумаг

021, Депозитарий

022, Регистратор

030, Страховая организация

032, Общество взаимного страхования

033, Негосударственный пенсионный фонд, имеющий лицензию на осуществление деятельности по пенсионному обеспечению и пенсионному страхованию

( Читать дальше )

скрипт для quik

- 13 марта 2019, 19:38

- |

--Массив с Тикерами, добавьте нужные тикеры

aTickerList = {"MSNG", "GAZP", "LKOH",

"SIBN", "GMKN","ROSN",

"SBER", "TATN", "NVTK",

"IRAO", "RSTI", "SBERP",

"PHOR", "SNGS", "TRNFP",

"VTBR", "FEES", "MVID",

"RASP", "MFON", "AFLT",

"MAGN", "ALRS", "MTSS", "MOEX",

"RTKM", "MGNT", "NLMK", "SNGSP",

"CHMF", "MTLR", "HYDR", "MFON",

"RSTI", "PLZL", "BANEP", "POLY"

};

--Функция поиска цены

function fGetPrice(sTickerName, sNum)

--Подключаемся к источнику данных

local ds=CreateDataSource("TQBR", sTickerName, INTERVAL_D1);

while (Error=="" or Error == nil) and ds:Size() ==0 do sleep(10) end;

if Error ~="" and Error ~=nil then message("Error: "..Error, 1) end;

local sSize=ds:Size();

local sCurrentPrice=ds:O(sSize);

local sLastWeekPrice7=0;

local sLastWeekPrice14=0;

--Берем цену закрытия свечи неделю назад

sLastWeekPrice7=ds:C(sSize-4);

--Берем цену закрытия свечи 2 недели назад

sLastWeekPrice14=ds:C(sSize-8);

--Вычисляем проценты

local sPrc7=math.floor((100-((sLastWeekPrice7*100)/sCurrentPrice))*100)/100;

local sPrc14=math.floor((100-((sLastWeekPrice14*100)/sCurrentPrice))*100)/100;

--Заполняем таблицу значениями

SetCell(t_id, sNum, 0, tostring(sTickerName));

SetCell(t_id, sNum, 1, tostring(sCurrentPrice),sCurrentPrice);

SetCell(t_id, sNum, 2, tostring(sLastWeekPrice7),sLastWeekPrice7);

SetCell(t_id, sNum, 3, tostring(sLastWeekPrice14),sLastWeekPrice14);

SetCell(t_id, sNum, 4, tostring(sPrc7),sPrc7);

SetCell(t_id, sNum, 5, tostring(sPrc14),sPrc14);

--Текущая цена больше цены прошлой недели - раскрашиваем зеленым

if sCurrentPrice>sLastWeekPrice7 then

fGreen(sNum);

end;

--Текущая цена меньше цены прошлой недели - раскрашиваем красным

if sCurrentPrice<sLastWeekPrice7 then

fRed(sNum);

end;

--Текущая цена больше цены прошлой недели и цена прошлой недели больше цены позапрошлой недели

--раскрашиваем желтым

if sCurrentPrice>sLastWeekPrice7 and sLastWeekPrice7>sLastWeekPrice14 then

fYellow(sNum);

end;

end;

--- Функция создает таблицу

function CreateTable()

-- Получает доступный id для создания

t_id = AllocTable();

-- Добавляет 6 колонок

AddColumn(t_id, 0, "Тикер", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 1, "Сегодня", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 2, "Неделя", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 3, "2 Недели", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 4, "Неделя (%)", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 5, "2 Недели (%)", true, QTABLE_INT_TYPE, 15);

-- Создаем

t = CreateWindow(t_id);

-- Даем заголовок

SetWindowCaption(t_id, "7 Days");

-- Добавляем строки

for k,v in pairs(aTickerList) do

InsertRow(t_id, k);

end;

end;

--- Функции раскрашивают ячейки таблицы

function fRed(col)

SetColor(t_id, col, -1, RGB(255,168,164), RGB(0,0,0), RGB(255,168,164), RGB(0,0,0));

end;

function fGreen(col)

SetColor(t_id, col, -1, RGB(157,241,163), RGB(0,0,0), RGB(157,241,163), RGB(0,0,0));

end;

function fYellow(col)

SetColor(t_id, col, -1, RGB(249,247,172), RGB(0,0,0), RGB(249,247,172), RGB(0,0,0));

end;

--Основная функция

function main()

-- Создаем таблицу

CreateTable();

--Пробегаемся по массиву тикеров

for k,v in pairs(aTickerList) do

fGetPrice(v, k);

end;

end;как выглядит в квике:( Читать дальше )

Проклятие среднего игрока

- 13 марта 2019, 12:45

- |

Давайте обобщим мысль в важном рисунке (нарисовано наспех, как курица лапой, знаю – но лучше куриной лапой по делу, чем красиво всякую ересь). Чего ждать среднему участнику от биржи в частности, и инвестирования вообще.

Нулевая реальная доходность будет центром распределения, обратим внимание на отклонение доходности как вправо, так и влево. Вертикальная ось – годовая доходность (реальная с учетом инфляции), горизонтальная – вероятность ее получить. Если в игру начнут играть реальные люди, вероятность будет реальным процентом тех, кто получит тот или иной результат. Рисунок грубый. Нам сейчас не важна точность, важна идея. Для начала фиксируем, что ноль — центр распределения. Именно к нулевой доходности будет стремится безрисковая ставка, чуть выше (но не более 2-3%) даст покупка индекса со всеми налогами, комиссиями и т.д. Срочный рынок же, как известно, вообще игрока с отрицательной суммой, здесь мы ему даже польстим.

( Читать дальше )

Как сделать деньги в трейдинге, часть 4

- 13 марта 2019, 10:11

- |

Первая часть

Вторая часть

Третья часть

Часть 4. Строим свою СПР.

Благодарю всех, кто комментирует статьи, ваши замечания и пожелания помогают в работе над следующими частями. Понимаю, что длинновато подхожу к тому, что интересует вас больше всего, но комментарии обязывают.

Еще одно вступление к теме, называется мотивация.

Здравое замечание в комментах: народ, зачем вам эти сложности! Не ходите на биржу – потерять деньги можете…

— А зачем люди в горы ходят? Или на полюс пешком? Неужели за славой?

Так вот, трейдинг, по моему мнению, - для неспокойных духом. В наше технологичное время не так много занятий, где настолько ВСЕ зависит от тебя. Не от предприятия, где ты наемный работник, не от начальника и не от подчиненных. В трейдинге есть ты и графики, и не надо ни с кем сражаться - ни с людьми, ни с обстоятельствами. Сможешь развить в себе навыки трейдинга – получишь не только деньги. Скажу как есть: когда получается сделать хороший трейд, — чувство, что можешь, — сравнимо с ощущениями в полете. Адреналина в процессе тоже не меньше. И здоровьем трейдер рискует почти как пилот, пусть и с уклоном в эмоциональное.

( Читать дальше )

Опционные уровни, расчет и влияние на базовый актив.

- 13 марта 2019, 06:41

- |

В этой статья я хочу затронуть тему влияния опционных уровней на цену базового актива на бирже.

Эта тема доступна как видеоролик по ссылке: youtu.be/JKRxnirF3eQ

На канале есть и другие тематические видео на тему объемного анализа.

Итак, по теме. Для начала необходимо закрепить понимание тесной взаимосвязи между опционным рынком и рынком фьючерсов. Это правило действует для всех типов рынков без ограничений, поэтому даже если вы торгуете на форекс, эта тема будет также очень актуальной.

Биржевой рынок устроен иерархически, в первичной основе которого лежит конкретный товар или валюта. Например, нефть, соя, пшеница, доллар, евро, рубль и т.д.

Над физическими активами выстроена биржевая надстройка в виде фьючерсов, каждый фьючерсный контракт соответствует либо товару, либо валютной паре, либо индексу и т.д.

Над фьючерсами находится еще одна надстройка в виде опционного рынка.

( Читать дальше )

То, о чем так долго говорили... МИКРО фьючерсы на основные индексы США

- 12 марта 2019, 17:04

- |

В мае 2019 года СМЕ начнет предоставлять для торговли четыре микро Е-mini фьючерса на индексы S&P500, Dow, Nasdaq-100, и Russell 2000

Ниже- ответы на те вопросы, которые, вне сомнения, будут интересовать вас в связи с этим событием.

Когда будут доступны для торговли микро E-mini?

В мае 2019 года CME Group предоставит для торговли следующие фьючерсные контракты:

Микро E-mini S&P 500

Микро E-mini Nasdaq-100

Микро E-mini Dow

Микро E-mini Russell 2000

Для чего СМЕ Group запускает данные контракты?

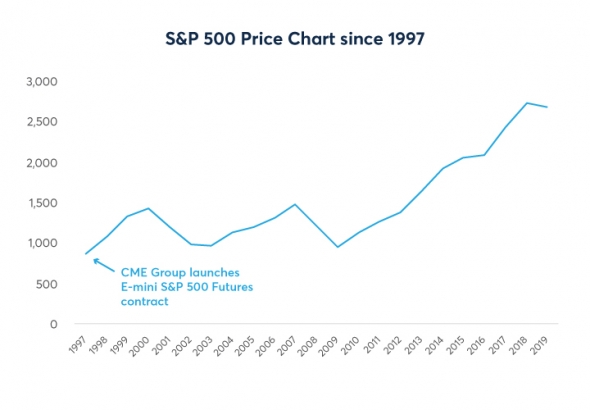

С тех пор, как мини фьючерсы начали свой путь в 1997 году, их долларовая стоимость значительно увеличилась. Как пример, ниже представлен график S&P 500 с момента его запуска в 1997 году.

Номинальная стоимость фьючерса E-mini S&P 500 увеличилась с примерно $47000 в день начала его торговли до $125000 на 31 декабря 2018 года. Количество капитала, которое небоходимо индивидуальному трейдеру для доступа к подобным рынкам, стало достаточно веским. Чтобы увеличить доступность фьючерсных рынков для большего количества индивидуальных трейдеров, СМЕ будет предоставлять возможность торговать микро контрактами на самые популярные индексы. Размер этих контрактов будет в 10 раз меньше размера стандартных контрактов (например, микро контракт E-mini S&P 500 будет иметь мультипликатор $5 вместо $50 у стандартного контракта).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал