Избранное трейдера klimvv

Начинаем движение?

- 26 февраля 2019, 11:02

- |

Всем доброго дня.

Вчера «болтун Донни» двинул рынки в направлении снижения, ведь вслед за нефтью и американский рынок сегодня тоже может двинуться вниз, первые шаги были сделаны вчера после пробоя 2800 и резкого начала продаж с закрытием ниже уровня.

Поставил жесткий фильтр в 38 000 контрактов и картина выглядит более чем похожей на кульминацию движения, осталось только провалиться под 2770, чтобы понять что покупатель окончательно «кончился».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Календарь событий на сегодня

- 26 февраля 2019, 09:00

- |

Доброе утро! Сегодня мы ожидаем следующие экономические события:

| Выступление премьер-министра Великобритании Т. Мэй | ||

| 10:00 | Германия: индекс потребительского доверия Gfk | |

| 16:30 | США: число выданных разрешений на строительство | |

| 16:55 | США: индекс розничных продаж Redbook | |

| 17:00 | США: индекс цен на жилье S&P/CaseShiller | |

| 17:30 | Еврозона: выступление представителя ЕЦБ Мерша | |

| 18:00 | США: выступление главы ФРС Пауэлла | |

| 18:00 | США: уровень доверия потребителей | |

| 18:00 | США: индекс деловой активности ФРБ Ричмонда |

По российским акциям сегодня у нас следующие события:

| Газпром: день инвестора в Гонконге | ||

| ГМК Норникель: мсфо отчет 2018 | ||

| Трансконтейнер: совет дир-ов | ||

| Rinsoco Trading направила оферту в ЦБ на выкуп акц | >>> | |

| 10:00 | ВТБ: отчет МСФО 2019 |

( Читать дальше )

Корпоративные облигации вчера падали. И это нормально

- 26 февраля 2019, 08:55

- |

И все-таки, что это было? Вчера многие владельцы корпоративных облигаций, в том числе высокодоходного сегмента, обратили внимание на ощутимые просадки облигационных цен. Корпораты снижались повсеместно, причем падение было утром, а оставшийся день оно, пусть и робко, выкупалось. Параллельно, ОФЗ даже прибавляли в ценах. Корреляция снижения корпоративных бумаг со снижением нефти тоже будет надуманной: нефть отвесно падала вечером, когда облигации уже стабилизировались. Вывод, который мы можем сделать: обычная коррекция, несинхронизированная с другими рынками и секторами. Биржевая торговля – сфера парадоксов и их разоблачений. Еще год назад «длинные» облигации давали доходность выше, нежели «короткие», что не вполне естественно. Этот парадокс сошел на нет прошлым летом. Затем мы видели, что госбумаги значительно волатильней корпоративных, что тоже странно. Вчера и это противоречие было урегулировано. Так что, если Вы владеете бумагами с погашением/офертой до 3 лет – можно не обращать внимание и на -0,5-1%-ную коррекцию, она нормальна. Бумаги с отложенными сроками погашения – волатильны по природе. Здесь без рекомендаций.

Тестирование рабочей свечной модели на исторических данных

- 25 февраля 2019, 19:03

- |

Введение

Эта статья является заключительной в цикле тестирования японских свечей. Всего в этом цикле будет 8 статей. Вот список предыдущих статей:

1. Тестирование свечи молот на исторических данных

2. Тестирование модели бычье поглощение на исторических данных

3. Тестирование модели медвежье поглощение

4. Тестирование модели завеса из темных облаков

5. Тестирование модели медвежье харами на исторических данных

6. Тестирование модели просвет в облаках на исторических данных

7. Тестирование модели бычье харами на исторических данных

Все 7 свечных моделей, которые я описал до этого, не выдержали проверки на истории. Сейчас настало время привести ту единственную свечную модель (из мне известных), которая выдержала подобную проверку.

Описание модели

( Читать дальше )

Все, что не разоряет, делает нас умнее.

- 25 февраля 2019, 18:53

- |

Все, что не разоряет, делает нас умнее.

Пришло время думать о душе и делиться опытом с молодежью. Теория интересна не всем (у каждого опционщика есть своя теория опционов), поэтому буду делиться жизненным опытом. А точнее, самыми эпическими из своих торговых фейлов. Вообще-то я не верю в то, что чужие ошибки могут чему-то научить. Но, вдруг научат.

Часть 1. СМЕ. Первый американский блин.

После краха Российского рынка в конце 90-х годов все наши усилия были сосредоточены на опционах CME. Классическая теория не казалась сложной ни мне, ни Сержу, моему тогдашнему компаньону. Все было предельно понятно и до начала реальной торговли нам оставалось решить только один принципиальный вопрос – нужно ли хеджировать опционы базовым активом? Метод Монте-Карло вроде бы убеждал в том, что это не обязательно — просадки счета вполне компенсировались экономией на комиссии. Наконец решили, что хеджироваться не будем.

( Читать дальше )

ТСЛаб: кубики VS API - переделываем кубики в код стратегии. Бесплатный вебинар в среду

- 25 февраля 2019, 15:32

- |

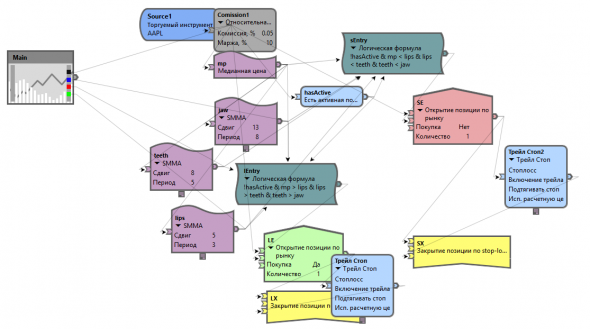

При этом подавляющее большинство участников пишет стратегии с помощью «кубиков». Однако чем более сложная стратегия, тем монструознее выглядит внешний вид кубичного представления. Эта картинка иллюстрирует создание очень простой стратегии.

В среду 27 февраля в 20-00 по московскому времени планирую провести бесплатную онлайн встречу на которой покажу как можно взять готовую стратегию, написанную на кубиках и переделать её правила в виде кода, написанного на языке C#

Пока предполагаю взять одну из стратегий, которую предлагают разработчики ТСЛаб как иллюстрацию для справочника блоков визуального конструирования например стратегию «Аллигатор».

( Читать дальше )

Формула расчёта волатильности за период

- 25 февраля 2019, 15:00

- |

Кто знает, напишите, пожалуйста, с комментариями.

Если их несколько возможных, то все напишите, чтобы можно было сравнительный анализ провести.

Наука. Россия vs СССР.

- 25 февраля 2019, 13:48

- |

Не секрет, что нам уготован прорыв. Как его прорывать — ясен день, при помощи поднятия революционных технологий и выхода на новую орбиту прикладных изобретений, основанных на оных.

Давайте сравним фундаментальную науку в 60-70-80-х годах прошлого века и нынешнюю (то есть сравним загнивающе-застойный СССР и новую, вставшую с колен Научную Россию).

Что получилось в послевоенное время — ЛЮДИ ТЯНУЛИСЬ К ЗНАНИЯМ! Те, рождённые в поздне-довоенно-околовоенные годы, стремительно потянулись к образованию. Вечерние школы, школы рабочей молодёжи, институты и техникумы — очень, очень многие хотели учиться.

Государство в виде СССР всячески ПООЩРЯЛО и СПОСОБСТВОВАЛО обучению как зелёной молодежи, так и людей среднего возраста, которые смогли преодолеть банальную нужду послевоенную и начали уделять внимание учёбе. СССР видел в повышении уровня образованности своих граждан Огромный Потенциал

Не случайно ряд фильмов посвящён был именно учёным, а не бандитам, ментам, депутатам или проституткам. Примеры — «Иду на грозу», «Девять дней одного года» и др.

( Читать дальше )

Инвестиционный подход Ричарда Пзены.

- 25 февраля 2019, 13:17

- |

Я хочу рассказать вам о инвестиционном подходе Ричарда Пзены. Я хочу это сделать так как его подход очень похож на мой.

Но сначала узнаем кто это и почему может быть нам интересен.

Ричард Пзена управляет инвестиционной компанией вкладывающей средства институциональных и частных инвесторов. Компания управляет активами на сумму более 36 миллиардов долларов. Фирма была создана в 1996 году и за первое десятилетие своего существования обогнала индекс на 7% (16,3% против 7,3%). Последняя доходность соответствует индексу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал