Избранное трейдера klimvv

Мои итоги августа: худший месяц с 2015-го

- 01 сентября 2018, 10:17

- |

Вот и закончился неудачный для меня август, ставший моим худшим месяцем не только в этом году, но и, как видно из таблицы приведенной здесь, самым худшим с декабря 2011-го. Правда, если учесть увеличенные в ноябре 2017 риски, то сентябрь 2015-го был бы хуже, но…«хрен редьки не слаще». Можно конечно сетовать на то, что если б не ошибка робота 24 августа, то убыток по Si составил бы не 9,9%, а 7%, но по портфелю это уменьшило бы убыток только на 0,5% и с точки зрения сроков ничего бы не изменило. Единственная «отрада», что, несмотря на убытки, максимум годовой просадки не превзойден, хотя больше половины прибыли июня-июля слито.

Причина? Ну она банальна. Почти все эмитенты, входящие с мой портфель (РИ, Си, Газпром и Норникель), значительную часть месяца «пилило», а «фильтр пилы», как обычно, «включился» с задержкой, только на последней неделе августа. Даже Си трендово рос только три дня (хотя и очень сильно для последних лет, если не считать апреля), а остальную часть месяца на дневках «пилился» и достаточно сильно. Исключениями стали сильный падающий тренд в Сбербанке и рост Газпрома в последнюю неделю августа. Ну так у меня шорты в акциях в три раза меньше лонгов и потому результат на динамике, подобной Сбербанку, слабо положителен: хорошую прибыль в шортах «компенсируют» небольшие убытки в лонгах. Больше удалось заработать в Газпроме, так как в нем был включен «фильтр плечей», а «фильтр пилы» включился уже после набора лонга с плечом (все «фильтры» работают у меня только на новые входы).

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 17 )

Задачи для трейдера

- 01 сентября 2018, 00:50

- |

smart-lab.ru/blog/487120.php

Задачи посложнее:

1. “Уолл-Стрит” сообщает, что, если брать статистику за 20, 50 и 100 лет, сентябрь дает худшие показатели. Нужно ли продавать в конце августа?

2. Трейдер загрузил данные из “Блумберга”, проанализировал P/E. После чего продал компании из верхней четверти и купил из нижней четверти. В чем ошибка?

3. Существует 98,5% корреляция между ростом доходов хай-тек компаний и увеличением количества докторов наук в технических областях. Министерство образования сообщает, что количество докторов наук будет увеличиваться. Нужно ли покупать акции хай-тек компаний?

4. Две больнницы. В одной рождается 52% мальчиков, в другой – 60%. Какая из них больше?

5. Собака загнала трейдера в озеро. Но она боится воды. Как нужно плыть, чтобы не укусили?

6. Вася работает в брокерской компании. Коля тоже работает в брокерской компании, читает книги по фондовому рынку и смотрит РБК. Кто из них, вероятнее всего, является трейдером?

Когда будет рецессия? Лидирующие экономические индикаторы.

- 31 августа 2018, 18:18

- |

Поехали.

Самый очевидный лидирующий индикатор называется, конечно же, «Лидирующий Индекс США».

Если после длительного роста экономики, падает до 0.95(красная стрелочка) = в срок от 8 до 18 месяцев следует рецессия. В 1995 году достиг 0.96 и отскочил. Сейчас = 1.42.

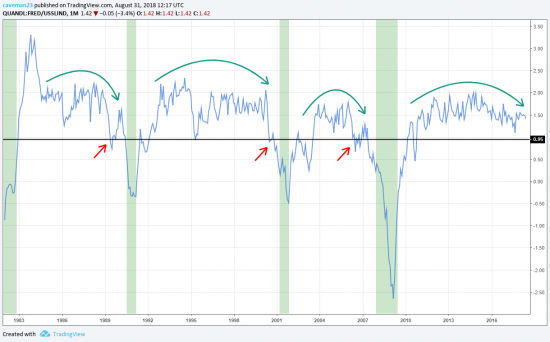

Один из самых популярных индикаторов это кривая доходности(доходность по 10-летней облигации минус доходность 2-летней облигации).

Перед КАЖДОЙ рецессией за последние 40 лет кривая доходности «переворачивалась» — уходила в минус. После этого проходил как минимум год, а в некоторых случаях 2-3 года до начала рецессии. В данный момент = 0.22 — до сих пор в положительной зоне, что предполагает как минимум ещё целый год до начала рецессии.

( Читать дальше )

Индустрия RV HV IV

- 30 августа 2018, 14:21

- |

Это очень запутанный вопрос. Предлагаю запутаться еще больше. Есть туризм и есть имиграция. Есть модель и есть реальность. Давайте туда погрузимся. Итак, у нас есть некий ценовой ряд с нулевым дрифтом. 100;120;130;100;100. Получается 4 интервала. Нам надо получить среднее значение отклонения и найти оптимальный шаг для ДХ. Берем формулу, ln(С/С-1)^2 четырех значиений, усредняем, извлекаем корень. У меня получилось 0.1646. Переводим это в проценты 16,46% и получаем HV.Это среднеквадратичное отклонение одного дня. Теперь, вроде, ни чего не перепутал. Теперь имея НV, начальную цену, мы говорим, что ряд повторится и нам надо вычислить его максимум. То есть, от 100 уйдем на 130 и вернемся на 100. Но пока у нас есть только 100 и 16,46%. Теперь я начинаю не понимать и тупить. Как, имея две такие прекрасные цифры, мне получить 130. Для чего? Я хочу сделать ДХ опциона и мне надо расставить ордера. Порезать от 100 до 130. Интуитивно понятно, что мы должны поставить ордера на продажу 115, 130, а потом на покупку 115, 100. 115-однин ордер, 130-еще ордер (уже два), двигаемся вниз и закрываем. Фин рез 30. Или, продали по 130, один ордер, откупили по 100. Ну и согласно БШ и КИ(Кирилл Ильинский) стоимость опциона равняется его ДХ. 1/2Пи^0.5*цена*вола*корень из времени=цена опциона. Мы купим два таких опциона на одном страйке 100. Получится фигура «вилка в жоп». И цену мы такой позиции знаем, задним умом, через ДХ и она должна стоить 30, за два. Тогда IV вола= цена опциона/кореньТ/1/2Пи^0.5/цена БА=18.75%.

( Читать дальше )

подрубил google trends к роботам и выкладываю файлики

- 30 августа 2018, 14:16

- |

На первый взгляд тема не совсем бесполезная, да и протестировать самому не так сложно, что я и решил сделать.

Я скачал понедельные данные (чаще не бывает) с 13 года и преобразовал их в тслаб формат.

Выкладываю

yadi.sk/d/hV8eIrQc3ah9op

( Читать дальше )

Маркет Мейкер Никита Масюков. Интервью из Италии.

- 29 августа 2018, 17:08

- |

Не забываем про конференцию смартлаба!

Яхт-Клуб Новый берег

Билеты и номера 6 октября >>>>>

Бронирование на 4-6 октября: >>>>>

Вопросы и обсуждение конференции: >>>>>

Официальная страница конфы: >>>>>

Как сохранить капитал в период обвала рынков?

- 29 августа 2018, 17:05

- |

На рынках появляются риски и вот что мы успели обсудить сегодня в Прямом Эфире:

— Как застраховать свой капитал от обвала рубля?

01:35 — Технический анализ пары Доллар/Рубль

02:55 — Технический анализ нефти (WTI)

04:45 — Прогноз цены на нефть

08:35 — Способы защиты капитала от обвала рубля

— Как застраховать свой инвестиционный портфель от обвала рынков?

19:43 — Технический анализ индекса S&P500

25:40 — Защита инвестиционного портфеля от обвала рынка

31:10 — Ответы на вопросы зрителей

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал