Избранное трейдера klimvv

Налог при выводе денег с брокерского счета

- 12 ноября 2021, 15:48

- |

Когда я работал в тех поддержке одной инвестиционной компании, то наиболее часто задаваемым вопросом (с нотками возмущения в голосе/тексте 😅) был вопрос об удержании налогов при выводе средств со счета. Многие недоумевали, почему заявка на вывод средств одна, а размер поступлений — совершенно иной.

Разберем по полочкам, почему и сколько удерживают налогов при выводе средств.

По требованию закона, брокер, являющийся налоговым агентом, при получении заявки на вывод средств рассчитывает финансовый результат инвестора с начала текущего года (учитывается именно инвестиционный результат в результате фиксации позиций по цб).

Если он оказывается положительным, то брокер обязан удержать налог (НДФЛ).

Если сумма заявки на вывод денег больше суммы НДФЛ, то начисленный за период налог списывается в полном объеме.

Если сумма выводимых средств меньше или равна НДФЛ, рассчитанного нарастающим итогом с начала года, то при выводе налог удерживается из расчета = сумма вывода * 13%

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 21 )

74 миллиона физиков на бирже - ближайшее будущее. И это будет СПБ Биржа

- 10 ноября 2021, 20:15

- |

По мотивам поста @Тимофей Мартынов : smart-lab.ru/blog/738094.php

СПБ Биржа в своём инвестиционном меморандуме сделала, со ссылкой на исследование РБК, прогноз о том, что к 2025 году количество розничных инвесторов в России вырастет в 5 раз до 48 млн человек.

Много это или мало?

Представляется, что много — добрая половина от экономически активного населения страны, даже больше.

Но в апреле целый Зампред ЦБ Владимир Чистюхтин был куда более смелым в своих прогнозах.

На биржевом форуме, среди серьёзных дядей в серых костюмах он сказал, что на бирже стоит ожидать 74 млн брокерских счетов в самое ближайшее время. quote.rbc.ru/news/article/606d872a9a7947a4ea295274

Такая оценка примерно ровна всему взрослому дееспособному населению России.

Почему же такое количество брокерских счетов действительно может быть открыто?

Вижу несколько причин:

( Читать дальше )

Попытка решить задачу про линейный индикатор для Мальчик Buybuy

- 08 ноября 2021, 18:22

- |

Всем привет. Мой первый пост. Все началось сегодня с попытки решить задачу из этого поста smart-lab.ru/blog/713559.php, а также из этого https://smart-lab.ru/blog/646275.php

Написал бы в личку уважаемому мной автору, да рейтинг маловат, увы. Поэтому кину рукописного зверя здесь. Вначале это была попытка рассмотреть на конкретном небольшом случае, какая логика стоит за индикатором, затем это стало похоже на МНК, а затем и на решение (возможно). Вначале автор писал, что эта задачка решается просто, а затем в комментариях сказал:«Вангую — все заинтересованные резиденты пытаются решить задачу № 1 традиционными методами вариационного исчисления.Без шанса. Ключ к решению лежит в другой плоскости». Что скажете? Что это за плоскость такая?

Почему софтверный бизнес для меня приоритет при наличии Граалей на руках. # Разное 2

- 04 ноября 2021, 10:48

- |

Мне начали предлагать деньги в управление ещё в 2014 году. Когда я делал Stock Pattern Viewer и жил в гараже. Никаких эквити подтверждённых с меня не требовали. Ведь и ежу понятно, что Граали у меня есть раз я занимался программированием на таком уровне в трейдинге.

И вот прям звонили и говорили: Бро, хочу дать тебе ключи от Квик и счёт в управлении на 5ть мультов.

Почему? Обычный трейдер бы от радости в штаны наложил, если бы ему позвонили и предложили деньги в управление. А я – отказываю.

1 Софтверный бизнес приносит гораздо больше иксов чем торговля

OsEngine растёт аудиторией. От 20 до 50 %. Каждый год… Если так и продолжиться, лет через пять эта вся история будет стоить десятки, а может и сотни миллионов долларов.

Например, тот же Trading View стоит 3 млрд долларов. https://smart-lab.ru/blog/731039.php

Это немного безумно с моей стороны, верить в то что мы когда-то к этой сумме приблизимся. Но на то я и предприниматель, чтобы мечтать. И наблюдая за тем как аудитория растёт – я с каждым годом всё больше и больше убеждаюсь, что сделал верный выбор.

( Читать дальше )

О пессимизме относительно алготрейдинга

- 04 ноября 2021, 07:26

- |

Прочитал заметочку по поводу алготрейдинга.

Загорелся написать о своем опыте, но энтузиазм как-то угас… Тема больно широкая и неподъемная. Осталась только замечательная фраза, которую сказал мне в далеком прошлом мой декан и заведующий кафедрой радиофизики член-корреспондент АН БССР профессор А.М. Широков: — «Не сделать может любой, ты сделай!» Я не помню, по какому поводу это было сказано, но запомнилось навсегда.

Проблемы есть. Главная — велика роль случая.

И работающие стратегии есть, как учитывающие динамику рынка, так и вообще ничего не учитывающие, работающие на чистой статистике.

Но оставь надежду всяк, кто мечтает включить робот и заниматься всякими хорошими делами и безобразиями, к которым расположена его душа.

Вам все равно придется думать и работать, правда это будет немного другая работа, меньше нервов и рутины. И денег тоже не густо. Потому что густо — когда есть 100% гарантия. А ее нет.

( Читать дальше )

Кто быстрее сольётся: Мурманск или Карлсон?

- 02 ноября 2021, 01:05

- |

Кто быстрее сольётся: Мурманск или Карлсон?

Недавно здесь уже была голосовалка про Enter1, народ оказался не прав, посмотрим как проголосуют на этот раз.

Кто такой Мурманск? Это всем известная голова из Ютуба, яко бы имеет в своем распоряжении 400 млн.руб, на которые и торгует.

Кто такой Карлсон? Это писака, свободный художник, 400 лямов не имеет, но зато он прочел Саймона, Натенберга и Коннолли от корки до корки.

Что сильнее? На одной чаше весов 400 мультов, а на другой классическая литература по опционам для чайников, которая делает из мальчика опционного мужа.

В деньгах ли вся сила, брат? А вот и проверим.

По состоянию на закрытие 01.11.2021 у обоих есть равные шансы на слив победу в ЛЧИ.

Взглянем на опционные позиции соперника:

Лонг коллов Си, лонг путов Ри. Классический медвежий набор. Та самая сливная гамма+, когда рынок стоит на месте и выжимает все соки.

Чем ответит Карлсон?

Бабочка. Простая и неприхотливая:

Деньги капают тогда, когда рынок стоит на месте:

Ставки сделаны, ставок больше нет. Теперь ждём ФРС и пусть время нас рассудит!

Всем опционщикам желаю удачной экспирации.

-------------

Любите ❤️ опционы, торгуйте грамотно.

С уважением, Карлсон.

p.s. кому интересно, свои мысли по рынку кидаю в канал @KarLsoH, там же есть и опционный чат.

Законные способы кинуть держателей облигаций, без банкротства организации. Или о том, как я чуть было не потерял 1 миллион рублей.

- 31 октября 2021, 00:54

- |

В данном посте я не только попытаюсь рассказать о том КАК КИДАЮТ владельцев облигаций, но и проведу краткий ликбез, на что нужно обращать внимание при их покупке. Так что если лекбез вам не интересен, сразу ищите выделенное жирным шрифтом. Поверьте, далеко не все знают о том, о чем я вам расскажу.

В последние несколько лет все больше и больше людей несет свои деньги на фондовый рынок. Причин этому много …, и они всем известны. Государство всячески стимулирует это процесс, давай возможность гражданам получать налоговый вычет по ИИС. Многие несут свои деньги на биржу в надежде получить «свои» 52 тыс. руб. от государства (13% от 400 тыс. руб.), плюс получить дополнительный доход, не рискуя своими деньгами.

Возможно ли это? ДА, ВОЗМОЖНО!!! Так думают многие, когда открывают ИИС – можно купить облигации!!! Ведь по облигации предполагают БЕЗУСЛОВНЫЙ возврат денежных средств. Так думают многие…

НО ОНИ ОШИБАЮТСЯ. И речь идет вовсе не о банкротстве предприятия, облигации которого вы купили.

( Читать дальше )

По следам недавних событий

- 28 октября 2021, 13:24

- |

А тут ничего не изменилось.

Извините, так вышло, но у меня был лучший по содержанию блог посвященный практическому ритейл-алготрейдингу на всей территории СССР, а возможно и не только.

Конечно, тут есть и другие ребята с полезным материалом. Раньше выкладывали переводы-разборы западных материалов, интересно. Но — «и что? как торговать то?».

Я, пожалуй, продолжу нести добро людям и начну публиковать разное.

Ни слова о политике, о прогнозах и о разборках.

Заранее прошу не гадить в комментариях, вы только себе хуже делаете.

Отдельный момент о комментариях вроде «по делу». Как показал прошлый опыт, очень многие не желают разбираться в вопросе. Пишут претензии типа «подгон, сломалось, не работает». Оно без включения мозга и не должно работать. Если я говорю «А» то это скорее всего означает что есть «Б» и «В» но в этом придется разбираться самостоятельно.

Естественно я открыт для индивидуальных вопросов, бесплатных консультаций и разного рода предложений. контакты в телеграм доступны.

Мини опрос. в следующий раз интересно узнать:

1. несложные деньги на битке

2. сложные деньги на акциях

ДУМАЙ МЕДЛЕНО – РЕШАЙ БЫСТРО

- 28 октября 2021, 11:33

- |

Сегодняшняя рецензия про мою настольную книгу по поведенческим финансам.

Автор всю жизнь посвятил исследованию в области поведения людей и принятия решений. Венцом этого пути стала нобелевка, которую он получил за свою работу. На мой взгляд, вполне заслуженно.

Единственный, но заметный минус книги – ее название. Вернее, никчемный перевод этого названия на русский. Оригинальное название – «Thinking. Fast and slow» — емко описывает, о чем книга. О быстром иррациональном и медленном рациональном мышлении.

Жизнь учит нас не принимать важные решения на эмоциях. Житейские мудрости «утро вечере мудренее», «семь раз отмерь – один раз отрежь» именно об этом. Основная идея книги: для того, чтобы принимать интуитивно неверные решения, не обязательно быть «на эмоциях». Не обязательно чувствовать страх, алчность, спешить, гневаться, быть азартным и т.п. В нас зашито принятие быстрых решений, не соответствующих долгосрочным целям.

( Читать дальше )

Остаться в живых (или когда последние становятся первыми)

- 26 октября 2021, 17:19

- |

Какой шаг самый трудный на шатком мосту? Первый или последний? Тот, что я сделаю прямо сейчас, ведь только его я могу выбрать. А первый шаг может стать для меня и последним (неизвестный даос)

«Твой номер шестнадцатый, помалкивай в трубочку! Ясно?!» из к/ф «Место встречи изменить нельзя»

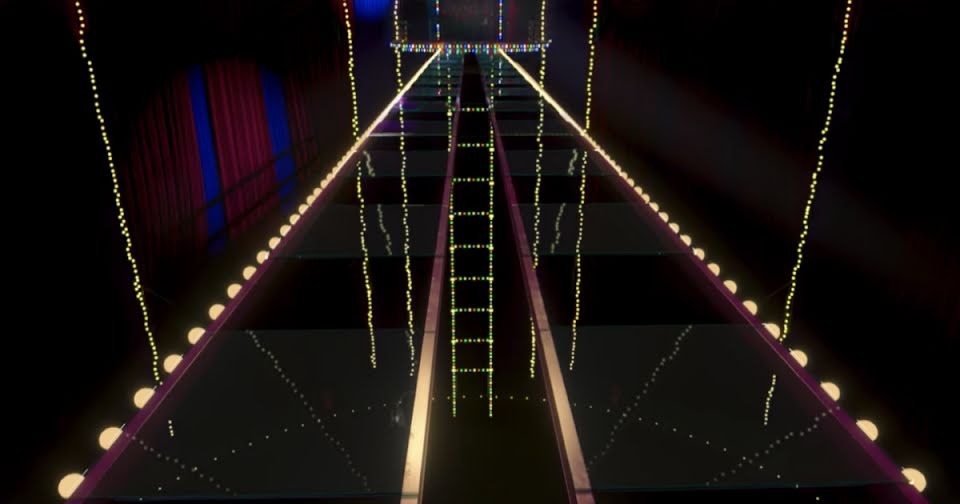

В седьмой серии культового сериала “Игра в Кальмара” герои приняли участие в испытании “Хрустальный мост через реку” Каждая из ступеней (панелей) этого моста представляла собой две стеклянных пластины, одна из закалённого стекла, а другая — из обычного. Всего таких ступеней было 18, а участников игры, оставшихся в живых к этому моменту — 16.

Перед началом игроки выбрали свои порядковые номера, еще не догадываясь о том, что их ждёт впереди. Ужас и растерянность, охватившие мужчину, которому выпало стать первопроходцем, совершенно понятны — число возможных траекторий составляет для него 2 в 18-ой степени, и только в одном случае ему удастся пройти весь путь невредимым. Это один шанс из 262144.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал