Избранное трейдера Константин Нечаев

Индикатор формирования тренда

- 18 февраля 2015, 12:26

- |

Предлагаемый индикатор не технический, не фундаментальный, скорее психологический.

Назовем его условно «Все ищут Разумного Инвестора». Правда, когда он появляется, его советы не самые разумные. http://smart-lab.ru/blog/237648.php Это советы тем, кто хочет дополнить портфель для диверсификации. Но начинать формирование портфеля с такого шага неразумно. Чувствуется дурное влияние Арсагеры. Вас пытаются загнать в ПИФ.

Чтобы понять, что на самом деле означает наш индикатор и как надо торговать по такому индикатору, попробуем понять его суть. Начало тренда образуется за счет выдергивания отдельных бумаг. Фронтального роста может и не быть, но для многих такая перспектива на некоторый срок уже видна. Те, кто хотел бы поучаствовать в таком движении, зачастую в состоянии повлиять на динамику рынка. Те, кто изучал закон N 224-ФЗ от 27.07.2010, знает, что такие действия не всегда противоречат закону. Закон запрещает лишь некоторый ограниченный перечень действий на рынке. Все остальное разрешено. Априори можно признать, что рынком манипулируют. Но те, кто это делает, любят это делать чужими руками. Недавно на форуме упоминалась известная легенда про Панургово стадо. На рынке всегда найдется такой Панург, который все отдаст, чтобы раскачать корабль. Зачем? Чтобы получить шанс купить подещевле. Желание вполне рациональное и законное.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Тим Уэст: правильно комбинировать фундаментальный и технический анализ

- 18 февраля 2015, 02:47

- |

Изменение S&P 500 индекса стало одной из самых обсуждаемых тем среди трейдеров за последнее время. Многие задаются вопросом, какие изменения коснуться индекса в грядущем году.

Изменение S&P 500 индекса стало одной из самых обсуждаемых тем среди трейдеров за последнее время. Многие задаются вопросом, какие изменения коснуться индекса в грядущем году.

Для того, чтобы разобраться в этом вопросе, EXANTE поговорил с одним из самых опытных трейдеров в Мире, управляющим фонда TradingView.com — Тимом Вэстом. Для торговли он использует комбинацию фундаментального и технического анализа. Во время интервью Тим поделился с нами своими торговыми секретами, а также сделал прогноз по S&P 500 индексу на 2015 год.

– Тим, как началась ваша карьера? Как вы стали трейдером?

– Впервые я попробовал себя в роли трейдера 30 лет назад, в 1984 году, когда учился в колледже. Во время летней практики я работал в брокерской фирме. Моей первой сделкой была покупка акций телефонной компании MCI. Я потратил на них весь свой заработок. Это было хорошим вложением, поскольку вскоре компания стала одним из крупнейших игроков на рынке телекоммуникаций.

( Читать дальше )

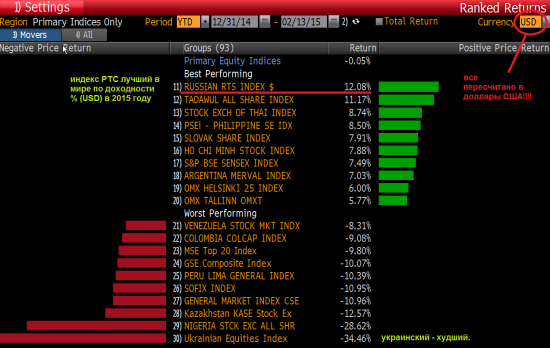

индекс РТС - лучший в 2015 среди всех

- 13 февраля 2015, 16:03

- |

При этом все продолжают соревноваться в прогнозах на тему глубины падения ВВП России в 2015 году… Удивительно? Как так рынок растет при якобы полной ж@пе в экономике?

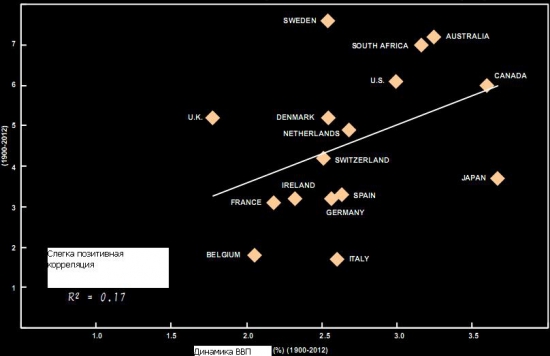

Endeavour очень хороший пример на эту тему приводил (см.второй график). Нет практически никакой зависимости между динамикой ВВП и поведением рынка. На графике показана зависимость поведения рынка акций от динамики и темпов роста ВВП по данным собранным с 1900 (!!!!) года.

( Читать дальше )

Запись мастер-класса Сергея Григоряна по управлению активами

- 10 февраля 2015, 20:23

- |

Мы рады сообщить, что теперь все желающие могут посмотреть его:

Материалы мастер-класса Вы можете скачать на сайте www.amclub.ru

В RIH5 существенно снизился открытый интерес, который в начале января вырос до значений выше средних

- 06 февраля 2015, 21:30

- |

Методы интерпретации открытого интереса и объема почти не отличаются. Тем не менее, на некоторых особенностях истолкования показателей открытого интереса следует остановиться подробнее.

1. Если в условиях роста цен величина суммарного открытого интереса превышает сезонный показатель (усредненное значение, которое высчитывается для периода в пять лет), на рынке наблюдается приток новых средств, отражающий большую активность покупателей (бычий признак).

2. Однако, если на рынке наблюдается повышение цен, а открытый интерес опускается ниже своего среднего сезонного значения, оживление рынка обусловлено, главным образом, покрытием коротких позиций (обладатели убыточных коротких позиций вынуждены их закрывать). Следовательно, происходит отток денег с рынка. Это медвежий признак, поскольку после покрытия коротких позиций восходящая тенденция скорее всего «выдохнется».

3. Если при снижении цен открытый интерес возрастает до значений, перекрывающих среднее сезонное, на рынке наблюдается приток новых денег — процесс, отражающий рост новых коротких продаж. Это указывает на уверенное продолжение нисходящей тенденции и считается медвежьим признаком.

( Читать дальше )

Награждение ЛЧИ-2014 (05.02.2015)

- 06 февраля 2015, 19:57

- |

… Еще парочку фоточек представлю вашему вниманию.

Представляю фоточки людей со смартлаба.

Хочу обратить ваше внимание, что общаться по именам и узнавать друг друга в реальной жизни намного проще, если вы меняете свой ник на свое реальное имя в настройках профиля, а также используете свою реальную фотографию на картинке пользователя.

Награждение проходило в клубе ICON. Бывший Рай. Насколько я помню, итоги ЛЧИ 2009 также подводились в этом клубе. Но состав участников тогда был сильно другой, многие люди выбыли с рынка с тех пор. Очень многие поменяли работу. Даже сложно вспомнить такого человека, который сейчас остался работать на том же месте, что и 5 лет назад.

Олег Ельцов, Росевробанк, Награждение ЛЧИ

Robot_TestV1.1 награждение ЛЧИ:

( Читать дальше )

Тимофей Мартынов в ринге ЛЧИ 2014

- 06 февраля 2015, 17:25

- |

Церемония награждения победителей ЛЧИ 2014 года

- 06 февраля 2015, 15:33

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал