Избранное трейдера Константин Кобзарь

Естественные процессы в становлении любого трейдера и инвестора

- 11 февраля 2018, 13:24

- |

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

КриптоИтоги недели. Сорос: Диктаторы поддерживают биткоин и он будет расти. Крупнейшая кража криптовалюты и др. новости

- 28 января 2018, 12:20

- |

КриптоИтоги недели. Сорос: Диктаторы поддерживают биткоин и он будет расти. Крупнейшая кража криптовалюты. Минфин ужесточает регулирование криптотрейдинга и др. новости

— Джордж Сорос (George Soros) сказал, что криптовалюты — это типичный «пузырь», спекуляция, основанная на недоразумении, используется в основном для уклонения от уплаты налогов. Его также используют правительственные диктаторы, чтобы вывести свои средства за границу.

( Читать дальше )

Почему не надо торговать на Bitmex?

- 23 января 2018, 11:09

- |

ЛБ похож чем-то на биржу webmoney. Стоят физики и предлагают обмен на ту платежную систему, к-я удобна. Я ищу Тинькоф, нахожу. Ввожу сумму, херакс! облом №1: за мои 20 тыщ мне предлагают 0,029 битка. Ахахаха! То есть еще не начав торговать теряешь уже 17% на обмене)))) Да лан, какие там 17%! Мы же счас нарубим 10000%! Пох. Меняю. Открывается чат. Чел пишет номер карты куда надо отправить деньги. Под операцию ЛБ уже забронировал битки у продавца. Я отправляю бабки на карту. Нажимаю «подтвердить отправку». Чел тут же подтверждает со своей стороны и на мой счет в ЛБ падают заветные 0,029. Лишился девственности. Далее беру адрес для пополнения счета на битмексе и отправляю с ЛБ туда деньги. Транзакция подтверждается минут через 10, и уже можно торговать)))

Чем же плох Bitmex? Ну во-первых, тем что счет в битках и ты совершенно не воспринимаешь их как деньги. Это реально как казино с фишками, где также совершенно забываешь о том, что это не просто фишки, а это с трудом заработанные кровные. Это несколько компенсируется размером открываемой позы — она все таки в $ номинируется. То есть если биток стоит около $10000, то 1% это примерно 100$. Так что если я торгую например с плечом до 10, это будет значить, что $100 битка изменят счет на 10%. Примерно так.

Не знаю почему, но криво считается маржа по открытой позиции. То есть совершенно непонятно как она считается.

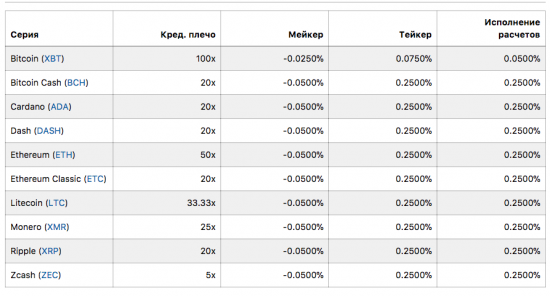

Дальше стало интересно чо за комиссии. Страницу с комиссиями хрен найдешь, но она есть)

Итак, если ставишься лимитками, то доплачивают 0,025%. Если маркетами, то вычитают 0,075%. Кто торговал на Мосбирже знает, что 0,075% это совсем немаленькая комиссия! Однако, если волатильность высокая, то отношение волатильность/комиссия это компенсирует. Посчитаем сколько надо с 1 битка собрать, чтобы отбить комиссию на круг:

0,1% от $10000 = $10

0,075% ==> $7,5

круг = $15

Итак, комиссия маркетов достаточно высокая, но это немного компенсируется возвратами по лимиткам. Сравню ка ее с комиссом срочного рынка. Открываю Tradingview, кидаю на дневной график XBTUSD индикатор (H-L)/C который ребята в свое время закодили по моей просьбе, который строит гистограмму изменений одной свечи в% или в $ (в данном случае в %):

Как мы видим дневная вола по XBTUSD редко опускается ниже 8%.

вола/комисс = 800/15 = 53.

Теперь построим на наш любый срочный контракт USDRUB:

( Читать дальше )

Заплатить налоги за 2017 год: пришло время декларировать доход

- 17 января 2018, 21:50

- |

Сразу хочу обратить внимание: форма декларации 3-НДФЛ за 2017 год обновлена и сдавать ее нужно уже по новой форме. Скачать программу для заполнения вы сможете на официальном сайте ИФНС совершенно бесплатно!.

Чтобы я смогла всем помочь, подсказать, дать “картинки” нужного расчета и заполнения — пишите мне ваши вопросы, комментарии, я буду знать, что вас больше всего волнует и помогу, отвечу всем.

Отвечаю на все вопросы, касающиеся налогообложения (НДФЛ, сальдирование убытков, инвестиционный вычет, заполнение налоговых деклараций и иных налогов).

Для тех, кто торгует через иностранного брокера — бывает так, что мы получаем в руки отчет брокера и там в валюте у нас убыток. Но, когда мы формируем отчет в рублях, то финансовый результат может оказаться иным, потому что курс меняется.Так вот, делать вывод об обязанности декларирования дохода нужно делать тогда, когда вы видите свои цифры в рублях, а не в валюте!

Пишите, жду ваших вопросов...

итог первого раунда игры в крипту(+++)

- 10 января 2018, 22:29

- |

Мой предыдущий пост был о том, как я впервые купил крипту, а точнее 0.01 эфира.

Этот пост, как продал, и впечатления о ньюансах.

После того, как эфир поступил мне на кошель myetherwallet, я решил перевести его на какую нибудь биржу и продать там.

По всему тому же пути наименьшего сопротивления я выбрал биржу эксмо.

Так как аккаунт уже оформил, и заморочек со входом туда ни разу не возникало.

И тут выяснилось, что для перевода нужно потратить часть эфира, комиссия то бишь, а у меня эфира минимум только, чтоб завести на биржу. Меньше 0.01 эта биржа не принимает.

Не долго думая, по привычной схеме в обменнике я купил еще эфира, но уже поболее — 0.1.

К тому же дополнительной мотивацией к покупке было то, что эфир обвалился на 10% и в итоге я потратил на покупку 0,1 эфира 6317руб.

Как и в прошлый раз, эфир свалился ко мне в кошель буквально в течение пары минут.

Далее я поставил минимальную комиссию 0.5GWE за транзакцию (при том, что было рекомендовано 21GWE, но я даже не задумался о рекомендации), и наслаждался ожиданием перевода сутки с лишним.

( Читать дальше )

Биржа BitMEX - обзор, инструкция.

- 10 января 2018, 20:36

- |

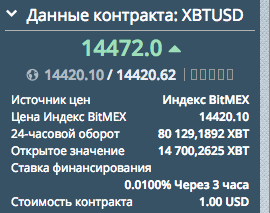

Общая информация о бирже BitMEX

Криптовалютная биржа Битмекс начала свою работу еще в далеком 2013 году, с тех пор сумев стать одним из лидеров этой индустрии. Управляющая компания HDR Global Trading Limited зарегистрирована в Республике Сейшельские острова.

- Официальный сайт биржи: www.bitmex.com

- Язык интерфейса: английский, китайский, русский

- Есть русскоязычный трейдерский чат, где желающие могут общаться, делиться идеями и помогать друг другу.

Криптовалюты, представленные на бирже: Bitcoin, Cardano, Bitcoin Cash, Dash, Ethereum, Ethereum Classic, Litecoin, Monero, Zcash, Ripple.

Преимущества биржи BitMEX

1. Простая регистрация, быстрое начало работы.Отсутствие необходимости прохождения верификации. К торгам можно приступать сразу после регистрации и пополнения счета. К слову пополнить счет здесь можно только при помощи биткоина.

2. Огромные торговые обороты. За сутки торговый объем биржи уже плотно приближается к отметке в 1 миллиард долларов. О чем это говорит? Что именно на этой бирже происходит основная торговля, а остальные биржи уже подтягивают свои курсы.

3. Рекордное кредитное плечо. Кредитное плечо большинства бирж, которые предоставляют данную услугу, изредка доходит до 1:10. Здесь же у нас кредитное плечо 1:100 + высокая волатильность криптовалют. Только представьте сколько может принести денег грамотно выбранная точка входа с таким плечом под памп какой-нибудь криптовалюты, к примеру Ripple. Да, риски соразмерные конечно, но сам факт наличия такого инструмента это классно.

4. Возможность играть на понижение. В отличие от большинства бирж тут есть возможность играть не только на повышение курса криптовалют, но и на его понижение. То есть вы можете в любой момент зашорить к примеру биткоин и заработать на его падении, пока другие держатели будут терять деньги. А если вы выберете грамотный момент и зашортите его с плечом, то к концу сделки можно будет покупать Lamborgini.

Недостатки биржи BitMEX.

( Читать дальше )

Не так страшен ШОРТ, как его малюют

- 01 декабря 2017, 10:39

- |

Короткая продажа или, иначе говоря, шорт — любимая сделка для ценителей быстрых заработков.

По статистике рынок большую часть времени растет. Однако темпы роста намного ниже темпов падения на коррекциях (как правило, движение против тренда быстрое и сильное). В связи с данной особенностью человек однажды получив положительный опыт совершения сделки «шорт» будет искать именно такие возможности. Психологически сложно высиживать повышательный тренд (движение, отстой в боковике, движение, отстой в боковике), поскольку это может тянуться месяцами. Другое дело коррекция: 3-4 дня падения по 3% и заработок, как и хорошее настроение, обеспечены очень быстро. Трейдер попадает в психологическую ловушку, а именно: настраивается на высокую волатильность и быстрые заработки, появляется азарт и самоуверенность, торговая позиция увеличивается. Но рынок цикличен. Высокая волатильность сменяется низкой и так по кругу.

Мое наблюдение: люди, заработавшие на шорте в 2008 году, если не вывели прибыль со счета, в 2009 году все проиграли на шорте. Почему это произошло?

- Отсутствие стопов или плана выхода из убыточной позиции.

- Самоуверенность.

- Увеличение торговой позиции.

( Читать дальше )

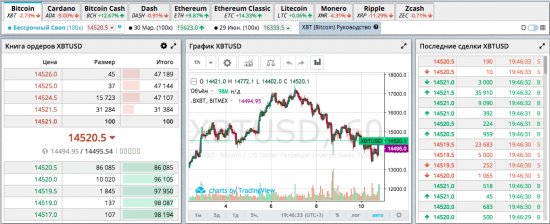

О чем могут рассказать биржевой стакан и лента сделок

- 30 ноября 2017, 22:01

- |

Биржевой стакан и лента сделок, пожалуй, самые недооцененные инструменты анализа акций среди массового инвестора.

На просторах интернета полно информации об анализе графиков цены и самых экзотических технических индикаторах. Чуть менее распространен анализ объемов торгов, по причине отсутствия такового у форекс-брокеров, активно популяризирующих биржевую торговлю. Не сложно найти неплохой учебник по инвестированию и фундаментальному анализу. Но вот, что касается использования ленты сделок и биржевого стакана, здесь русскоязычные ресурсы ограничиваются разъяснением терминов «бид», «аск» и спред, на чем весь анализ этих инструментов, по сути, и заканчивается. Есть неплохие видеоматериалы, но они преимущественно описывают ситуации на рынке США, где ECN и «дарк-пулы» вносят свои коррективы в механику торгов. Данная статья призвана хоть немного, но ликвидировать этот пробел и рассказать о том, как и зачем эти инструменты могут быть использованы на российском рынке обычным частным инвестором.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал