Избранное трейдера Константин Анохин

Станция для поиска паттернов теперь полностью бесплатна

- 08 марта 2015, 08:08

- |

Открываю станцию для майнинга паттернов, Stock Pattern Viewer, в полностью бесплатный доступ.

Теперь, майнеры Свечи + Объёмы и Время входа в позицию(TDW) доступны бесплатно!

Уважаемые ДАМЫ. Не ищите прибыльные паттерны, пусть они сами Вас найдут!

( Читать дальше )

- комментировать

- ★109

- Комментарии ( 51 )

Парный трейдинг опционами.

- 06 марта 2015, 14:38

- |

Метод торговли прекрасно работает до резкой раздвижки спреда, которая рано или поздно происходит, если бы не раздвижка — был бы грааль 100%.

Как же избавиться от недостатков данного метода, сохранив все его достоинства, при этом главный недостаток (раздвижка спреда) сделать самой большой возможностью заработать?

Все просто, нужно применить навыки парного трейдинга на опционах!

Берем разные страйки одного б/а и, создаем график спреда между страйками, создаем 2 позиции как на картинках ниже, и спокойно торгуем спред откусывая понемногу профита и с нетерпением ждем резкой раздвижки спреда которая нам позволит как минимум заработать десятки процентов к депозиту!

То есть что мы имеем в итоге: при флете б/а мы зарабатываем по немногу на спреде (главное не теряем), при резком движении б/а мы очень хорошо зарабатываем, позицию лучше делать максимально дельта и тетта нетральной.

( Читать дальше )

Все пишут сочинение "Про опционы". Опционы-это просто.

- 06 марта 2015, 14:18

- |

Шаг 2. Одновременнно продаем на этих страйках равное количество путов и колов. Оставляем запас по депо минимум 50%.

Шаг3. Удерживаем позицию до экспирации роллируясь после изменения максимального Открытого интереса на новые страйки (путы и колы).

Имеем постоянный стабильный профит.

Не надо «париться» не надо читать -«Птица счастья в опционных стратегиях». Никаких кондоров елок и стратегий «наивный обман» под редакцией Чекулаева или сложных формул Буренина.

Как заработать на опционах «без риска»*.

- 06 марта 2015, 14:04

- |

- При наличии актива. Продажа опциона Call на актив. Если актив не вырос выше цены страйк, то получаем дополнительную прибыль. Например Газпром 6 лет «пилит» и все это время можно было продавать опционы получая доп.прибыль, на которую докупать акций. При сценарии бурного роста, который бывает раз в «100 лет» с Газпромом, сократится количество акций в портфеле.

- При желании купить актив, но дешевле чем он торгуется сейчас. Продажа опциона Put. Если цена актива упадет ниже цены страйк, то получаем желанный актив по нужной цене, но дешевле на полученную от продажи опциона премию. Опять тот-же Газпром, который «пилит»… при снижении цены и возникновении желания купить актив – продаем Put на него. Если цена актива не пойдет ниже цены страйк опциона, то получаем компенсацию в виде премии за проданный опцион.

- Если в долларе высокая волатильность. Делим сумму на две части, половину несем в валютный вклад, вторую на срочный рынок. Продаем Call и Put опционы на доллар/рубль. При росте доллара радуемся, что заработали в рублях, при падении доллара, радуемся, что заработали в долларах. При снижении волатильности, и «флете» по доллару заработали и в рублях и в долларах банковскую ставку.

- При наличии желания инвестировать в рынок акций с ограниченным риском, и нежелании кормить управляющую компанию. 90% средств на банковский депозит, а оставшиеся 10% делим на 4 части и каждый квартал покупаем опцион Call на индекс. Через год, если индекс вырастет, будет плюс, если нет, то «при своих».

- ….

В общем, с помощью опционов можно реализовать различные торговые идеи, при этом риск будет не больше, чем при покупке акций.

*С известным и ограниченным риском.

О чем говорит skew в опционах на Si

- 06 марта 2015, 12:51

- |

параметр наклона улыбки skew поменял знак с плюса на минус.

Это говорит о том, что путы в волатильностях стали стоить дороже коллов.

Для опционов на Si характерна обратная ситуация — положительное значение risk-reversal, т.е. коллы стоят дороже путов. Это обусловленно особенностью взаимной динамики USDRUB и его волатильности: волатильность растет с ростом курса доллара.

( Читать дальше )

Как можно заработать на новичках-опционщиках.

- 06 марта 2015, 12:05

- |

В лотерее стабильно зарабатывает только продавец лотерейных билетов. Также и в опционах - небольшой, но стабильный заработок имеет только продавец. Это подтверждает и простой расчет: из трех сценариев движения цены, а именно вверх, вниз и вбок продавца устраивают два, а кроме того на него работает тета, что особенно вкусно при высокой волатильности и высокой ставке банковского процента, как сейчас. Но новичков у нас регулярно пугают продажей опционов страшилками про неограниченные риски вместо того, чтобы научить их грамотной работе с рисками. Рассмотрим на небольшом примере как получить от 40 до 70-100% годовых на продажах опционов именно за счет завышенной волатильности и банковской ставки. Особенно выгодно это делать перед длинными выходными. Назовем это упражнение «Шадрин плюс» поскольку оно покажет, сколько недополучает сверхконсервативный инвестор только потому, что связался с ПИФом и не использует потенциал срочного рынка. Опционы – это сделки пари, но если вы владеете активом, который, в крайнем случае, не жалко и потерять, а ставки пари заоблачные, то глупо не заключать такие пари. Главное — не рисковать. Единственный риск такого упражнения – стать инвестором, как Шадрин, об этом мы прямо и говорим. Кто согласен принять на себя такой риск, можете продолжить эксперимент. Экспериментировать будем с акциями Сбербанка, так как опционы у него достаточно хорошо расторгованы.

( Читать дальше )

Оптимальная доля счета для торговли

- 05 марта 2015, 18:50

- |

Чтобы лучше понять, насколько важна используемая доля счета, временно отойдем от опционов и рассмотрим игру, которую предложил Ральф Винс в своей книге «Математика управления капиталом». Ставим на кон какую-то долю от счета и с вероятностью 50% либо утраиваем поставленные деньги, либо их проигрываем. Матожидание у такой игры положительное, и очевидно, что тут можно хорошо заработать. Но вот какую долю от имеющихся денег ставить каждый раз на кон? Если делать слишком маленькую ставку, то выигрыш будет, но небольшой, и пользы будет мало. Если увеличивать долю поставленных денег, то счет будет расти все быстрее. Но, с другой стороны, если поставить слишком большую долю, например, каждый раз ставить всю имеющуюся сумму, то с вероятностью 50% она будет потеряна. Т.е. игра для нас окажется совсем

( Читать дальше )

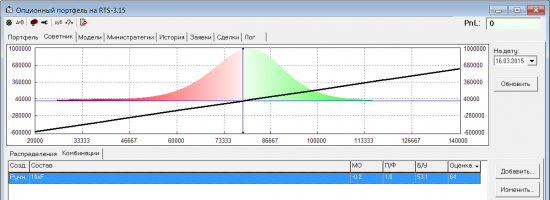

Направленная торговля опционами

- 24 февраля 2015, 02:34

- |

Предлагаю обсудить одну идею направленной торговли опционами. Прочитал о ней в книге «Опционы. Системный подход к инвестициям. С. Израилевич, В. Цудикман» (спасибо Стасу за наводку) и загорелся попробовать. Слегка доработал, частично реализовал и хотел бы поделиться промежуточными результатами. Буду рад любой критике, новым идеям и т.д.

Суть идеи в том, чтобы по распределению вероятностей оценивать различные опционные позиции и выбирать лучшие из них. Для иллюстрации рассмотрим позицию «голый фьючерс» на основе рыночного распределения:

Вот какие показатели можно рассчитать по распределению:

- Матожидание PnL (МО) — среднее PnL всех возможных исходов считается как интеграл произведения платежной ф-ции на экспу на функцию плотности

( Читать дальше )

О новом порядке исполнения опционов срочного рынка Московской Биржи

- 19 февраля 2015, 18:34

- |

Первое исполнение по новым правилам состоится 13 марта 2015 года – в день истечения опционов на фьючерсы на акции.

Согласно новому порядку исполнения, в вечернем клиринге дня истечения опционов будут автоматически исполнены все опционы «в деньгах»1. При этом опционы на фьючерсы на USD/RUB и EUR/RUB будут автоматически исполнены в дневном клиринге.

Для опционов «на деньгах»2 автоматическое исполнение осуществляется в отношении половины открытой опционной позиции по каждой серии. Такой подход необходим для устранения рисков ассиметричного исполнения синтетических позиций.

Для отказа от исполнения необходимо подать поручение в день истечения опциона - ввести отрицательное значение в «Заявке на исполнение опциона».

( Читать дальше )

Запустил первого робота на бою

- 17 февраля 2015, 15:29

- |

Естественно, он не тупо торгует скользящие средние. Мой алгоритм с диверсификацией, продвинутыми многолинейными индикаторами и учитывает проскальзывание, шаг и точность цены, причем не привязан к одному активу, а торгует заданный набор. Кроме этого, все транзакции и причины открытия сделок подробно записываются в логи, у каждого торгового дня свой отдельный лог файл.

Не продается и не будет продаваться ) Куриц, несущих золотые яйца, не продают )

Я не сразу пришел к этому. Начал разработку на QPILE под QUIK с трех простых вспомогательных программ (выгрузка котировок, показания многолинейных индикаторов, отображение состояния портфеля и доходности). На основе этого опыта уже смог написать робота буквально за 4 дня — 2 дня проектировал, 1 день писал, 1 день делал отладку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал