Избранное трейдера kotfagot

Подтверждение...а вы не верили)))

- 07 марта 2020, 22:45

- |

Напомню, что обычно проходит от 6 мес до примерно 1,5 года, когда происходит на финансовых рынках, что-то вроде падения и возможно даже в последствии кризиса.

Конечно, вы скажите «Так коронавирус, вот всё и падает...»… но какая разница коронавирус или нет. В 2008 году тоже вроде как всё произошло из-за просто дефолта по ипотечным облигациям… вроде как бы тоже можно говорить… но индикатор до этого сработал! Магия работает...

Факт остаётся фактом… Штука рабочая, а особо умные говорили " Блин, ну если все знают про этот индикатор, то явно не может произойти всё вновь.."… и благополучно забыли про него… Более того все знали, что после срабатывания рынок ещё растёт какое-то время весьма нормальными темпами ( несколько месяцев )… и лишь потом неожиданно что-то происходит и уиииииииииии….

Зря большая часть «гениальных» управляющих не особо прислушались к данному индикатору.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 25 )

QUIK. Реальные шаги для ускорения работы терминала.

- 07 марта 2020, 16:22

- |

Последние две недели на всех мировых рынках резко повысилась активность, количество биржевых данных выросло в 2-3 раза. Из-за этого у многих пользователей терминал QUIK начал безбожно тормозить и виснуть. Сервера брокеров также с трудом переваривают повышение нагрузки и наплыв клиентов, желающих что-либо купить-продать (по слухам кто-то из брокеров висел аж целую неделю))) ).

На Смарт-Лабе появилось несколько постов с советами как избавиться от тормозов. И меня сильно поразила неадекватность предлагаемых действий. Люди готовы покупать новое железо за бешеные деньги, создавать какие-то командные файлы и заниматься прочей ерундой. А нужно всего лишь включить голову и разобраться в причинах тормозов. Когда программисты разрабатывают какую-либо программу, они всегда оптимизируют ее для работы на определенном «средне статистическом» компьютере, закладывая при этом кратный запас по производительности. Если вдруг эта программа (QUIK) начинает неадекватно тормозить и виснуть на обычном современном компьютере — значит дело почти наверняка не в железе, и даже не в самой программе, а в ее конфигурации (настройках). Т.е. нам нужно правильно настроить терминал QUIK , а уже потом апгрейдить железо, менять туда-обратно версии и бухтеть на Смарт-лабе.

( Читать дальше )

Когда покупать, если рынок летит вниз?

- 28 февраля 2020, 13:59

- |

Когда покупать, если рынок летит вниз?

Введение

Все мы видим, что сейчас творится на фондовом рынке. Все бумаги как будто договорились упасть как можно ниже и соревнуются друг с другом, у кого это лучше получится.

Многие ждали этого момента и не один год, сжимая в потном кулачке денежку и надеясь купить, как только все упадет. И вот сейчас на их улице праздник: все летит вниз, да еще как летит! Когда же стоит купить, чтобы не грызть потом локти, а рассказывать сидя возле камина долгими зимними вечерами восторженным потомкам о том, откуда у их деда (или бабки) столько денег? ))))

В данной статье я постараюсь с высоты своего жизненного опыта и 14 лет торговли на фондовом рынке поделиться с вами тем, когда же стоит покупать, если рынок летит вниз как сейчас.

Но прежде чем перейти к описанию алгоритма, я все-таки хотел бы разделить моих уважаемых читателей на две условный группы: спекулянтов и инвесторов, т.к. советы будут несколько отличаться. Определитесь, к какой группе вы себя относите, и выберите соответствующий раздел. Ну, или прочитайте оба, если вы, как и я, считаете себя и тем и другим.

( Читать дальше )

Актуальное Interactive Brokers

- 20 февраля 2020, 21:07

- |

Написало в соц.сети много народу.

Несколько человек записались на платные консультации по различным вопросам.

Но не суть. Основное поток сообщений был про покупку активов. Как купить?

Друзья, кому еще не ответил в ВК, обязательно отвечу. Вас много, а я один.

Сейчас, записал видео про покупку акций. Скоро будут про другие активы.

Рад Вам помочь. Приятного просмотра!!!

Также есть группа ВК. Вступайте https://vk.com/ibkrrus

Пишите у кого есть вопросы и я со временем запишу новое видео

Кому полезно, поставьте лайк посту. Благодарю!

Почему лотерея (без математики и личностей)

- 20 февраля 2020, 10:44

- |

Помимо всяких эпитетов с отрицательной коннотацией (а-ля курвафиттинг, курвадрочинг, первое от англ. curve fitting, второе употребительных английских аналогов не имеет, но всем и так понятно что это), гладкость эквити — важная черта, за счет которой долгожителя рынка можно отличить от «бабочки-однодневки», будь то отдельно взятый трейдер или отдельно взятая торговая система. Потому что гладкость эквити — это стабильность результата. Гладкой эквити можно доверить большую сумму.

В чем суть лотереи: Вы покупаете лотерейный билет по низкой цене в надежде, что Вам выпадет исход, который даст заработать столько, чтобы покрыть цену оплаченного Вами билета в несколько раз. Чем менее вероятен в текущей ситуации, исход, тем дешевле стоит лотерейный билет. Итак, Вы покупаете лотерейный билет и держите его до финального розыгрыша, который на опционном языке — экспирация. И вот допустим барабан вращается каждый день до финального розыгрыша, но вместо того, чтобы только вытаскивать оттуда билеты, их туда еще и досыпают, когда до вашего исхода далеко, и шансы у выбранного маловероятного исхода тают на глазах. Его конечно можно и не держать до финального розыгрыша, а поискать другого любителя и продать ему, но на этой продаже уже будут какие-то потери, так как день прошел и билетиков в барабан досыпали. Грубо и упрощенно, конечно, но такой вот бизнес, такая вот модель рисков и наихудшего случая. Исходя из него и управление капиталом: купить на мало денег от депо, держать купленное как можно меньше — вот и всё управление. И надеяться на удачу, конечно. Хрустальные шары, волшебные слова, индикаторы какие-то пересеклись, приметы к деньгам. Некоторые пишут, что идут и молитвы в ход.

( Читать дальше )

3-НДФЛ почему важно декларировать убытки (часть 2)

- 12 февраля 2020, 09:18

- |

Писал ответы на комментарии к предыдущей статье https://smart-lab.ru/blog/593555.php и получилась полноценная статья)

Назовем ее «Часть 2»

Постарался сжато ответить всем:

По законодательству НК РФ вы можете учесть образовавшийся убыток в течение 10 лет, следующих за годом его получения. Для того, чтобы его учесть, необходимо задекларировать этот убыток.

Максимальный срок подачи Декларации составляет 3 года согласно сроку исковой давности.

Отсюда многие делают вывод:

Если в этом году убыток, то лучше подам в следующем году сразу за 2. А если и в следующем будет убыток, то подам еще через год) Главное, не забыть зафиксировать в течение 3-х лет, чтобы полноценно воспользоваться 10-ти летним сроком.

Отвечу сразу — таким способом воспользоваться можно. Но вы должны понимать следующее:

Многие путают “доход” с “прибылью”, а те, кто не путают, выгодно или не понимая этого им пользуются.

( Читать дальше )

Всепогодный/всесезонный или вечный портфель Рэя Далио и паритет рисков.

- 11 февраля 2020, 11:33

- |

Давно хотел разобраться в очень актуальной на данный момент для себя теме, а именно в идее всепогодного/всесезонного или вечного портфеля придуманного Рэем Далио (Ray Dalio) и его партнером по хедж-фонду Bridgewater (AUM на 2019 год $160 млрд) — Бобом Принцем (Bob Prince).

В данной статье я попытаюсь разобраться в истории и причинах создания такого портфеля, расскажу о главной концепции паритетов рисков на которой построена данная стратегия, рассмотрим также микс и пропорции активов рекомендованные для данной стратегии, рассмотрим российские и американские аналоги данной стратегии присутствующие в данный момент на рынке и самое главное рассмотрим историческую доходность стратегии начиная с 70-ых годов прошлого века и по наши дни.

Для тех кто не любит читать длинные статьи я записал видео на эту тему в котором пересказан основной смысл статьи в довольно сжатом виде, для тех кто больше любит читать, статья находится сразу после видео.

( Читать дальше )

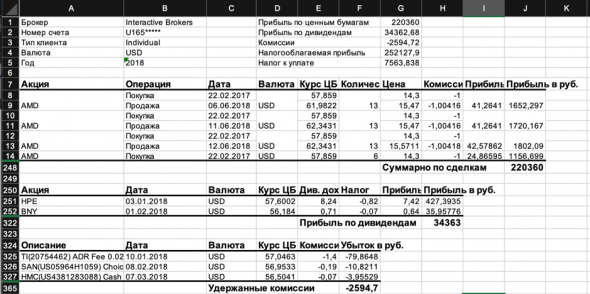

Interactive Brokers. Отчет для налоговой

- 09 февраля 2020, 14:54

- |

Всем привет!

В продолжении статьи https://smart-lab.ru/blog/581512.php

И статьи https://smart-lab.ru/blog/588301.php

Для того чтобы корректно посчитать сумму налога по брокерским отчетам необходимо:- перемножить все сделки на курс ЦБ на дату открытия и закрытия и рассчитать прибыль/убыток в рублях.

- дивиденды перемножить на курс ЦБ на дату получения

- можно вычесть платежи и комиссии брокера, опять же на дату платежа.

Вручную подсчитывать это утомительно, поэтому я реализовал программно и теперь могу легко формировать отчеты. Моя утилита может считать прибыль по сделкам, прибыль по дивидендам и убыток от комиссий. Пример, какой файл получается на выходе(В формате xlsx):

Подготовил отчет за 2018 год для наглядности, в 2019 у меня убыток по сделкам =) Как видно, у меня 100+ сделок и 70+ дивидендов, руками было бы подсчитывать трудозатратно.

( Читать дальше )

Какова дивидендная доходность индекса Мосбиржи по итогам 2019 года? Считаем вместе

- 05 февраля 2020, 14:45

- |

Для начала мы с коллегами сделали прогнозы по финальным дивидендам за 2019 год и записали их в таблицу дивиденды на смартлабе. Далее, мы просуммировали их за весь 2019 год и соотнесли с капитализацией выпусков акций. Потом просуммировали все выплаты и поделили их на всю капитализацию, так мы получили суммарную доходность капитализации российского рынка. Это первый метод, не самый лучший.

Так мы получим доходность всего 6% при текущих ценах.

Если взять среднее арифмитическое доходностей всех акций, то получим доходность 6,65%.

Уже лучше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал