Избранное трейдера ks62

Последний пост с выложенными роботами TSLAB в этом году

- 25 сентября 2015, 21:18

- |

Краткая история создания.

1. Читал сайт Механизатора Кургузгина Лонг Шорт. Маст Рид.

2. На нём нашёл ссылки на quantocracy.com/ и на https://cssanalytics.wordpress.com/

оба ресурса суперские.

3. У David Varadi много интересных идей, но я не во всё въехал, к сожалению. Было бы интересно обсудить чёнить.

Возможно эти роботы не имеют ничего общего с его идеями, уже не помню, давно делал, но вдохновение было от его статей.

В целом это очень похоже на пересечение средних и пробой боллинджеров. Да блин, всё в конце концов на что-то похоже.

Чем это лучше их? Да особо ничем, особенно если брать всякие необычные/адаптивные скользящие, просто тут чуть по-другому, на истории работает получше простых скользящих, а в реале пока рано делать выводы.

Ауйтсайд роботы.

Берётся скользящая средняя. Берётся среднеквадратичное отклонение от неё (не боллинджер потому что так получается меньше параметров для оптимизации ) подсчитывается количество выходов цены выше этой линии. Сравниваем количество выходов с их скользящей. Если количество выходов больше трешхолда то открываемся, если меньше закрываемся.

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 17 )

Продажа CALL опциона фьючерса на акции на FORTS

- 25 сентября 2015, 18:15

- |

Я не встречал человека,

разбогатевшего на покупке опционов.

Деньги на этом рынке делают те,

кто опционы выписывает (продаёт).

Александр Элдер

Продажа CALL фьючерсов на акции с контанго – торговая система, предполагающая продажу CALL текущего страйка фьючерсного контракта акции, находящегося в состоянии контанго по отношению к базовому активу. Эксплуатируются две закономерности: получение безрисковой ставки (за счёт распада контанго) и продажа волатильности (на месячном опционе, практически всегда находится в состоянии контанго по отношению к текущей волатильности).

Результат тестирования.

Торговые инструменты: 1 месячный опцион CALL фьючерса SR (продажа центрального страйка, каждое 15 число месяца или следующий торговый день), фьючерс SR (для определения центрального страйка), акции в объёме 1-го фьючерса (для сравнения с данной торговой системой и исследования суммарной прибыли Опцион+БА[акция]).

( Читать дальше )

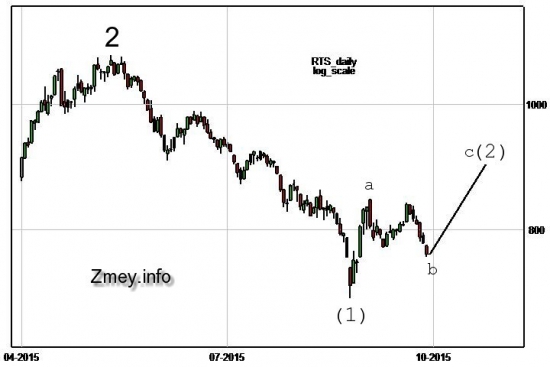

РТС. Казнить нельзя помиловать.

- 24 сентября 2015, 21:34

- |

Ситуация по индексу РТС совсем непростая. Перед нами тот случай, когда младшие волны тянут картинку скорее наверх, а волны старшие при этом говорят о неизбежности глубокого падения. В начале августа я закрыл все позиции по нашему ведущему индексу и с тех пор хранил молчание. Сейчас картинка прояснилась. Всё многообразие волновых разметок сводится всего к двум вариантам и я спешу ими поделиться.

Рисунок 1.

Вариант 1. Падение с мая по август является завершённым моноволновым импульсом (рисунок 1). Среди всех коррекций этой волны есть только одно подразделение (с 05.06 по 18.06), которое удовлетворяет критериям подобия Нили и это даёт мне право разметить всё движение как моноволну. Подразделение 2 вряд ли завершено. Скорее всего оно будет простым зигзагом, а 760 тот самый уровень, откуда начнётся подволна с (760 соответствует b=0.618a). По законам чередования движение наверх будет медленным. Ключевая цель 900 пунктов.

( Читать дальше )

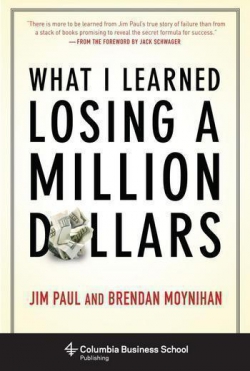

Книга "What I Learned Losing a Million Dollars" - Чему я научился, потеряв миллион долларов

- 23 сентября 2015, 21:42

- |

Итак, братиш, прочитал я книгу, название которой меня очень заинтриговало («Чему я научился, потеряв миллион долларов»).

Оценка 4 из 5.

Чувак из небольшого города (обычный пацанчик с района, как ты и я), рассказывает свою историю взлета и падения. Как он поднимается до крутого брокера, члена комитета биржи, как зарабатывает приличные деньги и как потом проё… т больше миллиона, уходит в долги и чуть не заканчивает жизнь самоубийством. (Попытка самоубийства была довольная смешная. Единственным способом для него спасти благосостояние своей семьи было устроить с собой несчастный случай. За это бы семья получила страховку миллон долларов. Он бухой кароч поехал на своем порше, чтобы врезаться в мост, но его остановили менты — он ехал по скоростному шоссе слишком медленно — со скоростью 20 км в час. Он был настолько бухой, что забыл переключить скорость и ехал все время на первой). Потом начинается рассказ о том, чему он научился, какие выводы сделал. Он приходит к выводу, что трейдером-то толком и не был, а до этого ему просто лишь везло.

( Читать дальше )

Как торговать разворот рынка с коротким стопом.

- 22 сентября 2015, 22:17

- |

Какая идея лежит в основе моего подхода? Я утверждаю, что движение цены относительно других движений и может быть либо продолжением, либо переломом — то есть изменением направления. В концепции системы трейдинга Sani, один ценовой цикл- это продолжение-перелом-продолжение-перелом. Это базисная единица, некоторый диапазон («кучка»), который подлежит анализу.

В ней можно выделить активность как покупателя, так и продавца. Проблема объемщиков, которые пользуются индикатором горизонтального объема для нахождения уровней поддержки и сопротивления в том, что с помощью своего анализа они не могут выделить тех участников рынка, которые будут покупать на поддержке и продавать на сопротивлении. Большинство тупо ищет некоторый объем от которого цена отскочила в прошлом, чтобы войти в позицию в будущем. В чем ошибка данного подхода? В том, что эти объемы содержат позиции как покупателей, так и продавцов.

В ней можно выделить активность как покупателя, так и продавца. Проблема объемщиков, которые пользуются индикатором горизонтального объема для нахождения уровней поддержки и сопротивления в том, что с помощью своего анализа они не могут выделить тех участников рынка, которые будут покупать на поддержке и продавать на сопротивлении. Большинство тупо ищет некоторый объем от которого цена отскочила в прошлом, чтобы войти в позицию в будущем. В чем ошибка данного подхода? В том, что эти объемы содержат позиции как покупателей, так и продавцов.

( Читать дальше )

Две стороны одной медали в трейдинге

- 21 сентября 2015, 11:17

- |

Спорные утверждения:

1) Всегда ставь стоп.

Если система переворотная, то не обязательно.

Если человек купил на долгосрок Мечела по 20р. на 1-2% от капитала, то зачем нужен стоп. Обанкротиться Мечел, ну и пусть.

2) Тейк-профит – это плохо, т.к. нужно дать прибыли течь.

Если Вы торгуете флэт, то тейк-профит – это хорошо.

3) Профит должен быть в 3-4 раза больше, чем убыток.

Опять же, если торгуете флэт, то не обязательно.

4) Нельзя брать большие плечи

Если торгуете арбитраж, парный или хороший портфель стратегий, то можно (необходимо все просчитать заранее)

Если на счет закинуто 1-5% от депо, то почему бы и не брать большие плечи, вот только хватит ли мужества после 5-6 сливов счета закидывать деньги снова?

5) После N убыточных сделок или N убыточных дней прекращать торговлю

Если есть система (особенно трендовая с 30-40% положительных сделок), то ни в коем случае нельзя пропускать сделки, т.к. пропущенная сделка может отбить все предыдущие убытки и еще принести профит.

( Читать дальше )

ФОРТС. Как я определяю развороты

- 19 сентября 2015, 01:17

- |

Более того, абсолютно не имеет смысла отслеживание новостей! Вообще! Новости лишь создают направленный импульс для позиций крупных игроков (игроки либо располагают данными новостей заранее, либо, как я считаю: порой они попросту сами создают эти цифры). Многие трейдеры с умным видом говорят о том, что нужно торговать по тренду, хотя подавляющее большинство даже не знают, что это! Не верится, правда? Они говорят, что нужно покупать, когда цена растет! Это же нужно ляпать такие глупости! Невероятные глупости! Нужно покупать, когда покупают крупнейшие участники и продавать, когда они продают!!! Это — тренд! И когда цена растет, они могут уже продавать, вот почему большинство «торгующих по тренду» в итоге оказывается в категории «мясо». Тупо покупать лишь потому, что растет цена и продавать, потому что она падает! Тупо просто продавать, когда цена растет и просто покупать, когда инструмент снижается, типа торгуя «контртренд»! Нужно делать все вовремя, а это, несомненно, сложнее. Но если Вы имеете понимание этого — это уже здорово! Уже четверть пути.

( Читать дальше )

Вот это новость! Скандалы, интриги, расследования:)

- 16 сентября 2015, 18:33

- |

С удивлением обнаружил, что у Камиля Генадьевича и Пчелы один и тот же ip.

Помнит тут ещё кто-нить Камиля?:) Забанен аж с 2012 года))) Даже тег тут есть такой на смартлабе)

Про новое ГО!

- 16 сентября 2015, 13:11

- |

Оказалось.

На открытие позиций теперь оказывает влияние «Котировка последнего клиринга». Биржа все разъясняет называя это «Расчетной ценой». На самом деле в квике это «Котировка последнего клиринга».

Кратко- если вчера клиринг на Си был выше, то сегодня в шорт вам дадут меньше продать, и наоборот закупить можно больше. Так как разница между текущей ценой и котировкой клиринга будет наоборот уменьшать ГО в лонг и увеличивать в шорт.

Вот так.

Наконец то отстрою роботов...

PS.

Теперь появились принципиальные моменты .

1. Между клирингами плановое количество контрактов для входа будет «плавать». То есть робот торгующий по определенному алгоритму в % от депо может подравнивать позицию. Причем интересным способом: по ходу прибыли он будет уменьшать позу (то есть фиксироватьприбыль), а против хода наоборот наращивать.

2. При сильном движении позволит «лудоманам-отскочистам» входить с бОльшими плечами против движения) :)

Как WILSON рисует свои "черточки" на графиках

- 15 сентября 2015, 20:58

- |

Завтра начинаем осваивать (уверен что многие уже плотненько осваивают) декабрьский фьючерс сбербанка — SRZ5.

С переходом на новый фьючерс у меня каждый раз возникает необходимость перенести на него все мои уровни (в простонародье «черточки»).

Фактически речь идет о полной перерисовке этих уровней на новом графике, т.к. новый фьючерс это фактически уже другой инструмент, имеющий свою, отличную от предыдущего фьючерса, текущую цену.

В процессе внутридневной торговли фьючом сбера и ежедневной публикации своих топиков на эту тему, многократно встречал просьбы участников и гостей своего блога подробно расписать методику построения моих уровней.

На сколько данный топик полностью раскроет данную тему не знаю, но описать все свои действия по переходу на новый фьюч и разлиновку его моими уровнями попробую. Принцип переноса линий на следующий фьюч от построения линий с нуля ничем не отличается, поэтому данный принцип построения можно использовать на любых инструментах и тайм-фреймах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал