SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Рустем Куртвапов

Палю грааль! 3 часть

- 13 июня 2013, 13:06

- |

Здравствуйте уважаемые участники смарт лаба. С вашего позволения я продолжу описывать своё видение грааля и его составляющих.

Предыдущих 2ух частях в которых я описал простой пробойный метод трендовых входов на основе которого можно построить торговый подход с положительным мат ожиданием.

часть 1

часть 2

Грааль — это внутренне состояния равновесия во время торговли.

Сейчас речь пойдет о том как же математически проверить пригодность используемого Вами торгового подхода.

Существуют множество подходов торговли с разным распределением вероятности прибыльных сделок и соотношением рисков.

Есть системы где вы почти всегда будите правы используя усреднения позиций, но одна ошибка или продолжительный тренд вас уничтожит. Такие системы образуют колоссальную психологическую нагрузку на трейдера и ставят под удар большую часть средств (если не все).

Есть системы основанные на движении инструмента — на тренде. Данные подходы основаны на определение настоящего движения и совершения сделок в сторону основного движения. Этот метод подразумевает хорошую прибыль в периоды сильных и направленных движений, но практически обречен на убытки в моменты низкой волатильности и бокового движения.

( Читать дальше )

Предыдущих 2ух частях в которых я описал простой пробойный метод трендовых входов на основе которого можно построить торговый подход с положительным мат ожиданием.

часть 1

часть 2

Грааль — это внутренне состояния равновесия во время торговли.

Сейчас речь пойдет о том как же математически проверить пригодность используемого Вами торгового подхода.

Существуют множество подходов торговли с разным распределением вероятности прибыльных сделок и соотношением рисков.

Есть системы где вы почти всегда будите правы используя усреднения позиций, но одна ошибка или продолжительный тренд вас уничтожит. Такие системы образуют колоссальную психологическую нагрузку на трейдера и ставят под удар большую часть средств (если не все).

Есть системы основанные на движении инструмента — на тренде. Данные подходы основаны на определение настоящего движения и совершения сделок в сторону основного движения. Этот метод подразумевает хорошую прибыль в периоды сильных и направленных движений, но практически обречен на убытки в моменты низкой волатильности и бокового движения.

( Читать дальше )

- комментировать

- ★76

- Комментарии ( 27 )

Механизм распределения свободных средств на денежном рынке

- 13 июня 2013, 12:51

- |

Трансмиссионный механизм денежного рынка. Т.е. механизм перераспределения свободных денег между участниками денежного рынка.

Если абстрагироваться от остатков на счетах комм.банков и клиентских остатков на брокерских счетах, что трансмиссионная цепочка выглядит следующим образом:

1. Центральный Банк дает Коммерческим банкам (не ниже 2-й категории качества) деньги на аукционе прямого РЕПО под залог бумаг входящих в ломбардный список.

2. Комм.банки, получившие деньги на аукционе: либо закрывают ими минус корр.счета, либо перераспределяют дальше.

Перераспределение другим банкам происходит через бланковые кредиты комм.банкам под генеральное соглашение (МБК), или через междилерское РЕПО (заведение сделки через биржевой терминал), а сейчас прибавилось еще РЕПО с ЦК.

3. Комм.банки размещают свободные деньги инвесткомпаниям через механизм междилерского РЕПО (через биржевой терминал) под любые залоги с любыми дисконтами и возмещениями (как договорятся). Конечно, существует понятие «рынок» на «овере» приняты 10% дисконты, на «неделе» — 15-20%.

( Читать дальше )

Если абстрагироваться от остатков на счетах комм.банков и клиентских остатков на брокерских счетах, что трансмиссионная цепочка выглядит следующим образом:

1. Центральный Банк дает Коммерческим банкам (не ниже 2-й категории качества) деньги на аукционе прямого РЕПО под залог бумаг входящих в ломбардный список.

2. Комм.банки, получившие деньги на аукционе: либо закрывают ими минус корр.счета, либо перераспределяют дальше.

Перераспределение другим банкам происходит через бланковые кредиты комм.банкам под генеральное соглашение (МБК), или через междилерское РЕПО (заведение сделки через биржевой терминал), а сейчас прибавилось еще РЕПО с ЦК.

3. Комм.банки размещают свободные деньги инвесткомпаниям через механизм междилерского РЕПО (через биржевой терминал) под любые залоги с любыми дисконтами и возмещениями (как договорятся). Конечно, существует понятие «рынок» на «овере» приняты 10% дисконты, на «неделе» — 15-20%.

( Читать дальше )

Гном. Возвращение. Части 2-3

- 13 июня 2013, 12:00

- |

Начало: http://smart-lab.ru/blog/124205.php

Предыстория: http://smart-lab.ru/blog/122586.php

Часть вторая. Мерседес.

Звонил телефон и кто-то долбил ногами по двери. Звонили и били видимо давно и настойчиво. Я попытался оторвать голову от кровати, но прямо скажем попытка провалилась. Невероятным усилием удалось выдернуть провод телефона и я снова отрубился. Похоже что стучавшему скоро надоело, т.к. стук в дверь прекратился, но через какой-то время она распахнулась и сквозь пелену на глазах я увидел лысого седого. Значит все это мне не приснилось....

— Подъем, тунеядец! Это первое утро в твоей новой жизни. Оно же первое из тех, что у тебя остались.

Тон и энтузиазм седого не оставлял сомнений, что подъем состоится при любой погоде. Пришлось встать....

Мучительно умывшись я вышел из ванной. Седой сидел и смотрел на моем телевизоре платный канал.

( Читать дальше )

Предыстория: http://smart-lab.ru/blog/122586.php

Часть вторая. Мерседес.

Звонил телефон и кто-то долбил ногами по двери. Звонили и били видимо давно и настойчиво. Я попытался оторвать голову от кровати, но прямо скажем попытка провалилась. Невероятным усилием удалось выдернуть провод телефона и я снова отрубился. Похоже что стучавшему скоро надоело, т.к. стук в дверь прекратился, но через какой-то время она распахнулась и сквозь пелену на глазах я увидел лысого седого. Значит все это мне не приснилось....

— Подъем, тунеядец! Это первое утро в твоей новой жизни. Оно же первое из тех, что у тебя остались.

Тон и энтузиазм седого не оставлял сомнений, что подъем состоится при любой погоде. Пришлось встать....

Мучительно умывшись я вышел из ванной. Седой сидел и смотрел на моем телевизоре платный канал.

( Читать дальше )

Палю грааль! 2 часть

- 12 июня 2013, 07:49

- |

Доброго времени суток уважаемые участники смарт-лаба. Из — за отсутствия какого либо писательского слога и практики написания первая статья вышла не совсем такой информативной как я хотел… Учитывая пожелания в коментариях предыдущей статьи исправляем этот пробел

СТАТЬЯ НАПИСАНА НЕ В КАЧЕСТЕ РЕКЛАМЫ. БАБОС В ДУ Я НЕ БЕРУ. ЛИЧЬНОСТЬ НЕ ПУБЛИКУЮ, ИЗВЕСТНОСТИ НЕ ХОЧУ.

Просто логин, просто статья! Для не любителей прилюдий читать с моммента «Правила входа в рынок на покупку :»

Всё, что написано ниже — результаты многолетнего труда (перепробовал все, а в результате оставил минимум) обычного человека без какого ни будь экономического образования. Если кому то покажется, что то что он прочет ниже полным бредом, водой, кашей, пустышкой или еще какой ни будь белибердой — я могу сказать следующее...

Я абсолютно точно уверен, что с подошью данного алгоритма можно стабильно получать прибыль из рынка. Вся

( Читать дальше )

СТАТЬЯ НАПИСАНА НЕ В КАЧЕСТЕ РЕКЛАМЫ. БАБОС В ДУ Я НЕ БЕРУ. ЛИЧЬНОСТЬ НЕ ПУБЛИКУЮ, ИЗВЕСТНОСТИ НЕ ХОЧУ.

Просто логин, просто статья! Для не любителей прилюдий читать с моммента «Правила входа в рынок на покупку :»

Всё, что написано ниже — результаты многолетнего труда (перепробовал все, а в результате оставил минимум) обычного человека без какого ни будь экономического образования. Если кому то покажется, что то что он прочет ниже полным бредом, водой, кашей, пустышкой или еще какой ни будь белибердой — я могу сказать следующее...

Я абсолютно точно уверен, что с подошью данного алгоритма можно стабильно получать прибыль из рынка. Вся

( Читать дальше )

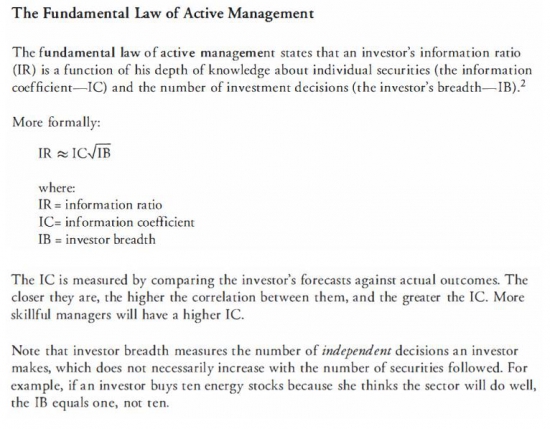

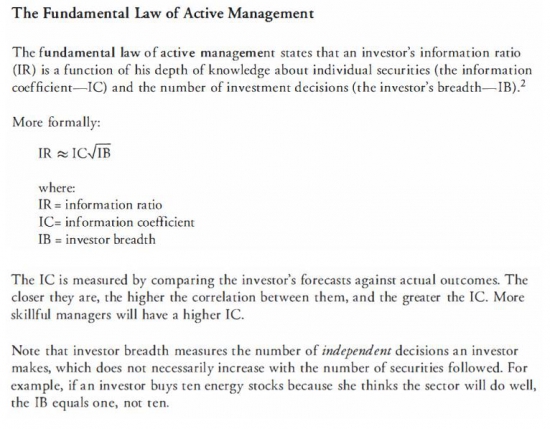

Интересная заметка из CFA Level lll (об управлении активами)

- 11 июля 2014, 14:54

- |

В ходе подготовки иногда находил интересные мысли.

Вот к примеру:

… смысл на русском в конце.

Не вдаваясь в термины, смысл написанного в следующем: успех активного управления зависит от двух параметров:

1. — глубина анализа (технического либо фундаментального)

2. — ширина или количество инструментов, которые вы покрываете.

Короче, можно всё время изучать один график (например, фьючерс на РТС), а можно просто расширить список инструментов, и это даст больший эффект. Первый путь - это интенсивный путь развития, второй — экстенсивный. Очевидно и просто.

Так что, вперед на зарубежные, валютные, сырьевые и прочие рынки:)

Вот к примеру:

… смысл на русском в конце.

Не вдаваясь в термины, смысл написанного в следующем: успех активного управления зависит от двух параметров:

1. — глубина анализа (технического либо фундаментального)

2. — ширина или количество инструментов, которые вы покрываете.

Короче, можно всё время изучать один график (например, фьючерс на РТС), а можно просто расширить список инструментов, и это даст больший эффект. Первый путь - это интенсивный путь развития, второй — экстенсивный. Очевидно и просто.

Так что, вперед на зарубежные, валютные, сырьевые и прочие рынки:)

Сила привычки Чарлз Дахигг

- 09 июня 2013, 19:25

- |

Рецензия на книгу «Сила привычки» — Чарлз Дахигг (Купить)

Сила Привычки. Книга очень важная. Читать обязательно. В последнее время даже подозрительно становится, что за книгу не беру, кажется, что ее должен прочесть каждый.Основная суть: вы даже не подозреваете насколько сильное влияние привычки оказывают на вашу жизнь и жизнь всего человечества!

Начну с главного. Как книга связана с трейдингом?

Непосредственно. Дело в том, что наш трейдинг тоже состоит из набора некоторых привычек, которые зачастую контролировать мы сами не можем, потому что они находятся глубоко у нас в мозгу. Недавно о билогическом детерменизме поведения трейдера упоминал Александр Минеев. То есть некоторые действия, которые мы совершаем на бирже сидя у монитора, имеют зачастую несознательный, а неврологический характер («коленная реакция»).

Какие у трейдеров могут быть привычки?

- ставить стоп

- отменять стоп

- отыгрываться

- усредняться

- спорить с рынком

- торговать в первые минуты после открытия (или не торговать)

- нарушать или наоборот соблюдать риск-менеджмент

- покупать себе мороженное после убытка)

- снимать часть профита после большой прибыльной сделки

- и т.п.

( Читать дальше )

вопрос дня: какие у вас в жизни есть правила?

- 07 июня 2013, 20:58

- |

какие у вас в жизни есть правила?

Например:

Например:

- читать не менее 30 страниц в день

- терять не более x% от депозита

- два раза в неделю минимум посещать спортзал

- не есть после 6

- не делать более двух убыточных трейдов в день

- не нарушать правила торговой системы

Karen супер опционный трейдер рассказывает как сделала 40 лимов за 3 года

- 07 июня 2013, 13:47

- |

Часто не пишу здесь, но буквально случайно на просторах интернета наткнулся на видео интервью одной дамы, опционного трейдера, которая заработала значительную сумму(в районе 40 лимов pf 3 года) торгуя опционы.

Интервьюровал «девушку» основатель Thinkorswim мужик по фамилии Соснофф, может у него русские сибирские корни.))

Так вот, дама раскрывает детали своей торговли и «палит грааль». Пришлось второй раз пересмотреть видос, чтобы законспектировать отдельные моменты ее торговли.

Она бывший бухгалтер. Любит цифры. Пыталась торговать акции, но успех не пришел. В итоге потратила в районе 10тыс долларов на обучение опционам и поняла что нужно делать.

Итак, в чем детали:

— Карен торгует в основном опционы на индекс SP500

— годовая доходность достигает от 20-35 и больше процентов в среднем.

— является чистым продавцом. Продает стрэнглы. Голые путы и колы.

( Читать дальше )

Интервьюровал «девушку» основатель Thinkorswim мужик по фамилии Соснофф, может у него русские сибирские корни.))

Так вот, дама раскрывает детали своей торговли и «палит грааль». Пришлось второй раз пересмотреть видос, чтобы законспектировать отдельные моменты ее торговли.

Она бывший бухгалтер. Любит цифры. Пыталась торговать акции, но успех не пришел. В итоге потратила в районе 10тыс долларов на обучение опционам и поняла что нужно делать.

Итак, в чем детали:

— Карен торгует в основном опционы на индекс SP500

— годовая доходность достигает от 20-35 и больше процентов в среднем.

— является чистым продавцом. Продает стрэнглы. Голые путы и колы.

( Читать дальше )

Толстые хвосты и эмпирические распределения

- 06 июня 2013, 15:15

- |

Финансовые рынки обладают известным свойством – толстые хвосты в распределении приращений актива. Обычно, для демонстрации эффекта сравнивают два графика дневной доходности – для исторического распределения цен и нормального. На рисунке ниже четко заметны выбросы в распределении доходности индекса вдалеке от центра.

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал