Избранное трейдера Мр.Дакс

Подготовка трейдера к торгам

- 03 мая 2015, 18:34

- |

Подготовка к торгам: как и зачем.

— Суть подхода Top-down.

— Составление чек-листа.

— Скрытые нюансы анализа графиков.

— Практическое применение подхода Top-down.

- комментировать

- ★3

- Комментарии ( 0 )

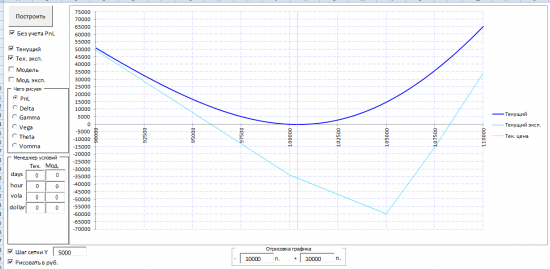

Анализатор опционных позиций. Версия 10. Первый юбилей ;)

- 28 апреля 2015, 18:00

- |

Выпускаю десятую версию моего анализатора. В неё вошли следующие изменения:

1. Переделал алгоритм рассчета переменной Т, в формулах Блека-Шоулза. Раньше она рассчитывалась один раз в сутки, теперь рассчитывается с дискретностью одна секунда. Это связано с тем, что раньше я думал, что тета списывается только на открытии торгов, тоесть в 10:00, как оказалось все совсем не так (спасибо Алексею подсказал) тета списывается каждый тик, каждую милисекунду, короче постоянно. Так как у меня самый высокий приоритет в моем анализаторе это точность и правильность рассчетов, то пришлось сразу все переделывать.

Теперь надо во все поля где необходимо вписывать дату рассчетов, еще и вписывать время в таком формате «23:50 24.04.2015». В поля где надо вписывать дату экспирации, время вписывать не надо, оно подставляется автоматически, формат такой «24.04.2015».

2. Профиль на экспирацию сделал стандартный как у всех программ.

3. Делаю первые попытки рассчета ГО. Сразу говорю, что это пока сырая версия, нужна в первую очередь для обкатки алгоритма и поиска программных глюков модуля рассчета ГО, в дальнейшем будет совершенствоваться и автоматизироваться. Есть 2 ограничения: первое, это производится рассчет только опционов одной серии, календари не посчитает, выдаст соответствующее сообщение, второе это не введен расчет сценарии экспирации, тоесть за 1 — 2 дня ГО будет рассчитывать некорректно (скорее всего), не пробывал не знаю.

( Читать дальше )

Взяла GOOG на отчет.

- 23 апреля 2015, 21:41

- |

Поэтому мне показалось интересным открыть стрэнгл на этот отчет.

Вот такой

Buy 10 GOOG AprWk4 545 Put@ $9.80

( Читать дальше )

Линейная регрессия с использованием фильтра Калмана

- 23 апреля 2015, 10:12

- |

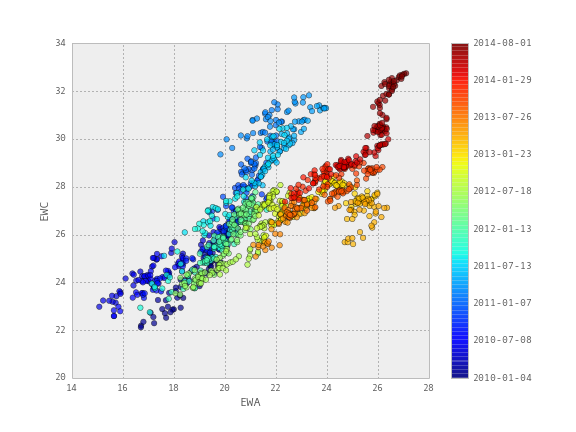

Линейная регрессия часто используется для вычисления пропорции хеджирования в парном трейдинге. В идеальной ситуации коэффициенты этой регрессии — наклон линии регрессии и свободный член (пересечение) остаются всегда постоянными. Однако в реальности все, конечно, не так радужно, и значения этих параметров постоянно меняются во времени. Как правильно вычислять коэффициенты регрессии, чтобы избежать подгонки к текущей ситуации, рассматривается в статье "Online Linear Regression using a Kalman Filter". Для этой цели в данной публикации используется фильтр Калмана.

Для тестирования берутся исторические цены закрытия двух биржевых фондов ETF — австралийского EWA и канадского EWC с 2010 по 2014 год. Динамика цен этих фондов показывает взаимосвязь, что продемонстрировано на диаграмме рассеивания в заглавии поста. Однако по этому же графику видно, что эту взаимосвязь невозможно описать с помощью линейной регрессии с постоянными коэффициентами.

( Читать дальше )

Матрица рынка для среднесрочного инвестора

- 22 апреля 2015, 19:00

- |

Знаю, знаю, что многих моих читателей гложет мысль: «Как жаль, что в Юлии умер литератор». Не переживайте, есть шанс, что меня унесет в творческую стезю, и я не буду вам надоедать обзорами. Вот сегодня во мне проснулся художник. Мне так нравится единство красного цвета, которое украшает наш рынок, что хочется взять холст и изобразить какое-нибудь зарево.

Поверили? Эх, вы! Как вы могли подумать, что я предам торговлю. Я же биоробот, заточенный под выполнение торгового алгоритма. И все человеческое мне чуждо.

На красном фоне котировок отбираю акции для среднесрочного портфеля. Чтобы упростить дело, сейчас бы разделила их на несколько типов:

«Дойные коровы»– это акции, над которыми нет нисходящих трендов, а есть, пусть и небольшие, восходящие тренды: «Газпром», «Э.ОН Россия», «АЛРОСА», «Сургутнефтегаз», «Русал», «Новатэк», «ММК».

«Будущие звезды» – над которыми есть нисходящие тренды 2015 года, но при этом есть весьма долгосрочные восходящие тренды 2002-2014 годов: ГМК «Норильский никель», «ЛУКОЙЛ», «Северсталь», привилегированные акции «Сургутнефтегаза», «ВТБ», «Татнефть», «НЛМК», «Транснефть».

( Читать дальше )

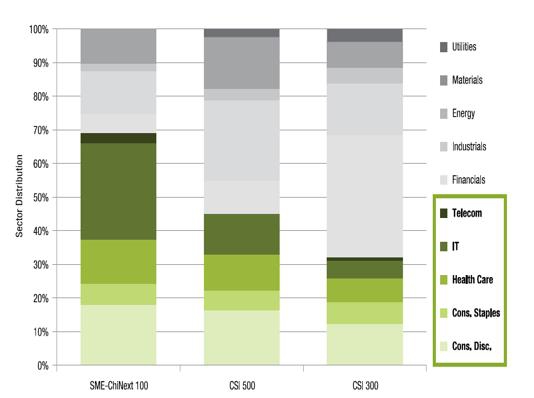

Как инвестировать в Китай уже сейчас

- 21 апреля 2015, 16:31

- |

Но только российские участники фондового рынка по прежнему не могут, не знают, не понимают как же можно дотянуться до Китая.

Ну во первых, часть акций из Китая торгуется на Нью-Йоркской фондовой бирже. К примеру AliBABa.

Во вторых, разбираться в деятельности каждой компании из Китая вовсе не обязательно. Для грамотного подсчета ее справедливой стоимости и перспектив развития потребуется около двух дней. Понятно, что пока будут подсчитаны все 700 компаний, время для инвестирования будет упущено. По крайней мере для спекуляций.

Поэтому существует такой вариант. Инвестировать через ETF.

Итак, у нас есть 3 больших ETF для Китая.

Market Vectors ChinaAMC SME-ChiNext ETF

( Читать дальше )

Товарищи опционщики, подскажите

- 21 апреля 2015, 14:23

- |

Подскажите пожалуйста как лучше собрать направленную опционную конструкцию.

К примеру — имеем потенциал снижения РИ на 10000 пунктов. Текущая стоимость фьюча 100000. Сумма риска — 200000 рублей (не важно если опционы сгорят). Ожидание снижения — к экспирации.

Что лучше — купить Путы 90 или 100? Или же лучше собрать по лесенке 100000, 97500… 90000.

При этом, нужно учесть, что к примеру снижение будет плавным, соответственно загрузиться на все не получится (будет увеличиваться залог под опционы и брокер будет каждый клиринг требовать покрытия).

Спасибо

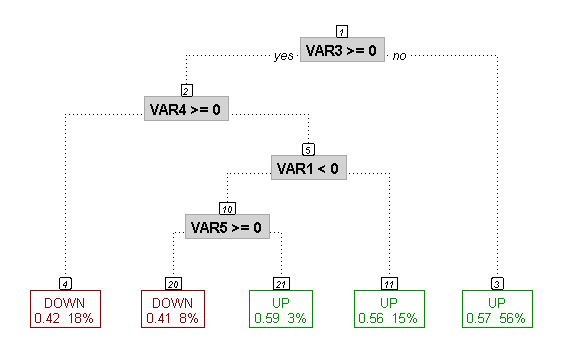

Использование CART в предсказании направления рынка

- 21 апреля 2015, 10:19

- |

Интересный подход к предсказанию направления рынка рассмотрен в статье "Using CART for Stock Market Forecasting". Для того, чтобы предугадать движение цены на недельном отрезке используется техника под названием CART (Classification And Regression Trees) — построение классификационного графа (дерева) с целью предсказать значение целевой характеристики (цены) на основании набора объясняющих переменных. CART находит применение во многих областях науки и техники, но применим и в торговле, так как обладает набором свойств, хорошо подходящими для этой цели:

- может применяться при любом типе статистического распределения

- может применяться как для линейных, так и нелинейных зависимостей

- устойчив к событиям, выходящим за рамки статистических распределений

Для построения дерева автор использует библиотеку языка R, вычисляющую рекурсивное разделение (Recursive Partitioning) rpart.

( Читать дальше )

За неделю 10-15% реально!

- 17 февраля 2015, 00:07

- |

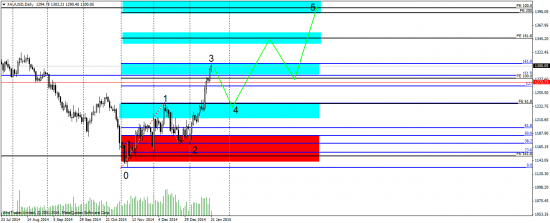

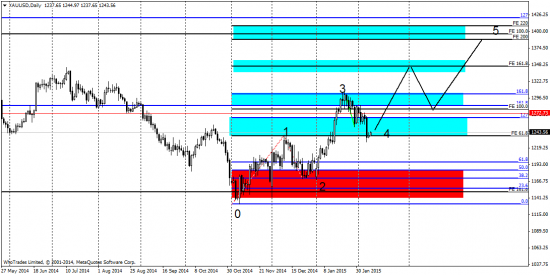

Буду завтра пробовать входить Long на ретесте 1141 т.к откроется ростом скорее всего.Всем удачи, всем профита!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал