SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера lenchi

Какие книги для вас оказались самыми важными по торговле

- 26 октября 2011, 09:54

- |

Буду благодарен, если кто то поделится названиями книг, которые изменили ваше понимание рынка, смогли наставить на правильный путь, выработать свою систему и прибить лосей.

Практика практикой, но если лоси встали в ряд, то что то в голове не то. Значит нет грамотной торговой системы и жесткого следования правилам. По этому решил начать все с чистого листа. Вот хотя бы торговля от поддержки до сопротивления. Ниже постом просил подсказать, правильно ли я определил на фьюче сбера уровень поддержки и сопроитвления. Люди подсказывают, что надо ориентироваться на уровни основной бумаги. Но ведь по любому ни в какой книге этого не пишут. Чем поставить голову на место? Неужели в книгах напишут, что сбер ходит за поводырями сипи и даксом? Уверен что нет.

Помогите пожалуйста убить таракана.

Практика практикой, но если лоси встали в ряд, то что то в голове не то. Значит нет грамотной торговой системы и жесткого следования правилам. По этому решил начать все с чистого листа. Вот хотя бы торговля от поддержки до сопротивления. Ниже постом просил подсказать, правильно ли я определил на фьюче сбера уровень поддержки и сопроитвления. Люди подсказывают, что надо ориентироваться на уровни основной бумаги. Но ведь по любому ни в какой книге этого не пишут. Чем поставить голову на место? Неужели в книгах напишут, что сбер ходит за поводырями сипи и даксом? Уверен что нет.

Помогите пожалуйста убить таракана.

- комментировать

- ★2

- Комментарии ( 3 )

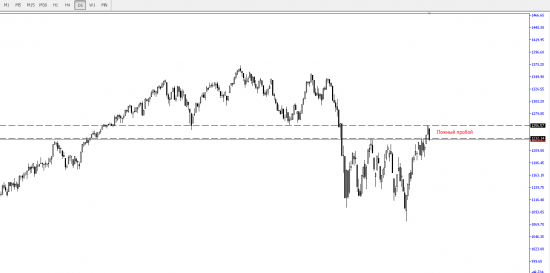

История уровня 1230

- 26 октября 2011, 04:43

- |

Сегодняшнее закрытие сиплого — довольно символично. Красиво смотрится на всех таймфреймах.

На месячном графике видно, что за последние 10 лет мы впервые вышили выше 1230 во время новогоднего ралли 2005 года. И удерживали его 2,5 года, с небольшими проколами. Пока не пришел сентябрь 2008.

Попыток вернуться в диапазон 1230+ было несколько, но увенчалась успехом только последняя — новогоднее ралли 2010 года.

Через полгода пришел кризис 2011. Уровень был потерян 4 августа 2011 :(

Редкие попытки выкупить — оканчивались неудачно. А вчерашние судороги, мне кажется, войдут в историю ложных проколов, Целая свеча висит выше уровня;) Закрытие сегодня — ниже.

Думаю попытки взять уровень закончились. Пора на йух.

Или есть желающие поучаствовать в ралли 2011?

На месячном графике видно, что за последние 10 лет мы впервые вышили выше 1230 во время новогоднего ралли 2005 года. И удерживали его 2,5 года, с небольшими проколами. Пока не пришел сентябрь 2008.

Попыток вернуться в диапазон 1230+ было несколько, но увенчалась успехом только последняя — новогоднее ралли 2010 года.

Через полгода пришел кризис 2011. Уровень был потерян 4 августа 2011 :(

Редкие попытки выкупить — оканчивались неудачно. А вчерашние судороги, мне кажется, войдут в историю ложных проколов, Целая свеча висит выше уровня;) Закрытие сегодня — ниже.

Думаю попытки взять уровень закончились. Пора на йух.

Или есть желающие поучаствовать в ралли 2011?

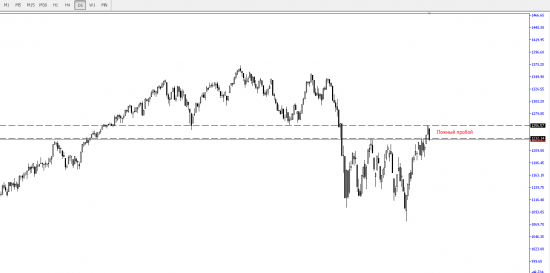

S&P Коррекция созрела

- 26 октября 2011, 00:09

- |

Спот

Ложный пробой уровня

Фьюч

«Лыжи»= медвежье поглощение

И протестили линию шеи ГиП

Коррекция созрела

Ложный пробой уровня

Фьюч

«Лыжи»= медвежье поглощение

И протестили линию шеи ГиП

Коррекция созрела

адаптивность в контр-трендовой системе (мысли в слух)

- 25 октября 2011, 18:48

- |

букв в итоге получилось много, поэтому начнем с вопросов, а там кто до куда дочитает

1) нужна ли адаптивность в контр-трендовой системе, и как ее лучше реализовать?

2) если в система тестилась на периоде, когда был серьезный спад, и быстрый рост, и боковик. Видите ли вы смысл в подкручивании ее по ходу торговли? как часто? что может являться признаком того, что уже пора?параметра, которые можно адаптировать в системе 4шт:

1) параметр на вход (чем больше волатильность, тем сильнее могут быть движухи, и тем его надо делать больше)

2) параметр на выход (то же самое, что и в п.1)

3) тейк-профит

4) стоп-лосс

-----------------------------------------------------

а теперь самая основная загвоздка, которая не дает мне зеленый свет на реализацию:

- мы входим контр-тренд, а волатильность большая.Если стоп увеличивать соответственно растущей волатильности, нас может вышибить по тренду сильным импульсом, с точки зрения рынка тут все будет окей (а стоп уже не маленький!)

( Читать дальше )

идеи для роботов и совершенствования стратегии

- 25 октября 2011, 18:30

- |

you never know...

посмотрел сейчас ролик про Россию с матрешками от Точки Опоры, и четко понял, что процесс создания ценности мной проходит точно также.

«Вы никогда не знаете, что приведет вас к успеху»

«Вы никогда не знаете, чем закончится тест» (ну тут лукавлю, но все же)

«Вы никогда не знаете, как адаптировать систему к тем или иным факторам и паттернам»

и тд, и тп

но двигаясь вперед четко понимаешь, что каждая твоя неудача в исследовании неделю назад, день назад, или даже не неудача, а просто работа, не увенчавшаяся успехом, СЕГОДНЯ несет тебе пользу и без тех результатов, наработок, полученного опыта, сегодня получить желаемое было бы невозможно.

способа, как тратить меньше времени на исследования, а получать больше, я пока не нашел.

пока для меня стоит вопрос:как сделать грааль (или другими словами очень хорошую систему)

1) Нужна большая средняя сделка, чтобы быть уверенным, что проскальзывание тебя не съест

( Читать дальше )

посмотрел сейчас ролик про Россию с матрешками от Точки Опоры, и четко понял, что процесс создания ценности мной проходит точно также.

«Вы никогда не знаете, что приведет вас к успеху»

«Вы никогда не знаете, чем закончится тест» (ну тут лукавлю, но все же)

«Вы никогда не знаете, как адаптировать систему к тем или иным факторам и паттернам»

и тд, и тп

но двигаясь вперед четко понимаешь, что каждая твоя неудача в исследовании неделю назад, день назад, или даже не неудача, а просто работа, не увенчавшаяся успехом, СЕГОДНЯ несет тебе пользу и без тех результатов, наработок, полученного опыта, сегодня получить желаемое было бы невозможно.

способа, как тратить меньше времени на исследования, а получать больше, я пока не нашел.

пока для меня стоит вопрос:как сделать грааль (или другими словами очень хорошую систему)

1) Нужна большая средняя сделка, чтобы быть уверенным, что проскальзывание тебя не съест

( Читать дальше )

определение волатильности и правильная реакция на это

- 25 октября 2011, 00:48

- |

после создания ряда роботов для CL, GC, DAX, 6E, у меня возникла проблема перевода их на адаптивные рельсы. т.е. чтобы тейки и стопы были не фиксированно оптимизированы под 2 года, а чтобы они подстраивались под текущую ситуацию.

итого, который день ломаю голову над решением именно этой проблемы: т.е. как правильно оценить волатильность, и как правильно подкорректировать параметры системы в ответ на это.

вопросы:

1) стоит ли тупо оценивать размах движений (high-low)/2 за какой-то ТФ?

2) стоит ли оценивать саму длину движух (можно углубиться в тиковые range bars, renko и тд), чтобы оценивать не сам размах, а именно его потенциал в скорости (т.к. если длина движух огромна, а Hi-Lo небольшой, значит, все суетят и мечутся, но никуда не идут и рано или поздно одна сторона сдастся и все улетит

3) как реагировать на то, что высокая длина движух, их скорость, но все в диапазоне (из п.2)? — т.е. :

( Читать дальше )

итого, который день ломаю голову над решением именно этой проблемы: т.е. как правильно оценить волатильность, и как правильно подкорректировать параметры системы в ответ на это.

вопросы:

1) стоит ли тупо оценивать размах движений (high-low)/2 за какой-то ТФ?

2) стоит ли оценивать саму длину движух (можно углубиться в тиковые range bars, renko и тд), чтобы оценивать не сам размах, а именно его потенциал в скорости (т.к. если длина движух огромна, а Hi-Lo небольшой, значит, все суетят и мечутся, но никуда не идут и рано или поздно одна сторона сдастся и все улетит

3) как реагировать на то, что высокая длина движух, их скорость, но все в диапазоне (из п.2)? — т.е. :

- увеличить тейки

- уменьшить тейки

- увеличить тейки после пробоя, а следом сразу вопрос «пробоя чего?» и будет ли это отдельной системой сверху изначальной?

- Как быть со стопами? увеличить или наоборот сузить, т.к. сейчас движухи в диапазоне

( Читать дальше )

Степан Демура в программе Капитал(29.10.2010) - интересные мысли

- 24 октября 2011, 22:45

- |

29.10.2010

Капитал. 29 октября

«В условиях, когда у вас валюта ничем не обеспечена, любые коррекции замедляются», — Степан Демура, независимый аналитик в программе Капитал.

Арбитраж – риск по-другому

- 24 октября 2011, 09:34

- |

Наверное любой, кто интересуется финансовыми рынками, хоть раз да слышал о таком явлении как арбитраж. Часто арбитраж определяется как безрисковое извлечение прибыли. На самом деле это не так. В любой арбитражной операции содержится некоторая доля риска, но природа этого риска иная по сравнению с классической спекуляцией. Что же такое арбитраж, какие формы он может принимать, и чем он отличается от других стратегий работы на финансовых рынках?

Классический вариант

В классическом виде арбитраж предполагает покупку ценной бумаги на одном рынке для немедленной ее продажи на другом, чтобы получить прибыль за счет расхождения в ценах. Естественно для этого надо покупать дешево, а продавать дорого. Акции некоторых компаний могут торговаться сразу на двух биржах. Напр., бумаги многих отечественных фирм торгуются одновременно на ММВБ и на лондонской LSE в форме американских депозитарных расписок (ADR). Время от времени могут возникать ситуации, когда рублевая стоимость акции на двух площадках может сильно расходиться. Напр., Лукойл на ММВБ может стоить 1751 рублей, а на LSE 1700 рублей. В этом случае, если быстро купить ADR в Лондоне и продать акции в Москве, можно успеть «поймать» около 3% доходности (в реальности меньше – с учетом комиссий).

( Читать дальше )

Классический вариант

В классическом виде арбитраж предполагает покупку ценной бумаги на одном рынке для немедленной ее продажи на другом, чтобы получить прибыль за счет расхождения в ценах. Естественно для этого надо покупать дешево, а продавать дорого. Акции некоторых компаний могут торговаться сразу на двух биржах. Напр., бумаги многих отечественных фирм торгуются одновременно на ММВБ и на лондонской LSE в форме американских депозитарных расписок (ADR). Время от времени могут возникать ситуации, когда рублевая стоимость акции на двух площадках может сильно расходиться. Напр., Лукойл на ММВБ может стоить 1751 рублей, а на LSE 1700 рублей. В этом случае, если быстро купить ADR в Лондоне и продать акции в Москве, можно успеть «поймать» около 3% доходности (в реальности меньше – с учетом комиссий).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал